Atteindre ses objectifs d’investissement grâce à une approche factorielle : l’exposition à des facteurs spécifiques

Les stratégies factorielles peuvent aider les investisseurs à s’exposer à un facteur particulier. Cet article est le cinquième d’une série consacrée à l’investissement factoriel et l’utilisation faite par les investisseurs pour atteindre leurs objectifs.

Résumé

- L’exposition aux facteurs individuels joue un rôle important

- Les stratégies à facteur unique permettent d’ajuster les expositions

- Éviter les conflits est essentiel

Bien avant que l’investissement factoriel ne devienne populaire, à la fin de la décennie précédente, les investisseurs exploitaient déjà les primes factorielles. Les stratégies ciblant la valorisation en sont un bon exemple : l’effet « value » correspond à la tendance (empiriquement observée) des titres bon marché à enregistrer des performances supérieures au marché par rapport à leur valeur intrinsèque telle que mesurée, par exemple, par le ratio cours/valeur comptable d’une entreprise.

Depuis des décennies, les investisseurs de renom préconisent d’acheter des titres se négociant en dessous de leur valeur intrinsèque, et de nombreux gérants actifs traditionnels offrent des stratégies dites value. Dans les années 1930 déjà1, Benjamin Graham et David Dodd, de la Columbia Business School, recommandaient d’investir dans des titres sous-valorisés. Plus tard, Warren Buffett est devenu célèbre avec sa philosophie d’investissement très populaire, en grande partie basée sur le même principe.

Dans ce contexte, de nombreux investisseurs se sont récemment tournés vers l’investissement factoriel afin de s’exposer de manière systématique et rentable à une prime factorielle particulière, telle que la valorisation ou le momentum, ou à un ensemble spécifique de facteurs. De fait, une étude récente de FTSE Russell réalisée auprès d’investisseurs a montré que l’exposition à un facteur spécifique était le cinquième objectif d’investissement qui les conduisait à envisager les stratégies factorielles.

Fondement scientifique

Comme évoqué dans un précédent article de cette série, des décennies de recherches académiques ont montré que les stratégies centrées sur une poignée de primes factorielles bien choisies génèrent des rendements anormaux statistiquement et économiquement significatifs. Ces primes factorielles sont des phénomènes distincts et indépendants les uns des autres qui ont été identifiés dans tous les marchés et toutes les classes d’actifs2.

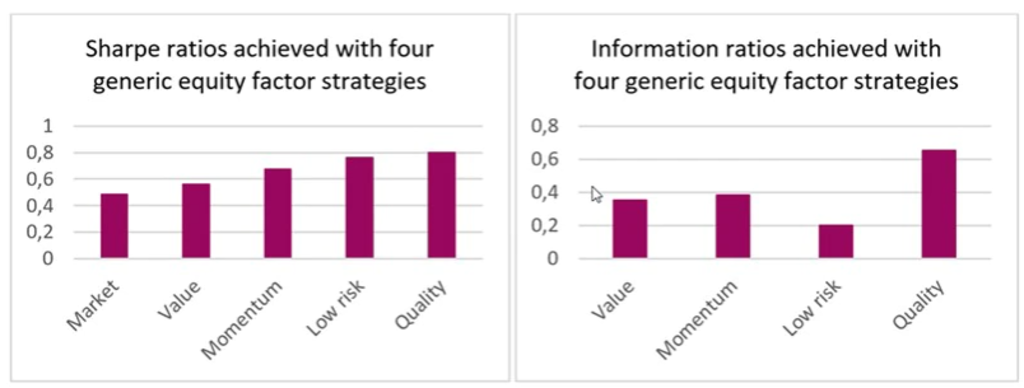

Cibler différentes primes factorielles conduit donc normalement à différents résultats d’investissement. La figure 1 en fournit une illustration. Elle présente les ratios de Sharpe et d’information générés par quatre stratégies monofactorielles investies sur les marchés actions mondiaux entre juin 1988 et décembre 2015 (et basées sur des indices actions populaires tels que le MSCI World Value Weighted, le MSCI World Momentum, le MSCI World Minimum Volatility ou le MSCI World Quality).

Source : Blitz, Huij, Lansdorp et Van Vliet, « Efficient factor investing strategies », livre blanc Robeco, 2016. Les écarts de performance ont été calculés par rapport à l’indice MSCI World entre juin 1988 et décembre 2015. Les rendements sont exprimés en USD. Les indices MSCI Value Weighted, MSCI Momentum, MSCI Minimum Volatility et MSCI Quality ont été utilisés par les stratégies factorielles génériques. La valeur de vos investissements peut fluctuer. Les performances passées ne préjugent pas de la performance future.

Les différences entre les diverses stratégies à facteur unique ne sont pas seulement visibles sur de longues périodes de temps. À plus court terme, par exemple, les primes factorielles peuvent connaître des périodes de sous-performance ou de surperformance par rapport au marché ou à d’autres primes factorielles. Ces périodes peuvent se poursuivre sans interruption pendant plusieurs années.

Tous ces résultats montrent comment différents facteurs évoluent de manière indépendante dans le temps. Par conséquent, il est logique d’envisager les expositions au cas par cas et d’effectuer des allocations à chaque facteur individuel, en fonction des besoins et des priorités de chaque investisseur, à l’aide de stratégies monofactorielles. Par exemple, les investisseurs qui privilégient clairement le revenu peuvent allouer davantage aux stratégies de valorisation ou de faible volatilité, qui génèrent le plus souvent des dividendes plus élevés. D’autres investisseurs préféreront limiter la rotation et choisiront alors de ne pas effectuer d’allocation au momentum, qui a tendance à favoriser la rotation de portefeuille.

Autres considérations

Mais s’il semble facile en théorie de suivre et d’ajuster les expositions aux facteurs individuels en fonction des intérêts stratégiques de chaque investisseur, dans la réalité, c’est plus compliqué. Le corpus académique sur la question est vaste et de nombreux produits existent sur le marché pour mesurer l’exposition aux facteurs quantitatifs et attribuer les performances, notamment l’outil de Robeco.

Néanmoins, mesurer avec précision les expositions à ces facteurs relève souvent du défi, en particulier pour les investisseurs moins spécialisés qui manquent généralement des ressources nécessaires. De nombreux universitaires et praticiens ont mis en garde contre les dangers des modèles mal conçus ou inappropriés3.

Faute d’outils de mesure adaptés, les investisseurs peuvent par exemple confondre une exposition systématique à un facteur particulier avec l’alpha généré par un gérant de portefeuille actif. Cela explique pourquoi les gérants d’actifs offrent de plus en plus des solutions (multifactorielles) qui fournissent une exposition à un ensemble prédéfini de facteurs.

Un autre écueil important à éviter pour celles et ceux qui recherchent des expositions à des facteurs spécifiques est la façon dont ces facteurs interagissent ou, dans certains cas, s’annulent mutuellement. Les stratégies génériques à un seul facteur ignorent en général ces interactions et fournissent par conséquent des expositions factorielles sous-optimales qui résultent, par exemple, sur une stratégie de valorisation ayant des expositions au momentum très négatives4. Cela souligne la nécessité d’opter pour des stratégies factorielles efficientes qui utilisent les définitions optimisées des facteurs pour empêcher toute exposition négative à d’autres facteurs éprouvés. .

Notes de bas de page

1 Benjamin Graham et David Dodd, ‘Security analysis’, 1934

2 Voir par exemple notre recueil d’articles de recherche récemment publié: G. Baltussen, M. Martens, P. van Vliet, ‘Quant Allocation - Collected Robeco Articles’, 2018.

3 Voir par exemple : Israel R. and Ross A., ‘Measuring Factor Exposures: Uses and Abuses’, The Journal of Alternative Investments”, 2017.

4 Pour plus d’informations, voir par exemple : Blitz D. and Vidojevic M., ‘The Characteristics of Factor Investing’, document de travail Robeco, 2018.

Découvrez la valeur de l'investissement quantitatif

Abonnez-vous pour tout savoir sur les stratégies quantitatives de pointe.