Le consommateur américain porte le monde sur ses épaules

L’économie des États-Unis, tirée par la résilience de la consommation, a été le principal moteur de croissance de l’économie mondiale au lendemain de la pandémie, et tout porte à croire que cette tendance se poursuivra tout au long de 2024, affirme l’investisseur multi-actifs Colin Graham.

Résumé

- La croissance des salaires réels a soutenu une consommation dynamique

- Seule une minorité de consommateurs ressent les effets de la hausse des taux d’intérêt

- Les largesses budgétaires ont de bonnes chances d’être maintenues tout au long du cycle électoral

La période post-Covid est caractérisée par une divergence entre l’économie américaine et celle du reste du monde, l’Europe ayant échappé de peu à la récession et la Chine ayant été aux prises avec l’éclatement d’une bulle immobilière, alors que les États-Unis ont enregistré une croissance du PIB supérieure au taux tendanciel.

« Le moteur de cette croissance a été la résilience de la consommation aux États-Unis, portée par des dépenses prodigues de la part du gouvernement et un manque de sensibilité à la hausse des taux d’intérêt », explique Colin Graham, responsable des Stratégies multi-actifs chez Robeco.

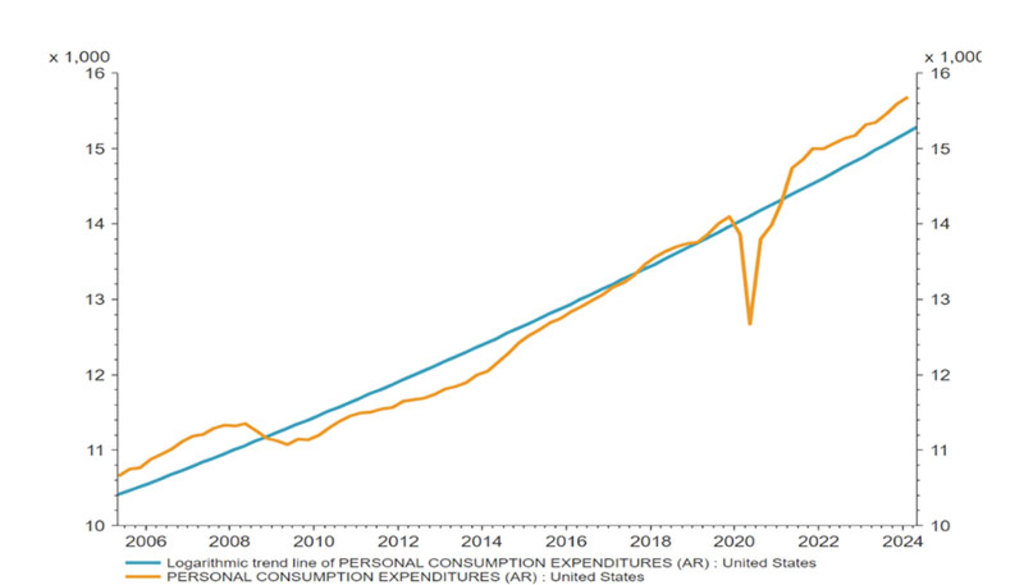

Graphique 1 : Les dépenses réelles des consommateurs sont restées supérieures à la tendance pré-Covid

Source : LSEG Datastream, Robeco

« À première vue, cette situation s’explique en partie par les politiques de confinement, les États-Unis ayant mis de l’argent dans la poche des consommateurs alors que ceux des autres pays ont aidé financièrement les entreprises ou n’ont pas donné d’argent du tout. »

La deuxième raison qui explique la résilience de la consommation tient au fait que le marché hypothécaire aux États-Unis pratique essentiellement des taux fixes pour les ménages. Les taux ultra-bas ont ainsi permis aux consommateurs américains de « fixer un horizon de remboursement » de leur dette, en verrouillant des taux de 3 % sur 30 ans il y a encore trois ans. Le taux hypothécaire à 30 ans, qui s’est récemment établi à 7,55 %1 , n’a donc aucune incidence sur les consommateurs, sauf s’ils sont des primo-accédants ou s’ils doivent déménager.

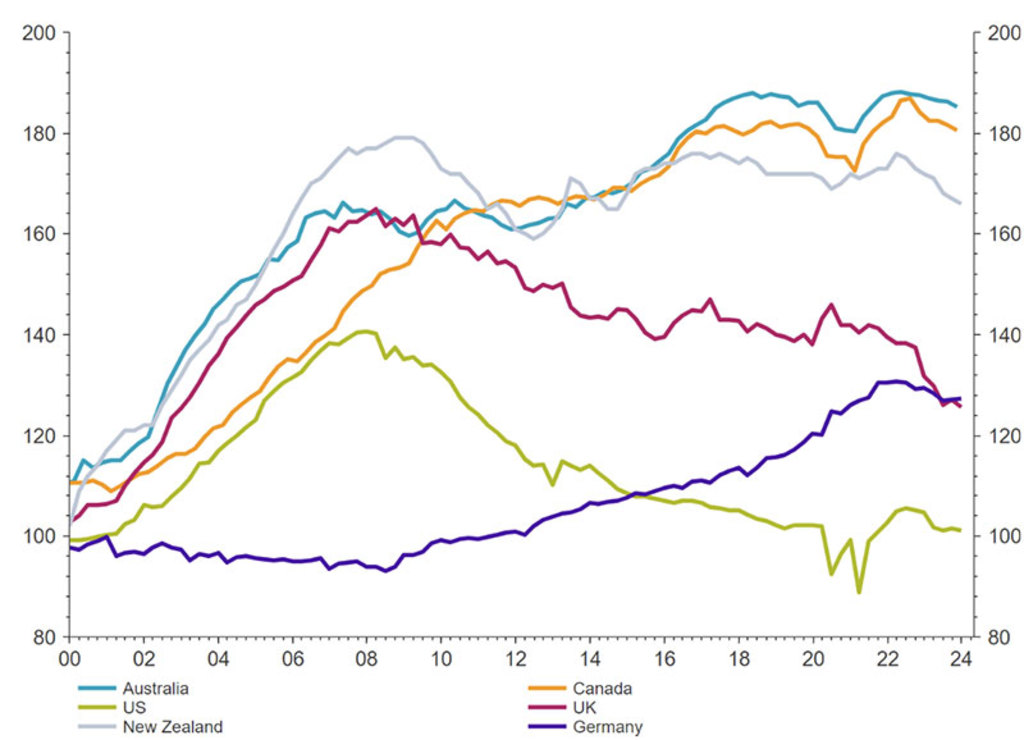

« En conséquence, les consommateurs américains continuent de tirer profit du désendettement qui a suivi la crise financière mondiale (Graphique 2) tout en assurant facilement leur service de la dette », explique Colin Graham.

Graphique 2 : Dette des ménages en % du revenu disponible

Source : LSEG Datastream, Robeco

Le revenu réel est en croissance

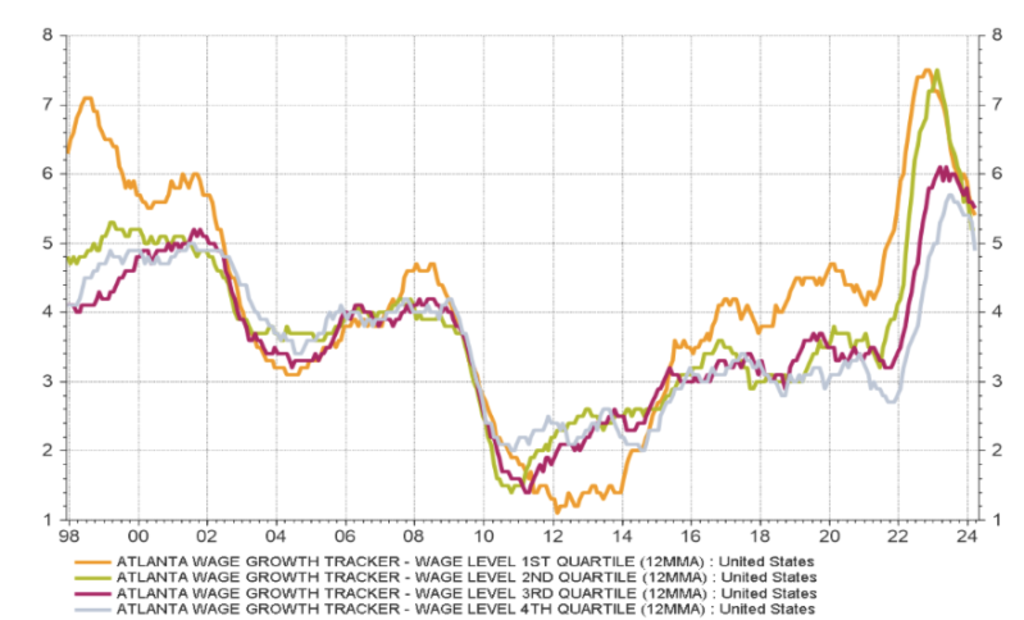

Les données sous-jacentes indiquent que la consommation bénéficie d’un soutien solide. Tout d’abord, grâce à la forte croissance du revenu disponible, qui est supérieure à l’inflation, le consommateur américain médian connaît toujours une croissance de son salaire réel. Son pouvoir d’achat augmente, ce qui lui permet de maintenir son niveau de consommation malgré la hausse des prix.

Graphique 3 : La croissance des salaires reste élevée

Source : LSEG Datastream, Robeco

Deuxièmement, la confiance des consommateurs aux États-Unis reste relativement élevée et généralisée, ce qui encourage les dépenses. « Dans un environnement inflationniste, il est judicieux de dépenser aujourd’hui car demain, les biens et les services seront plus chers. »

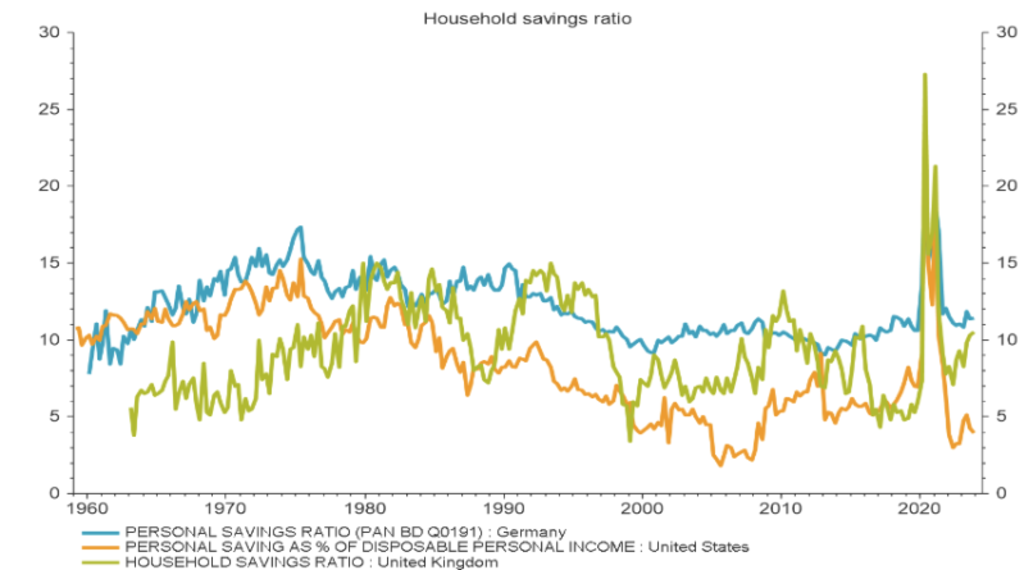

Graphique 4 : Le taux d’épargne aux États-Unis frôle de nouveau ses plus bas niveaux

Source : LSEG Datastream, Robeco

Troisièmement, les confinements et les restrictions imposés par la pandémie de Covid-19 ont eu pour corollaire de favoriser la consommation de biens au détriment de celle des services. Les consommateurs ont été contraints de se tourner vers Internet pour faire leurs achats visant à améliorer leur « vie à la maison », et cette tendance ne s’est pas inversée. En effet, le taux de pénétration du commerce en ligne reste supérieur d’environ 30 % aux niveaux pré-Covid, même si certains fabricants d’équipements de sport ne sont pas de cet avis. Cette dynamique a eu pour effet durable d’accroître la fidélité des consommateurs aux marques ultra-luxueuses et à réduire leur fidélité aux marques en général, ainsi qu’à rendre ceux-ci plus enclins à faire leurs achats parmi un éventail plus large de magasins de détail et à s’intéresser à des produits affichant des fourchettes de prix et de qualité plus larges.

« De plus, une fois les confinements levés, les États-Unis ont connu une explosion des dépenses de rattrapage dans les domaines des voyages et des services, qui s’est poursuivie grâce à la hausse des salaires et à la moindre propension des consommateurs américains à mettre de côté les aides financières et les salaires comparé à leurs homologues européens ou chinois. »

Les services sont la principale composante du PIB des États-Unis, d’où leur importance pour l’économie dans son ensemble et leur contribution à l’exceptionnalisme économique du pays.

Enfin, les différentes mesures de soutien du gouvernement, telles que les chèques de relance et les allocations de chômage, ont rempli une fonction d’amortisseur pour les consommateurs américains, leur permettant de maintenir leur niveau de dépenses même pendant les périodes d’incertitude économique. Comme nous l’avons mentionné plus haut, ces mesures n’ont pas été déployées ailleurs dans le monde.

À quels niveaux les dépenses de consommation pourraient-elles montrer des signes de faiblesse ?

Il serait malvenu de ne pas mentionner les endroits où les dépenses de consommation pourraient prendre du plomb dans l’aile. Tout d’abord, les dépenses publiques pourraient diminuer, bien que cela soit peu probable étant donné que Joe Biden cherche à amadouer les électeurs pour qu’ils votent en sa faveur lors de l’élection présidentielle de novembre. Deuxièmement, l’impact des décalages longs et variables au niveau des politiques monétaires commencent à se faire sentir et à alourdir la charge du service de la dette d’un plus grand nombre de consommateurs, ce qui entame leur revenu disponible. Qui plus est, le service de la dette publique par le département du Trésor américain entrave l’expansion fiscale (principal point d’appui des dépenses de consommation), c’est pourquoi le refinancement dans un contexte de politique de la Fed caractérisée par des taux plus élevés pendant plus longtemps reste un sujet de préoccupation pour tous.

Enfin, d’aucuns craignent, entre autres, un fléchissement des indicateurs du marché du travail.

« La récente baisse des taux de démission donne à penser que la prime salariale découlant du changement d’employeur a été réduite ou supprimée, ce qui signifie que la sécurité de l’emploi actuel est un facteur de plus en plus important aux yeux des ménages américains », explique Colin Graham.

L’investisseur s’attend également à un éventuel « déstockage » de la main-d’œuvre après la situation de rétention post-Covid, car les petites et moyennes entreprises réévaluent leurs coûts et licencient des travailleurs. Une telle tendance aura pour effet d’inverser la vapeur de l’exceptionnalisme de la consommation américaine, car la croissance des salaires ralentirait plus rapidement si le taux de chômage américain passait au-dessus de la barre des 5 %.

« Globalement, les dépenses de consommation aux États-Unis semblent bénéficier d’un soutien solide en 2024 et avant l’élection présidentielle, ce qui explique la réticence actuelle de la Fed à donner du mou à sa politique monétaire. »

Note de bas de page

1Tiré de bankrate.com, 30 avril 2024

Bénéficiez de nos derniers points de vue

Abonnez-vous à notre newsletter pour recevoir des mises à jour sur les investissements et des analyses d'experts.