Der Momentum-Ansatz ist eine selbsterfüllende Prophezeiung und darin liegt seine Stärke

Die Momentum-Prämie resultiert aus Fehlern im menschlichen Denken. Auch wenn Momentum vom Konzept her einfach und allgemein bekannt ist, stellt es nach wie vor einen leistungsfähigen Faktor in verschiedenen Assetklassen dar. Theorien aus dem Bereich Behavioral Finance beleuchten die Gründe für seine Existenz und dafür, weshalb die Momentum-Prämie nicht durch Arbitrage verschwunden ist.

Zusammenfassung

- Der Faktor Momentum hat auf lange Sicht sehr gute Ergebnisse abgeworfen

- Die Momentum-Prämie ist verhaltensbasiert und spiegelt kein spezifisches Risiko wider

- Die Fehleranfälligkeit des menschlichen Denkens unterstützt das Fortbestehen des Faktors

Vom Konzept her ist Momentum Investing einfach: Man kauft (übergewichtet) Assets, die in letzter Zeit vergleichbare Anlagen geschlagen haben, und verkauft (untergewichtet) solche, die sich unterdurchschnittlich entwickelt haben. Trotz der relativen Einfachheit dieses Investmentansatzes konnte man mit dem Faktor sehr gute langfristige Ergebnisse an den Aktienmärkten erzielen.

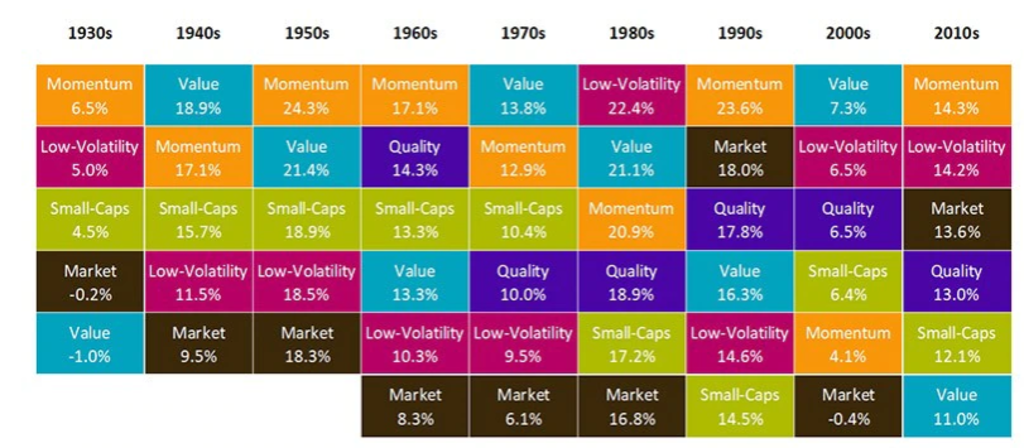

Veranschaulicht wird dies in Abbildung 1, die den 10-Jahres-Ertrag mehrerer Faktoren seit den 1930er Jahren zeigt. Der Momentum-Faktor hat in fünf von neun Jahrzehnten die höchsten Bruttorenditen abgeworfen und in allen neun Dekaden den Gesamtmarkt geschlagen. Außerdem deuten neueste Hinweise darauf hin, dass Momentum weiterhin einen der ausgeprägtesten Faktoren darstellt und nicht durch Arbitrage verschwunden ist.1

Abbildung 1 | Historische Performance von Aktienfaktoren

Quellen: Datenbank von Professor Kenneth French, Robeco. Bei allen Faktoren handelt es sich um Long-only-Portfolios von US-Aktien, die zu 50 % in große und zu 50 % in kleine Top-Faktor-Portfolios investiert sind, die auf der 2x3-Size-Faktor-Sortierung von Professor Kenneth French basieren. Der Low Volatility-Faktor wurde auf die gleiche Weise konstruiert, beruht aber auf Daten von Robeco. Der Faktor Quality basiert auf einer gleichgerichteten Kombination aus „Operating Profitability & Investment“- Portfolios von Professor Kenneth French. Bei allen Faktoren wurde der Zeitraum vom Januar 1930 bis Dezember 2019 untersucht, mit Ausnahme des Faktors Quality (Startdatum: Juli 1963).

Um zu verstehen, weshalb Momentum-Investing so erfolgreich war und nicht durch Arbitrage verschwunden ist, muss man begreifen, weshalb dieses Phänomen überhaupt existiert.

Nach der neoklassischen Auffassung ist die Momentum-Prämie die Kompensation für das Eingehen eines systematischen Risikos. In der Realität unterliegt das Momentum raschen Veränderungen und welche Aktien dadurch begünstigt werden, kann sich von einem Monat auf den anderen erheblich ändern. Daher könnte aus risikobasierte Perspektive die Prämie entweder aus dem permanenten Wandel der Risiken am Finanzmarkt resultieren oder aus Veränderungen des Grads an Risiko, den Anleger zu tragen bereit sind. Allerdings deuten die empirischen Daten darauf hin, dass sich diese Elemente tatsächlich nur langsam verändern.

Eine andere risikobasierte Erklärung besteht darin, dass die Momentum-Prämie daraus resultieren könnte, dass Anleger eine Kompensation für das potentielle Risiko eines Crashs erwarten. Tatsächlich ist es bei Momentum-Strategien zu abrupten und gravierenden Rückschlägen gekommen, beispielsweise im Jahr 2009. Allerdings zeigen Untersuchungen, dass auch Momentum-Strategien mit Risikomanagement, welche keine Rückschläge aufweisen, Anlegern hohe Renditen bescheren können, was dieser Theorie klar zuwiderläuft.2

In Anbetracht des Fehlens geeigneter risikobasierter Erklärungen nannte sogar der Vater der Effizienzmarkthypothese, Eugene Fama, Momentum als die größte Herausforderung für diese Theorie.

Behavioral Finance liefert eine überzeugendere Erklärung für die Existenz des Momentum-Faktors

Verhaltensbedingte Verzerrungen ergeben die Momentum-Prämie

Während neoklassische, risikobasierte Theorien versagen, liefert Behavioral Finance eine überzeugendere Erklärung für die Existenz des Momentum-Faktors. Im Unterschied zur gängigen neoklassischen Finanzmarkttheorie, in der Anleger rationale Akteure sind, die die Chancen und Risiken der Finanzmärkte verstehen, basiert Behavioural Finance auf der Annahme, dass Anleger nicht vollständig rational sind und Entscheidungen auf Grundlage von Heuristiken treffen, die zu Fehlern und damit zu „Anomalien“ führen können.

Mit der Selbstüberschätzung von Anlegern, was ihre Fähigkeit zur Analyse von Wertpapieren betrifft, und der Tendenz, Erfolg auf Kompetenz und Misserfolg auf Pech zurückzuführen, lässt sich die Existenz der Momentum-Prämie erklären. Wenn beispielsweise positive Nachrichten die Einschätzungen privater Anleger bestätigen, werden sie den Aktienkurs des betroffenen Unternehmens über seinen fundamental begründeten Wert hinaus nach oben treiben – d.h. sie extrapolieren übermäßig. Korrigiert wird dies aber am Ende durch neue Informationen, die die Überreaktion der Anleger zutage treten lassen. Dann kommt es typischerweise zu einer längerfristigen Korrektur des Aktienkurses.

Eine Unterreaktion kann ebenfalls zu einer Momentum-Prämie beitragen. Das ergibt sich aus dem konservativen Bias, aufgrund dessen Anleger ihre Überzeugungen nur langsam ändern.3 In diesem Szenario würde der Bias zunächst verhindern, dass der Aktienkurs eines Unternehmens angemessen auf neue Nachrichten reagiert. Diese Unterreaktion kann zu Momentum beitragen, da der Kurs sich angesichts der zunehmenden Berücksichtigung neuer Informationen langsam auf seinen korrekten (fundamental begründeten) Wert zu entwickelt.

Das psychologische Konzept von Überreaktion und unter Reaktion wurde in einem 1999 veröffentlichten Forschungspapier umfassend dargestellt.4 Die Wissenschaftler entwickelten ein Modell mit zwei Anlegertypen, die unterschiedliche Informationen verarbeiten: zum einen Investoren, die auf Nachrichten achten und den Wert eines Unternehmens auf Grundlage fundamentaler Informationen bestimmen, zum anderen Momentum-Trader, die aus historischen Kursverläufen resultierende Muster extrapolieren.

Werden positive Nachrichten über den fundamentalen Wert eines Unternehmens bekannt, würde dies zuerst von den Investoren verarbeitet, die die Nachrichtenlage beachten. Die Forscher fanden heraus, dass dies zu einem nur ungenügenden Anstieg des Aktienkurses führen würde, da sich die neuen Informationen nur langsam am Markt ausbreiten würden – es kommt also zu einer Unterreaktion. Die Momentum-Trader würden anschließend diesen Trend nach dem ersten Kursanstieg extrapolieren, was zu einer Überreaktion führt. Wie in anderen Fällen einer Überreaktion, würde sich anschließend eine langfristige Korrektur ergeben.

Weshalb ist die Momentum-Prämie nicht durch Arbitrage verschwunden?

Wenn momentum-bezogene Anomalien robuste Renditen infolge fehlerhaften menschlichen Denkens abgeworfen haben, liegt die Frage nahe, weshalb sie nicht durch Arbitrage verschwunden sind.

Erstens ist die Momentum-Prämie nicht auf einfache Weise zu vereinnahmen. Im Unterschied zu einem Value-Ansatz, beispielsweise der sich mit einer moderaten Umschlagshäufigkeit von 10-20 % pro Jahr umsetzen lässt, geht mit dem traditionellen Momentum-Faktor typischerweise eine Umschlagshäufigkeit von mehreren hundert Prozent pro Jahr einher. Es ist offensichtlich, dass man intelligente Trading-Strategien anwenden muss, um diesen Faktor unter Berücksichtigung von Kosten wirksam ausnutzen zu können.

Zweitens kann die Erschließung der Momentum-Prämie auch mit unangenehmen Überraschungen verbunden sein, obwohl sie auf verhaltensbedingten Verzerrungen und nicht auf spezifischen Risiken basiert. So hat sich gezeigt, dass Momentum-Strategien anfällig für seltene, aber ausgeprägte Rückschläge sind. Deshalb müssen Momentum-Anleger imstande sein, ihr Kapital über längere Zeiträume zu investieren, und schwierige Phasen in Kauf zu nehmen bereit sein.

Menschen machen stetig Fehler, auch wenn sie vorab darüber informiert wurden

Drittens gibt es keine eindeutige Definition von Momentum. Selbst das einfache Kurs-Momentum ist häufig anhand unterschiedlicher Rückschauperioden definiert, die von drei bis zu zwölf Monaten reichen können. Außerdem kann ein Anleger sich für eine bestimmte Version von Momentum entscheiden oder mehrere Faktoren wie das Residual-Momentum oder das „Connected Analyst“-Momentum miteinander kombinieren.

Nicht zuletzt sollte die menschliche Psychologie und unsere Neigung zu Fehleinschätzungen nicht unterschätzt werden. Zahlreiche Experimente im Bereich Finance zeigen, dass Menschen stetig Fehler machen, auch dann, wenn sie vorab darüber informiert wurden. Man muss nicht lange suchen, um Beispiele für Marktphasen mit übermäßiger Extrapolation zu finden, die sich aus menschlichen Enthusiasmus speisen. Immer wieder treten solche Phänomene zutage und führen zu vorhersagbaren Mustern, die nur systematisch orientierte und geduldige Anleger ausnutzen können.

In der nächsten Publikation aus dieser Serie werden wir den Faktor Low Volatility aus dem Blickwinkel von Behavioural Finance betrachten.

Fußnoten

1Vgl. D. C. Blitz, „The Quant Crisis of 2018:2020: Cornered by Big Growth”, in: Journal of Portfolio Management, Mai 202

2P. Barroso und P. Santa-Clara, „Momentum has its moments”, in: Journal of Financial Economics, April 2015.

3K. Daniel, D. Hirshleifer und A. Subrahmanyam „Investor psychology and security market under- and overreactions“, in: Journal of Finance, Dezember 1998.

4H. Hong und J. C. Stein, „A unified theory of underreaction, momentum trading, and overreaction in asset markets“, in: Journal of Finance, Dezember 1999.

Entdecken Sie den Wert von Quantitative Investing

Abonnieren Sie den Newsletter, um aktuelle Strategien und Einblicke für Quantitative Investing zu erhalten.