Investissement dans la transition : les obligations vertes, un choix judicieux

Pour préparer l’avenir, les obligations vertes sont un véhicule d’investissement privilégié pour contribuer à la transition vers une économie moins émettrice de carbone.

Résumé

- Suivre l’incidence environnementale de l’investissement grâce à un reporting transparent

- Soutenir la transition vers une économie plus durable et sobre en carbone

- Étoffer la gamme des stratégies d’obligations vertes disponibles sur le marché mondial

Le produit des émissions d’obligations vertes est exclusivement affecté à des projets environnementaux et à des initiatives qui promeuvent des pratiques plus écologiques. Ces obligations ont gagné en popularité ces dernières années, car elles offrent aux investisseurs un moyen efficace de produire un impact environnemental, de se diversifier et d’obtenir des rendements financiers. Si les avantages de cette transition sont pluriels, le chemin qui y mène est épineux et coûteux. La transition des entreprises vers des activités durables exige des investissements. Selon l’Agence internationale de l’énergie (AIE, 2023), il y a lieu d’investir 4 200 milliards de dollars chaque année d’ici à 2050 si l’on veut atteindre les objectifs mondiaux de neutralité carbone. Pour les investisseurs qui souhaitent contribuer à cette mission, les obligations vertes constituent un excellent choix pour les raisons susmentionnées.

En 2023, les obligations vertes ont été le moteur de la croissance globale du marché des obligations ESG, représentant plus de 60 % des ventes d’obligations ESG. Les émissions d’obligations ESG ont totalisé 311 milliards de dollars au premier trimestre de 2024, en hausse de 3 % par rapport au premier trimestre de 2023, signant ainsi le meilleur début d’année jamais enregistré. Ces trois dernières années, le volume des émissions d’obligations vertes s’est inscrit en forte hausse dans la région Asie-Pacifique (APAC). Par exemple, les émissions en APAC en 2021 ont triplé par rapport à 2020. C’est une excellente nouvelle pour les investisseurs et les émetteurs, car un univers d’obligations vertes plus large et bien établi constitue le socle d’un marché mondial bien diversifié et liquide.

Accompagner les secteurs difficiles à maîtriser dans leur transition vers des pratiques plus écologiques

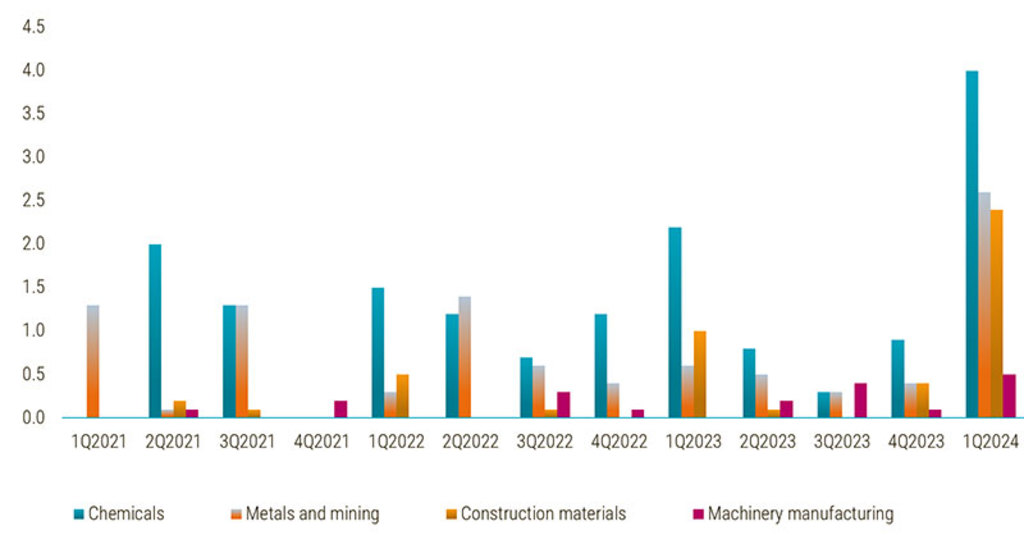

L’Amérique latine, région qui affiche la croissance la plus rapide depuis le début de l’année en termes d’émissions d’obligations vertes, propose des obligations émanant de secteurs plus difficiles à maîtriser, comme ceux de l’énergie et des matériaux. L’accroissement du volume des émissions d’obligations vertes par des entreprises issues de secteurs plus polluants est une tendance mondiale, car davantage d’entreprises très émettrices délaissent les obligations liées à la durabilité au profit des obligations vertes pour financer la transition de leurs processus de production. Comme l’illustre le graphique 1, le premier trimestre de 2024 a enregistré une hausse spectaculaire du nombre de sociétés chimiques émettant des obligations vertes. Cette augmentation crée des opportunités pour les investisseurs en obligations vertes, car ces instruments leur permettent d’accéder à des secteurs confrontés aux défis de la décarbonation les plus impérieux, mais où les avantages potentiels de l’investissement dans la transition sont les plus importants.

Graphique 1 - Émissions d’obligations vertes dans des secteurs difficiles à maîtriser (en milliards de dollars)

Source : BNEF (mars 2024).

L’attrait des obligations vertes

Nos recherches ont montré que le « greenium », à savoir la différence entre le taux d’une obligation verte et celui d’une obligation classique comparable, est minime et que les rendements des obligations vertes sont comparables à ceux de leurs homologues classiques. Bien que les obligations vertes aient tendance à être légèrement plus chères en valeur relative sur le marché secondaire, la différence de prix avec les obligations classiques fluctue au fil du temps. Lors des émissions d’obligations vertes sur le marché primaire, les nouvelles émissions sont généralement proposées avec une prime pour attirer les investissements. Dans certains cas, les obligations vertes ont même été proposées avec un greenium légèrement négatif1. L’investissement dans les obligations vertes génère ainsi des rendements comparables à ceux des obligations classiques tout en présentant l’avantage supplémentaire de soutenir des projets durables sur le plan écologique.

Global Green Bonds DH EUR

- Performance 3y (31-12)

- 2,93%

- morningstar (31-12)

- SFDR (31-12)

- Article 9

- Paiement de dividendes (31-12)

- No

- Valeur liquidative (11-2)

- 91,34

L’investissement dans les obligations vertes génère ainsi des rendements comparables à ceux des obligations classiques

Impact tangible : suivre la contribution de vos investissements

Les entreprises sont de plus en plus conscientes de la crédibilité des obligations vertes, qu’elles considèrent comme un moyen de promouvoir leurs critères ESG tout en étant capables de financer leurs projets durables de manière efficace. De plus, les informations sur le reporting d’impact qui accompagnent les obligations vertes permettent aux investisseurs de suivre avec précision l’utilisation qui est faite du produit des obligations dans lesquelles ils ont investi pour financer des projets durables. Cela permet aux investisseurs de choisir la manière dont ils souhaitent faire fructifier leur argent, en les associant activement aux efforts de durabilité de leur portefeuille d’investissement.

Les études de cas ci-dessous permettent de se faire une idée de la portée et de l’ampleur des projets financés par des obligations vertes :

Dans le secteur de l’énergie, certaines entreprises continuent de n’utiliser que des instruments de financement verts et durables pour tous les financements à long terme. L’une de ces entreprises a utilisé le produit net des obligations vertes pour financer 17 projets d’énergie renouvelable, notamment des éoliennes terrestres et offshore, et des actifs solaires photovoltaïques qui contribuent à approvisionner 5,9 millions de personnes en électricité par an. Mis en œuvre à Taïwan, en Allemagne, au Royaume-Uni et aux États-Unis, ces projets sont exécutés en tenant compte des éventuels dommages occasionnés à la biodiversité et aux écosystèmes.

Dans le segment des semi-conducteurs, une entreprise a affecté les deux tiers du produit des obligations vertes émises en 2021 au financement d’activités de gestion de l’eau, notamment des stations d’épuration, des installations de traitement des eaux usées et des systèmes de réutilisation des eaux résiduaires, eu égard au caractère très gourmand en eau du processus de fabrication des semi-conducteurs. À mesure que la demande de semi-conducteurs augmente, l’utilisation de l’eau dans le secteur des semi-conducteurs deviendra un facteur clé de la durabilité.

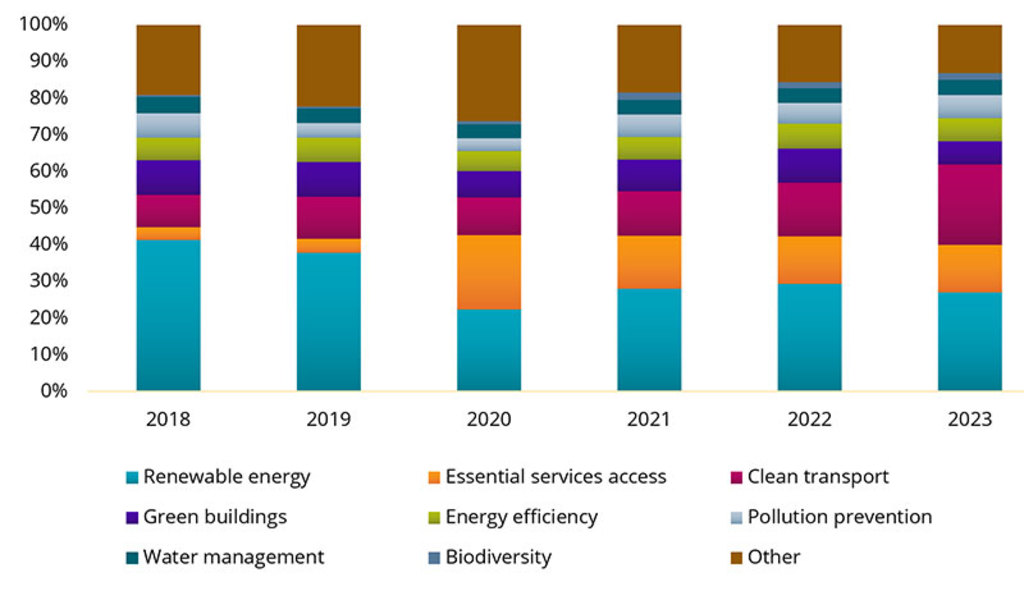

Le graphique 2 illustre la diversité de sources de financement et l’incidence générale des obligations vertes, sociales et de durabilité (GSS) dans tous les secteurs.

Graphique 2 - Affectation du produit des obligations GSS 2018-2023 (en %)

Source : Bloomberg, NEF, 2023.

Un reporting transparent qui inspire confiance aux investisseurs

Le « greenwashing » est une source de préoccupation crédible pour les investisseurs qui est atténuée par la transparence des obligations vertes et la mise en œuvre de taxonomies de la finance durable à l’échelle mondiale. Ces taxonomies fournissent un cadre qui définit une activité « verte » sur la base de critères de performance environnementale. Jusqu’à présent, 17 taxonomies ont été publiées dans le monde et 29 sont en phase de lancement. La multiplication des certifications et des normes encourage les émetteurs à faire preuve d’une plus grande transparence en ce qui concerne la manière dont les projets financés contribuent positivement à leurs objectifs environnementaux. Cette démarche suppose de procéder à un reporting détaillé de la manière dont les fonds levés sous forme d’obligations vertes seront utilisés pour soutenir des projets environnementaux. Les investisseurs peuvent ainsi obtenir l’assurance que leurs fonds financent réellement des projets verts qui contribuent à la transition des entreprises vers une économie sobre en carbone. Qui plus est, les régulateurs considèrent les obligations vertes comme des investissements véritablement durables. Dès lors, toute modification apportée à la réglementation n’aura aucune incidence sur les objectifs d’investissement durable de l’investisseur.

Jusqu’à présent, 17 taxonomies ont été publiées dans le monde

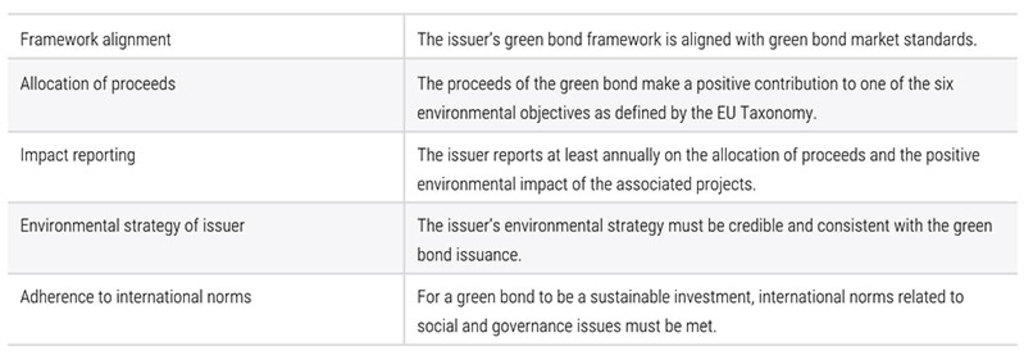

La Climate Bonds Initiative est un régime de certification qui fournit des critères détaillés en vue de décerner la certification « verte » aux obligations, qui confirme qu’elles financent des projets qui apportent des solutions au réchauffement climatique. Cette certification prévoit des exigences strictes en matière de reporting et de vérification. De même, une fois la norme de l’UE pour les obligations vertes (EU GBS) en vigueur, l’émetteur sera tenu de présenter un plan d’investissement déterminant l’alignement sur la taxonomie avant l’émission et de faire examiner son reporting annuel sur l’affectation/l’impact par une tierce partie dûment habilitée après l’émission. En plus de ces lignes directrices volontaires, Robeco va plus loin avec son cadre relatif aux obligations vertes (voir Tableau 1) afin de déterminer l’éligibilité des obligations vertes et de s’assurer qu’elles reflètent l’évolution de la réglementation décrite ci-dessus. Si ce processus de sélection était appliqué à l’univers des obligations vertes dans son ensemble, environ 30 % d’entre elles ne satisferaient pas à nos exigences.

Tableau 1 – Cadre relatif aux obligations vertes de Robeco

Source: Robeco, 2024.

Conclusion : exploiter la dynamique des obligations vertes

L’univers des obligations vertes est vaste et confère une diversification mondiale aux investisseurs. Aussi, nous avons assisté à une hausse des émissions dans des secteurs difficiles à maîtriser et avons constaté un intérêt accru pour les obligations vertes de la part d’investisseurs cherchant à produire un impact. L’enquête mondiale sur l’investissement climatique 2024 de Robeco révèle que 43 % des personnes interrogées investissent dans des obligations vertes ou des obligations axées sur la durabilité pour soutenir la décarbonation des entreprises et des gouvernements. L’une des principales raisons invoquées est l’amélioration des informations fournies par les entreprises et l’affectation du produit à des fins bien délimitées. Ceci indique que les obligations vertes jouissent d’une belle dynamique de marché en plus de bénéficier de la confiance des investisseurs.

Robeco propose différentes stratégies pour tirer parti de la croissance du marché des obligations vertes

Notre approche de l’investissement se fonde sur un processus d’investissement discipliné et reproductible, étayé par une équipe de gestion de portefeuille expérimentée. Ces stratégies gérées de manière active sont supervisées par notre équipe Obligataire, forte de plus de 50 ans d’expérience en matière de macroéconomie mondiale et de crédit.

La stratégie Robeco Global Green Bonds se concentre sur l’impact investing et est exposée aux obligations vertes d’État et d’entreprise.

La stratégie Robeco US Green Bondsinvestit dans des obligations vertes libellées en dollars et cherche à produire un impact durable sur l’environnement.

Nous avons récemment lancé une nouvelle stratégie Robeco High Income Green Bonds au sein de notre équipe Crédit. La stratégie identifie et investit dans des actifs à rendement élevé au sein de l’univers des obligations vertes, répondant au double objectif de produire un impact durable et de générer des revenus. La stratégie est exposée aux marchés émergents, au High Yield et à la dette subordonnée.

Note de bas de page

1 Scholten & Nederkoorn, La prime des obligations vertes en euros hautement cotées, 2024.

Restez informé des derniers développements en matière de durabilité

Abonnez-vous à notre newsletter pour découvrir les tendances qui façonnent l'investissement durable (ID).