Comment l’investissement de transition peut se montrer à la hauteur du défi

Avant d’élaborer nos solutions d'investissement de transition, il nous a fallu appréhender pleinement les défis à relever. Aujourd’hui, nous sommes prêts à partager les critères clés que nous avons utilisés pour définir des stratégies qui relèvent efficacement le défi de la transition.

Résumé

- La transition est le voyage du processus d’investissement et la durabilité, sa destination

- Les solutions doivent être prospectives, régionales, multidimensionnelles et facilitatrices de la transition

- Nous disposons des solutions nécessaires pour entamer le voyage et avons conscience qu’il faudra nous adapter en cours de route

Thu Ha Chow | Head of Fixed Income Asia, Portfolio Manager

De par sa nature même, le terme « transition » suppose le passage d’un point A vers un point B. Plus important encore, il traduit un état de changement. Et le changement n’est pas facile. Il n’est pas surprenant que nous éprouvions des difficultés à amorcer la transition du monde entier vers l’objectif de la neutralité carbone d’ici 2050. L’énergie est un moteur fondamental de l’économie, mais la transition vers les énergies renouvelables génère de grandes ondes de choc dans les entreprises et les pays.

Cela étant, la transition énergétique s’opère à plein régime, les réglementations et les technologies en étant de plus en plus les forces motrices. Pourtant, nous n’atténuons pas assez vite les effets imminents du réchauffement climatique contre lesquels les scientifiques nous mettent en garde. Que devrions-nous donc faire ?

Il faut commencer par bien comprendre le problème que nous essayons de résoudre. Nous avons demandé à Thu Ha Chow, responsable de l’investissement obligataire Asie, de démêler les complexités de la transition en expliquant où nous en sommes aujourd’hui, comment nous en sommes arrivés là et ce que nous, en tant que gérants d’actifs, faisons à cet égard.

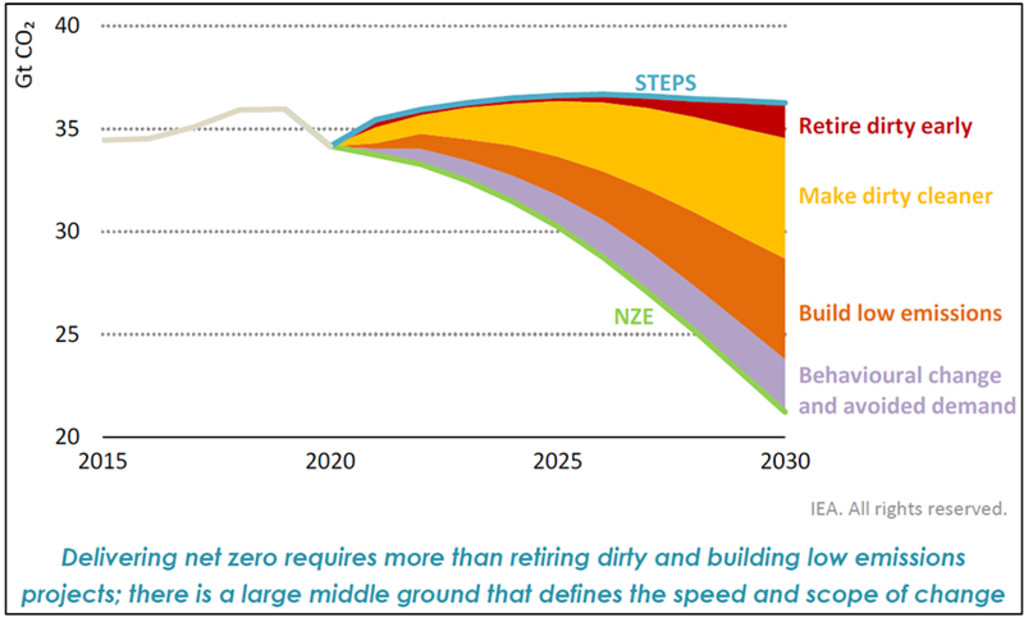

« Il a germé de l’investissement durable. Nous nous sommes attachés à investir dans des entreprises et des secteurs verts, généralement définis comme concevant des solutions de remplacement sobres en carbone, comme les énergies renouvelables. Toutefois, si l’on examine la trajectoire politique de l’Agence internationale de l’énergie (AIE)1, la construction de structures sobres en carbone ne représente que de 15 à 20 % de la réduction nécessaire. Comme indiqué ci-dessous, le problème tient au fait que le gros du travail est à fournir dans la section jaune : « rendre ce qui est sale plus propre ». Il faut donc consentir des investissements dans la transition afin d’aider les entreprises et les secteurs à améliorer leurs processus pour créer des pratiques plus vertes ».

Graphique 1 : Réductions des émissions pour atteindre la neutralité carbone d’ici à 2050 par rapport au Stated Policies Scenario (STEPS)

Source : Agence internationale de l’énergie

« Pourtant, faute d’une clarté suffisante sur ce qui constituerait des activités de transition, on a connu un manque de financement par crainte de greenwashing. La publication, en 2022, du Cadre de financement de la transition du G202 a joué un rôle décisif dans l’instauration de lignes directrices internationales et, par la suite, de la confiance. Dans la foulée, début 2023, l’ICMA3 a publié un manuel sur la transition, qui présente un cadre sur la manière d’utiliser les obligations vertes, sociales et de durabilité (GSG) non seulement comme des investissements « durables », mais aussi comme un volet de la boîte à outils afin d’aider les entreprises et les États souverains qui ne sont pas encore totalement décarbonés à opérer une transition du brun au vert. Le terme “investissement de transition” a ainsi été inventé pour clarifier et canaliser plus efficacement le financement vers la réalisation de la neutralité carbone. »

Pourquoi se concentrer d’abord sur l’Asie et les marchés émergents ?

« Nous avons commencé par l’Asie et les marchés émergents car c’est dans ces régions que le déficit de financement est le plus important et que se trouvent les secteurs plus difficiles à maîtriser, étant donné que ces marchés sont des pôles de ressources et de fabrication. La transition doit toutefois s’opérer à l’échelle mondiale si l’on veut parvenir à la neutralité carbone.

Maintenant que nous avons reconnu le rôle capital de l’investissement de transition, quelle est la prochaine étape ?

« Une fois que nous avons admis que la transition est déjà en marche, nous devons, en notre qualité de gérant d’actifs, nous lancer dans l’investissement de transition en le greffant à l’investissement durable. J’aime bien faire l’analogie d’un voyage en voiture difficile, qui nous amène à faire du hors piste, à franchir des crevasses profondes ou encore à finir sur une plage. Il sera peut-être nécessaire de changer les pneus en cours de route pour se frayer un chemin à travers un terrain accidenté. Nous devrons peut-être relâcher la pression des pneus pour traverser une épaisse couche de sable.

La transition énergétique a une incidence sur tous les pans de notre économie, de l’inflation à la géopolitique

Il faut avoir défini un itinéraire et un point de départ, mais avant de partir, il faut se préparer au voyage et savoir prévoir l’imprévisible. La route à emprunter n’est pas claire et elle sera semée d’embûches.

Pour en revenir à l’investissement de transition, on pourrait dire que nous avons heurté des nids-de-poule en raison notamment du sentiment anti-investissement ESG qui règne dans différents secteurs, mais ce tronçon cabossé n’est qu’une partie du voyage alors que nous appréhendons la réalité de la transition. En tant que gérants d’actifs qui s’efforcent de ne pas perdre le nord dans ce meilleur des mondes, nous avons besoin d’outils supplémentaires pour garder le cap dans le paysage de la transition et devons continuer à réfléchir à la manière d’affiner ou d’étoffer notre boîte à outils. »

Par où commencer ?

« Nous commençons par mettre à profit notre capacité d’adaptation, c’est la nature même de toute bonne stratégie d’investissement. Ce n’est pas la première fois que nous avons dû y faire appel : nous l’avons fait lors du boom des dotcoms. L’enseignement que nous en avons tiré est qu’il ne fallait pas seulement investir dans les fabricants de matériel informatique, il fallait aussi privilégier les entreprises de logistique et les éditeurs de logiciels. Nous sommes dans une situation identique. Nous devons adopter une approche globale au financement de la transition.

Le cadre traditionnel de l’investissement, conjugué à nos modèles économiques actuels, s’avère inadéquat. Et nous devons reconnaître que l’impact ne se fait pas seulement ressentir sur les secteurs directement concernés par la politique, comme ceux de l’énergie et des transports ; il s’étend aux effets de deuxième et troisième ordres. La transition énergétique a une incidence sur tous les pans de notre économie, de l’inflation à la géopolitique. »

Quel est notre rôle en tant que gérants d’actifs ?

« Nous devons financer l’adaptation et le changement. En soutenant les entreprises qui ont amorcé un changement, nous soutenons des entreprises plus résilientes. Et en qualité de gérants d’actifs, nous pouvons être les fournisseurs de solutions, en effectuant le travail nécessaire pour mener à bien et favoriser la transition.

Étant donné que la vitesse à laquelle s’opère la transition énergétique et le chemin qui mène à sa réalisation détermineront les risques et les rendements des investissements pour les décennies à venir, il est impératif de mettre en place une approche pour gérer cette transition. »

Et quelle approche devrions-nous adopter ?

« Lorsque nous nous sommes penchés sur la manière de créer les solutions, nous avons identifié trois critères clés que doit remplir une bonne solution :

Premièrement, nous devions élaborer un cadre permettant d’identifier les opportunités de transition à l’aide d’indicateurs prospectifs.

Ensuite, nous devions reconnaître les dimensions plurielles de la transition ainsi que les différences régionales.

Enfin, nous devions intégrer la philosophie selon laquelle la transition est le voyage du processus d’investissement et la durabilité, sa destination.

Notre conviction est que si une solution remplit ces critères, les investisseurs pourront alors identifier les diverses opportunités au sein des différentes classes d’actifs et régions au fur et à mesure qu’elles apparaissent.

Notre méthode dynamique permet aux investisseurs de saisir les opportunités d’alpha tout en évitant les risques

Cette philosophie reconnaît que l’interaction entre la transition énergétique et les différentes dynamiques économiques, financières, sociales et politiques peut produire un éventail de résultats. Cette méthode se veut dynamique afin de permettre aux investisseurs de saisir les opportunités d’alpha tout en évitant les risques. »

Chez Robeco, quelles solutions avons-nous dans notre arsenal ?

« Pour remplir nos critères d’une solution efficace (prospective, régionale, multidimensionnelle et facilitatrice de la transition), nous devions proposer un panel d’approches. Nous avons donc commencé par proposer deux stratégies de crédit et deux stratégies actions, chacune présentant des caractéristiques uniques.

Et si nous revenons à l’analogie du voyage en voiture : dans le cas des actions, la voiture qu’ils choisissent pour entreprendre ce voyage se doit d’aller vite ; les stratégies investissent donc dans des solutions et des technologies qui sont les fers de lance de la transition. Elles peuvent notamment investir dans de nouvelles technologies qui apportent des solutions à la crise climatique.

Dans l’obligataire, nous suivons une voie plus prudente et plus lente en investissant dans des entreprises plus traditionnelles qui mènent la transition grâce à l’adoption de technologies innovantes. Nous sommes convaincus que ces solutions marqueront le point de départ du voyage et, en définitive, nous estimons qu’il est bon de compter sur un éventail d’opportunités. »