Fase 1: Entender al cliente

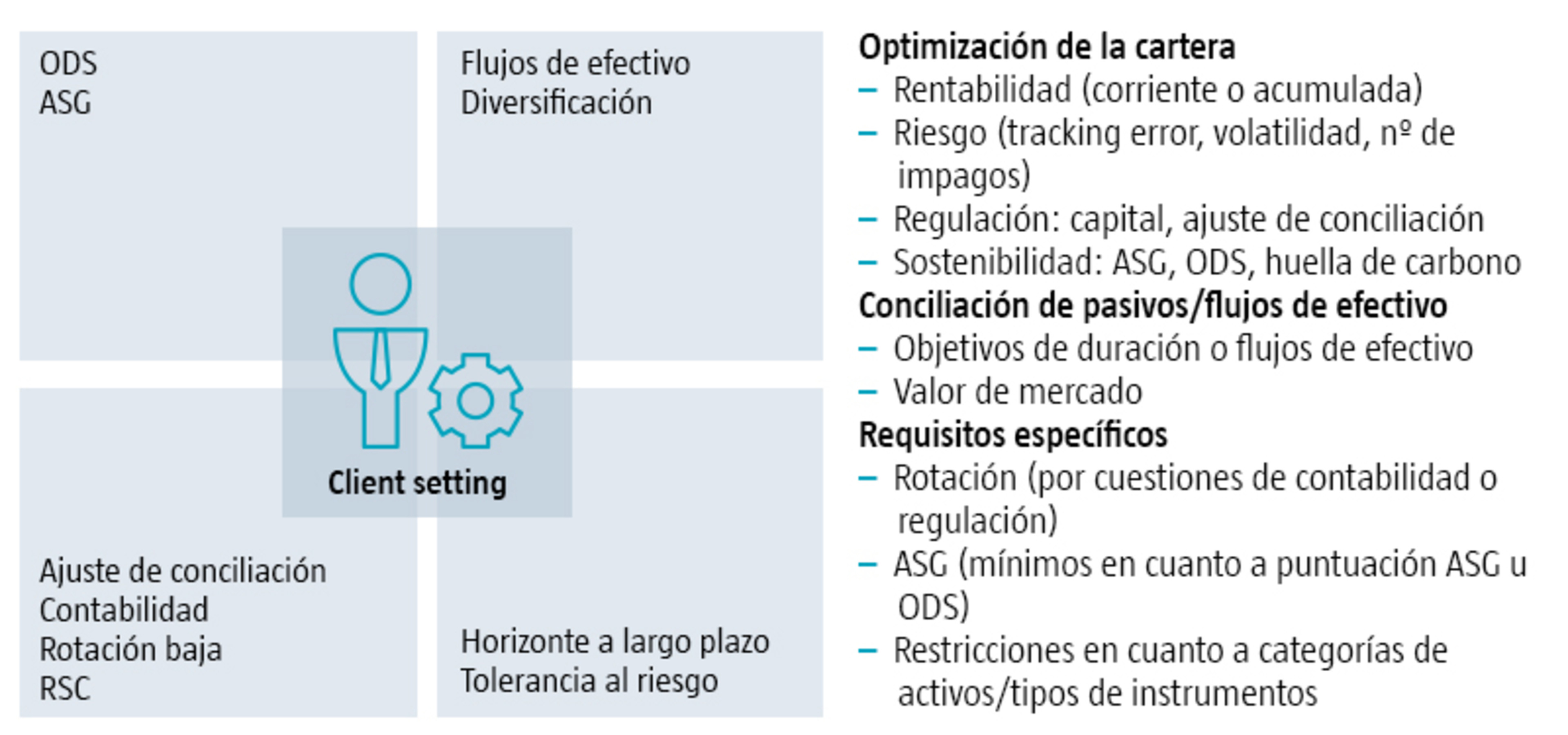

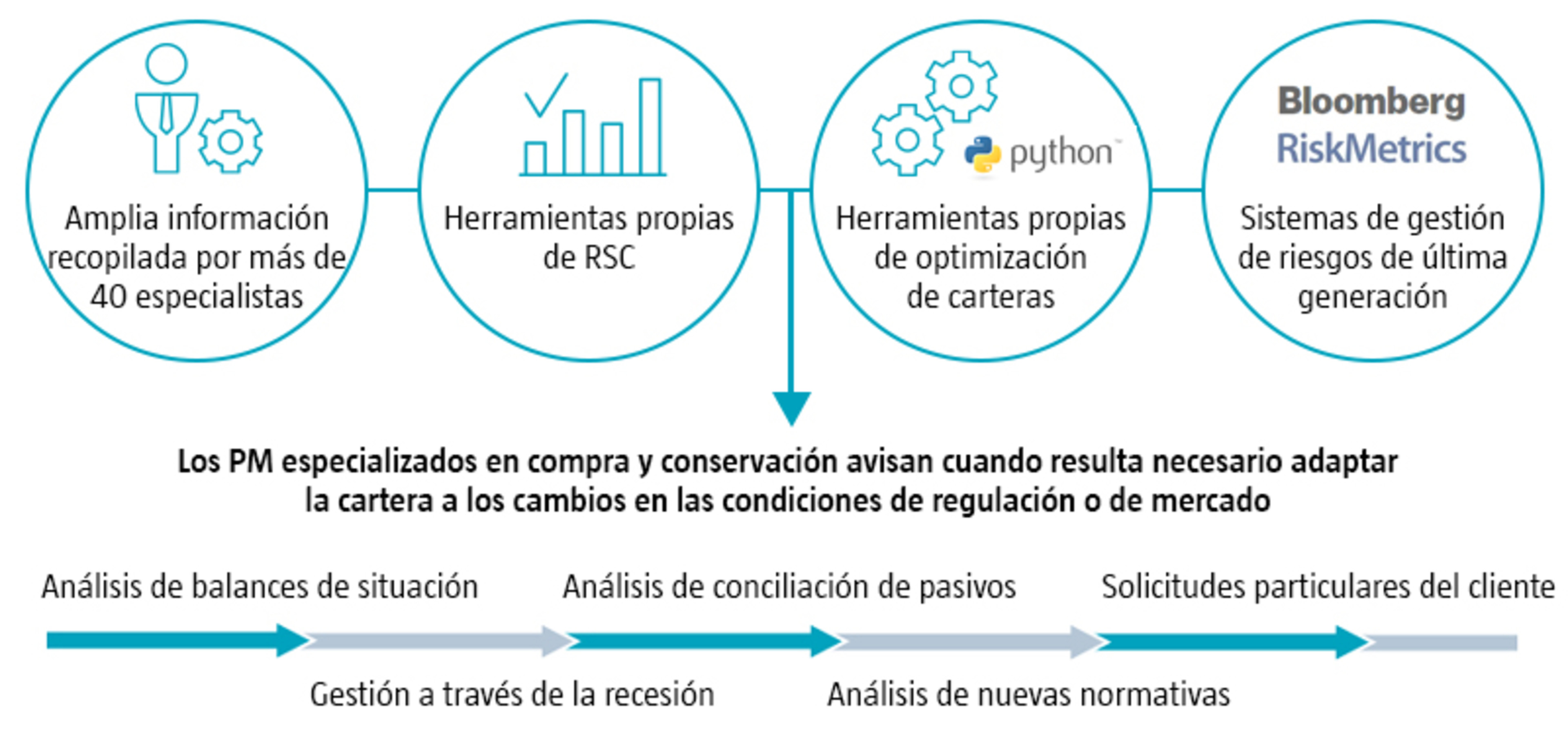

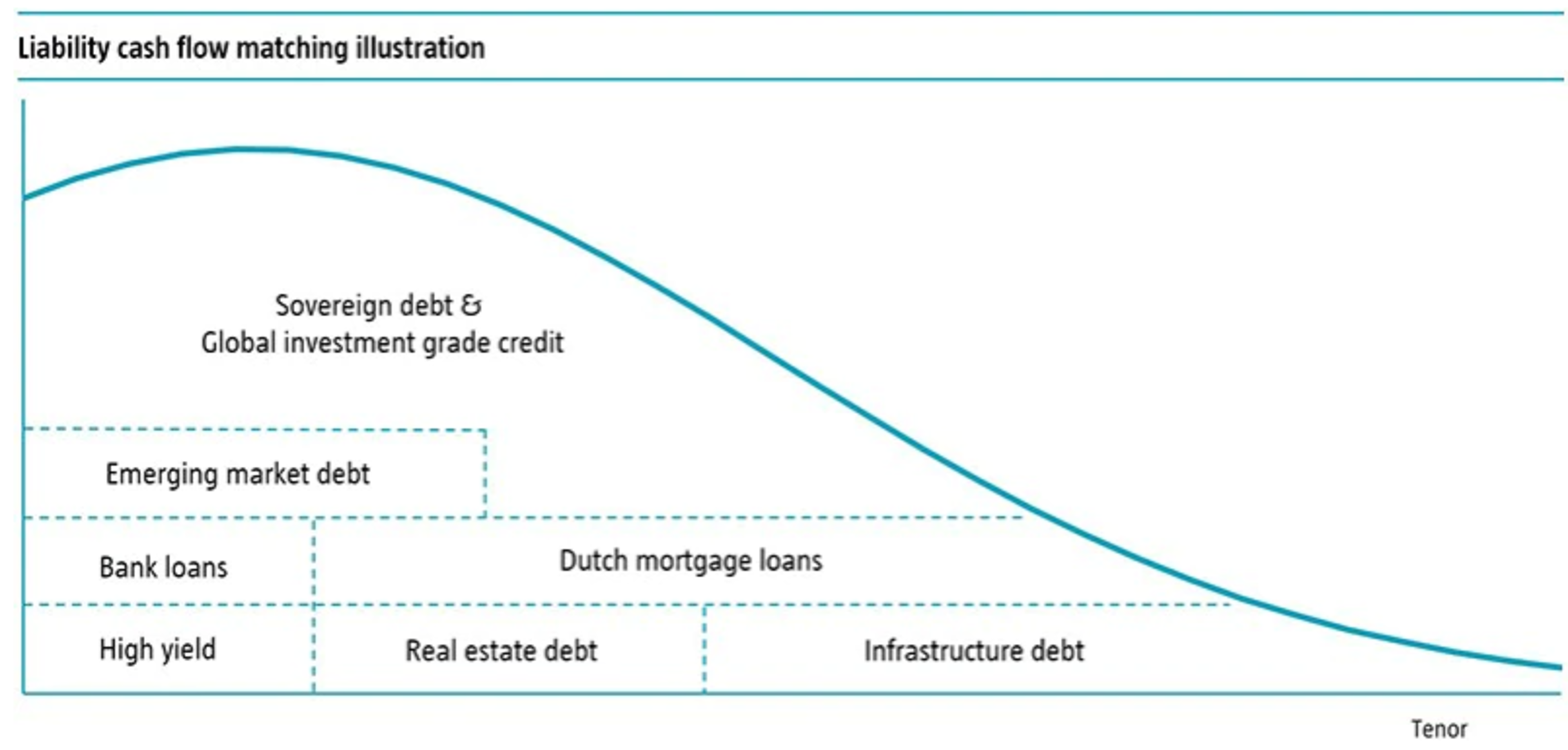

Para diseñar soluciones personalizadas, primero nos aseguramos de comprender bien a nuestro cliente y sus objetivos concretos. La cartera óptima dependerá de sus necesidades concretas en cuanto a objetivos, requerimientos y regulación. Nuestros gestores dedican una dosis importante de tiempo a esta fase de diseño, analizando la finalidad real de la inversión, ya sea la conciliación de flujos de efectivo, la protección de la ratio de solvencia o el crecimiento patrimonial.

Configuración del cliente: identificación de los objetivos de optimización, consideraciones relacionadas con el pasivo y necesidades concretas