El momentum es una profecía autocumplida, y ahí radica su fuerza

La prima momentum surge de ciertos errores en el razonamiento humano. A pesar de ser conceptualmente sencillo y de dominio público, continúa siendo un factor sólido y presente en diversas clases de activos. Las teorías sobre finanzas del comportamiento arrojan luz sobre la razón de existir de este factor y por qué no ha sido anulado por el arbitraje.

Resumen

- El factor momentum ha ofrecido buenos resultados a largo plazo

- La prima de momentum proviene del comportamiento, no del riesgo

- La propensión del ser humano a errar es la razón de la persistencia de este factor

Conceptualmente, la inversión de momentum es algo sencillo: comprar (sobreponderarse en) ciertos activos que recientemente se han destacado respecto de otros comparables y vender (infraponderarse en) aquellos que han registrado resultados comparativamente inferiores. A pesar de la relativa simplicidad de este enfoque de inversión, este factor ha logrado generar una sólida rentabilidad a largo plazo en los mercados de renta variable.

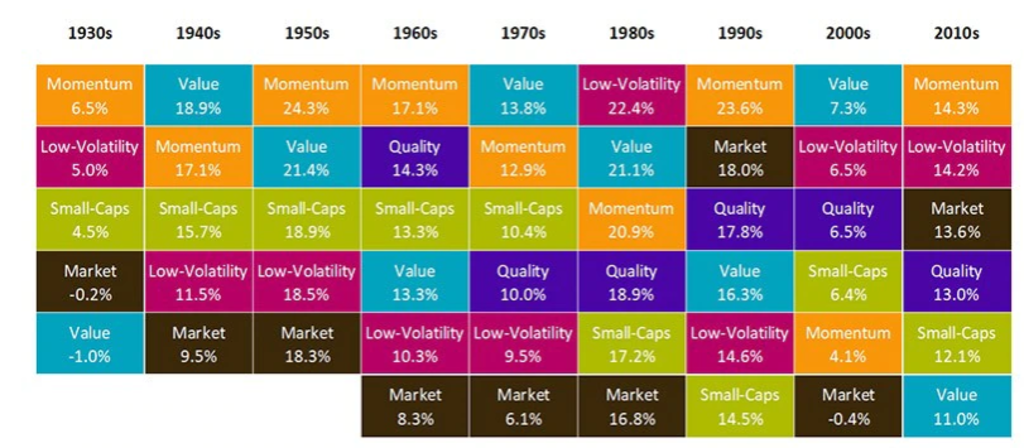

Así se ilustra en la Figura 1, donde se representa la rentabilidad a 10 años de diversos factores desde la década de 1930. Se observa que el momentum ha generado la rentabilidad bruta más elevada en cinco de estas nueve décadas, y ha superado al grueso del mercado en las nueve. Además, hay pruebas recientes que apuntan a que sigue siendo uno de los factores más sólidos y que no se ha visto anulado por el arbitraje.1

Figura 1 | Resultados históricos de las primas de factores en renta variable

Fuente: Biblioteca de datos del Profesor Kenneth French, Robeco. Todos los factores se ilustran empleando carteras solo a largo, en las cuales el 50% se invierte en el tramo mayor y un 50% en el tramo menor de una cartera de factores basada en 2x3 categorías establecidas conforme al factor tamaño del profesor Kenneth French. Los resultados del factor de baja volatilidad se construyen de la misma manera, pero los datos se han obtenido de Robeco.com/data. El factor calidad es una combinación a partes iguales de los beneficios de explotación y las carteras de inversión del profesor Kenneth French. Lo mismo sucede con todos los factores desde enero de 1930 a diciembre de 2019, a excepción de calidad, que comienza en julio de 1963.

Para entender por qué la inversión de momentum ha cosechado tan buenos resultados y no ha sido anulada por el arbitraje, primero debemos comprender por qué se produce este fenómeno.

Según la escuela de pensamiento neoclásico, la prima de momentum es la compensación por asumir un cierto riesgo sistemático. En la práctica, el momentum es un factor que cambia rápidamente y las acciones a las que favorece pueden cambiar sustancialmente de un mes a otro. Por ello, desde una perspectiva basada en el riesgo, la prima podría deberse o bien al constante cambio de los riesgos en los mercados financieros o bien a las variaciones en la cantidad de riesgo que los inversores están dispuestos a asumir. Sin embargo, hay evidencias empíricas que apuntan a que estos componentes en realidad cambian lentamente.

Otra explicación basada en el riesgo es que la prima de momentum podría deberse a que los inversores esperan ser compensados por el potencial riesgo de desplome. De hecho, se sabe que las estrategias de momentum pueden sufrir desplomes repentinos y devastadores, como el ocurrido en 2009. Sin embargo, las investigaciones demuestran que las estrategias de momentum gestionadas conforme al riesgo que no sufren desplomes también revisten el potencial de generar rentabilidades elevadas para los inversores, lo que claramente contradice tal teoría.2

Consciente de la falta de explicaciones adecuadas en el terreno del riesgo, incluso el padre de la hipótesis de eficiencia del mercado, Eugene Fama, se refiere al momentum como el mayor desafío para su teoría.

Las finanzas del comportamiento han tenido más éxito a la hora de explicar la existencia del factor momentum

Los sesgos conductuales son el origen de la prima de momentum

Donde las teorías neoclásicas basadas en el riesgo han fracasado, las finanzas del comportamiento han sabido explicar mejor a qué responde la existencia del factor de momentum. A diferencia de las finanzas neoclásicas tradicionales, que consideran que los inversores son agentes “racionales” que comprenden los riesgos y las oportunidades que existen en los mercados financieros, las finanzas del comportamiento parten de la idea de que los inversores no son plenamente racionales y toman decisiones basadas en la heurística, lo que puede dar lugar a errores y, por consiguiente, a “anomalías”.

El exceso de confianza de los inversores en su capacidad para analizar valores, y la tendencia a atribuir los éxitos a la habilidad y los fracasos a la mala suerte, pueden explicar la existencia del momentum.3 Por ejemplo, si una serie de noticias positivas reafirman los puntos de vista de los inversores privados, estos tenderán a empujar el precio de las acciones de la empresa en cuestión por encima del valor de sus fundamentales, es decir, a sobreextrapolar. Sin embargo, esto termina por rectificarse cuando una nueva serie de noticias pone de manifiesto la sobrerreacción de los inversores, lo que normalmente origina una corrección a largo plazo de la cotización.

Una reacción insuficiente también puede contribuir a generar una prima de momentum. Esto se basa en el sesgo del conservadurismo, esto es, la lentitud de los inversores en cambiar sus convicciones. En una situación de este tipo, el sesgo impide que el precio de las acciones de una empresa se adapte inicialmente, como debería, en respuesta al flujo de noticias. Pero esta infrarreacción puede generar momentum, cuando la cotización va acercándose poco a poco a su valor correcto (fundamental), a medida que las buenas noticias se van teniendo en cuenta progresivamente.

La psicología de la sobrerreacción y la infrarreacción fue conceptualizada de manera unificada en un estudio académico de 1999.4 Los investigadores desarrollaron un modelo con dos tipos de inversores, con información diferente: observadores de noticias, que determinan el valor de una empresa en función de las noticias sobre sus fundamentales, y operadores de momentum, que extrapolan los patrones de las variaciones históricas de los precios.

Si se publica una serie de noticias positivas sobre el valor fundamental de una empresa, los observadores de noticias serán los primeros en actuar. El estudio halló que el aumento del precio de las acciones generado por este fenómeno era insuficiente, ya que las noticias se difundían lentamente en el mercado, es decir, había una infrarreacción. Los operadores de momentum extrapolarían entonces esta tendencia tras observar el repunte inicial del precio, y eso daría lugar a una sobrerreacción. Como en los demás casos de sobrerreacción, se produce entonces una corrección a largo plazo.

¿Por qué el momentum no se ha visto anulado por el arbitraje?

Si las anomalías asociadas al momentum han generado sólidos resultados debido a los errores del razonamiento humano, la pregunta lógica es por qué no ha sido anulado por el arbitraje.

En primer lugar, el momentum no es un factor fácil de cosechar. A diferencia del value, por ejemplo, que puede aplicarse con una rotación moderada, del 10-20% anual, el factor momentum tradicional suele generar una rotación de varios cientos de puntos porcentuales al año. Claramente, para aprovechar con efectividad este factor teniendo en cuenta los costes, es preciso aplicar estrategias de negociación inteligente.

En segundo lugar, aunque la prima de momentum responde a sesgos de comportamiento y no al riesgo, su explotación puede no ser completamente indolora. Se ha constatado que las estrategias de momentum son propensas a sufrir desplomes, poco frecuentes, pero de gran envergadura. Por ello, los inversores de momentum también deben estar en posición de comprometer su capital a más largo plazo y dispuestos a afrontar periodos complicados.

Los humanos cometen errores constantemente, incluso cuando han sido informados previamente

En tercer lugar, no existe una forma correcta de definir el momentum. Incluso el simple momentum de precio a menudo se define utilizando diferentes periodos de referencia, que van de tres a doce meses. Además, los inversores pueden optar por aplicar una versión del momentum o bien combinar varios factores, tales como el momentum residual o el momentum de conexión analista.

Por último, no deben subestimarse la psicología humana y nuestra propensión a cometer errores cognitivos. Buena parte del trabajo experimental en finanzas pone de manifiesto que los humanos cometen errores constantemente, incluso cuando han sido informados previamente sobre ellos. No es necesario profundizar mucho para encontrar ejemplos de mercados con sobreextrapolación, alimentados por el entusiasmo humano. Una y otra vez, estas conductas siguen apareciendo y dando lugar a patrones predecibles que solamente los inversores pacientes y sistemáticos pueden aprovechar.

En el próximo artículo de esta serie analizaremos el factor de baja volatilidad desde la óptica de las finanzas del comportamiento.

Note in calce

1Consulte: Blitz, D.C., mayo de 2021, “The Quant Crisis of 2018:2020: Cornered by Big Growth”, Journal of Portfolio Management.

2Barroso P., y Santa-Clara P., abril de 2015, “momentum has its moments”, Journal of Financial Economics.

3Daniel, K., Hirshleifer, D., y Subrahmanyam, A., diciembre de 1998, “Investor psychology and security market under- and overreactions“, Journal of Finance.

4Hong, H., y Stein, J. C., diciembre de 1999, “A unified theory of underreaction, momentum trading, and overreaction in asset markets“, Journal of Finance.

Descubra el valor de la inversión cuantitativa

Suscríbase para conocer las últimas novedades y estrategias sobre inversión cuantitativa.