Escasez de chips: ¿hay posibilidades de que mejore el suministro de semiconductores?

Han transcurrido dos años y la economía mundial sigue teniendo que lidiar con una grave escasez de chips, sin que se atisbe el final de esta situación.

Resumen

- La eclosión de la demanda inducida por la pandemia pilló desprevenida a la industria

- Los productos de consumo de gama media y baja (desde automóviles hasta lavadoras) son los más afectados

- Las posiciones de Smart Energy se encuentran bien posicionadas para sacar partido de la carestía de chips

Los chips semiconductores son necesarios para todos los sistemas electrónicos modernos, desde smartphones hasta ordenadores portátiles. También son esenciales para multitud de dispositivos convencionales menos sofisticados, como lavavajillas, sistemas de calefacción o terminales empleados en los puntos de venta.

Las víctimas más prominentes de esta escasez son los fabricantes de automóviles, que se han visto obligados a interrumpir su producción en los últimos meses, perdiendo en 2021 unas ventas que se estiman en 210 miles de millones de USD.1 Estos problemas de suministro también han afectado a otras industrias como las de dispositivos médicos, equipos de red y consolas de videojuegos. Más recientemente, incluso los fabricantes de ordenadores y smartphones han rebajado sus objetivos de producción, culpando de ello a la escasez de chips.2 Irónicamente, incluso las empresas que fabrican máquinas para producir chips semiconductores están sufriendo esta carestía.

Una de las principales causas de esta escasez es el enorme incremento de la demanda generado tras la crisis del Covid, subestimado por muchos actores industriales. En 2019, las ventas de chips descendieron un 12%, debido a la naturaleza cíclica de los chips de memoria. Sin embargo, a finales del mismo año, la Asociación de la Industria de Semiconductores (SIA) predijo un crecimiento de las ventas globales del 5,9% para 2020 y del 6,3% para 2021, incluso antes de que la pandemia azotara al grueso de la economía.3 Muchos agentes del mercado reaccionaron a la crisis del Covid siguiendo la práctica habitual en procesos de recesión: reducir los pedidos y reducir las existencias. Sin embargo, debido a los confinamientos y a las medidas de estímulo adoptadas por los gobiernos, la crisis del Covid generó una consecuencia imprevista: consumidores y empresas aumentaron su gasto en bienes e infraestructura digitales. En consecuencia, la SIA registró un crecimiento de las ventas de semiconductores del 29,7% entre agosto de 2020 y agosto de 2021, impulsado por la demanda de teléfonos 5G e infraestructuras para la nube, pero también de productos electrónicos clásicos tales como ordenadores, televisores y cámaras web.4

El efecto Covid se conjugó con otras tendencias estructurales, ya que los electrodomésticos y vehículos se tornaban cada vez más “inteligentes”, equipándose con más chips que en el pasado (por ejemplo, un vehículo eléctrico utiliza aproximadamente el doble del contenido de semiconductores que un automóvil convencional). La digitalización de la economía en general (por ejemplo, la transición hacia el comercio electrónico y el teletrabajo) también alimenta este aumento constante de la demanda de chips. Y, desafortunadamente, incluso las vicisitudes geopolíticas también incidieron: EE.UU. impuso sanciones a las empresas tecnológicas chinas (como Huawei) en 2019, lo que llevó a los fabricantes chinos a acumular chips para garantizarse el suministro.5

Históricamente, la industria del chip ha sufrido ciclos de “auge y caída”, así como de “duplicidad de pedidos”, ya que los clientes compraban más chips de los que realmente necesitaban. Cuando la oferta y la demanda se normalizaban y la tensión en el mercado de chips disminuía, la demanda descendía drásticamente. Teniendo en cuenta esta experiencia anterior, la mayoría de los actores del mercado de semiconductores se mostraron comprensiblemente reacios a invertir en el aumento de su capacidad para satisfacer una demanda temporalmente elevada sin compromisos sólidos a largo plazo por parte de los clientes. A pesar de que TSMC, Intel y Samsung terminaron por aumentar su inversión en nuevas fábricas, estas modernas plantas de semiconductores cuestan más de 10.000 millones de USD cada una, y tardan años en construirse, mientras que la complejidad de los chips va en aumento.6 Así pues, la mayor parte de la capacidad invertida no estará disponible hasta 2023 o incluso 2024, ya que la mayoría de los fabricantes de equipos han tenido que afrontar plazos de entrega que se prolongan a más de 52 semanas (el doble de lo habitual).

Mayores márgenes, mayor capacidad

Por lo general, solo se invierte en aumentar la capacidad de los productos más innovadores, de modo que las fábricas se construyen para producir los semiconductores más modernos, ya que solo estos ofrecen los márgenes de beneficio necesarios para amortizar los elevados costes de inversión en inmovilizado. Con el tiempo, a medida que la tecnología de chips se va generalizando como producto convencional, los chips de diseño más antiguo (como los de aplicaciones menos sofisticadas para la automoción) también se benefician del paso a este nivel de mayor capacidad. Sin embargo, se trata de un proceso largo, por lo que no constituye una solución inmediata. Hoy por hoy, la inusual situación en que nos encontramos es que los chips más veteranos (nodos de 40 a 90 nm), utilizados en la producción de automóviles y electrodomésticos, son los más afectados, ya que la capacidad se está incrementando principalmente en los más vanguardistas (nodos de 5 y 7 nm).

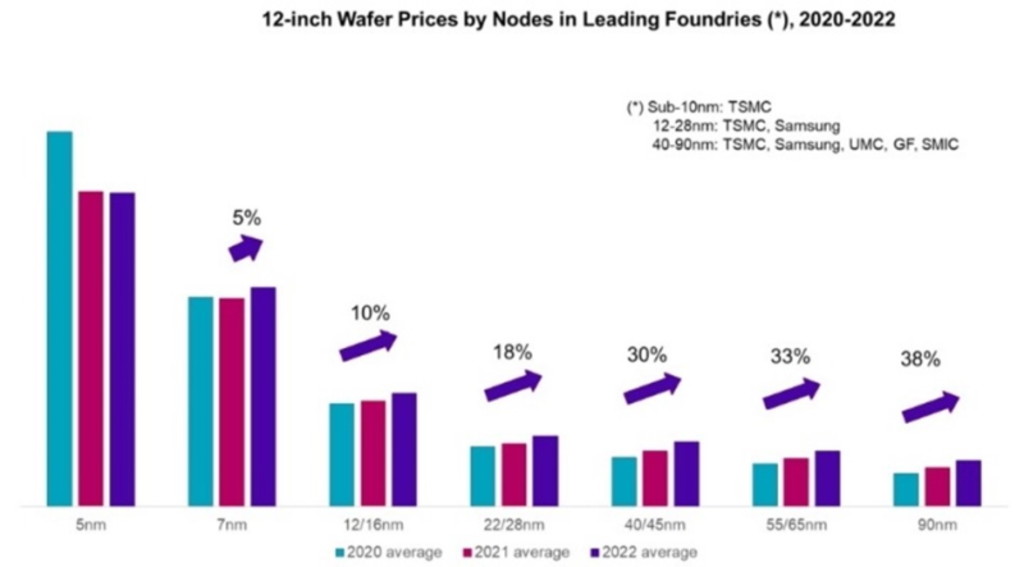

Así pues, los fabricantes de chips han reaccionado con aumentos selectivos de los precios, que reflejan la rigidez del mercado en los diferentes niveles de nodos. En la Figura 1 se ilustra el mecanismo de subida de precios de las principales fábricas, en los diferentes nodos, en 2021 y 2022.7

Datos que no conocía sobre la transición energética

Desatando el potencial de Smart Energy!

Figura 1 | Aumentos de precio de los chips de gamas inferiores (tecnología más antigua)

Fuente: Counterpoint Technology Research, Robeco

Como se observa en la Figura 1, las subidas de precios van a continuar en 2022, en reflejo del desequilibrio continuado entre la oferta y la demanda de chips más antiguos. Por ello, no somos optimistas en cuanto a que la tensión del mercado de los semiconductores pueda resolverse tan rápidamente como esperan algunos inversores y actores de la industria. Los problemas sencillamente podrían trasladarse a otras áreas del mercado.

Las cosas pueden empeorar

También existen distintos riesgos en la cadena de suministro global de semiconductores, que está muy consolidada. El confinamiento impuesto a causa del Covid en Xi’an, uno de los principales núcleos de producción de China, que alberga muchas de las fábricas de componentes de chips de memoria, provocó una disrupción temporal del suministro para empresas de semiconductores de la talla de Samsung y Micron. Además, el incendio de la planta de producción óptica de ASML en Berlín, poco después de Año Nuevo, también podría afectar a sus clientes. Incidentes como estos podrían exacerbar todavía más el desequilibrio en la oferta y disparar los precios.

Varias grandes tecnológicas están trabajando mucho para que se generalice el uso de la inteligencia virtual y artificial (realidad virtual y realidad aumentada), lo que potencialmente podría suponer un enorme aumento de la demanda de gafas inteligentes equipadas con semiconductores de alta potencia. En los últimos tiempos, la presión por hacer que el mundo alcance la neutralidad en carbono ha ido en aumento, y una de sus repercusiones directas es la transición de las “energías tontas”, como la quema de combustibles fósiles, hacia las “energías inteligentes”, tales como baterías, paneles solares y aerogeneradores, todas ellas con gran necesidad de semiconductores para controlar y optimizar la producción, el almacenamiento y la distribución de energía. Sin embargo, la historia de la industria de los semiconductores nos dice que, una vez liberada la tensión, podría llegar de nuevo un ciclo de caída.

La estrategia Smart Energy mantiene sobreponderación en semiconductores analógicos y de potencia, debido a las sólidas tendencias estructurales asociadas a los vehículos eléctricos y las redes eléctricas inteligentes, junto con la robusta recuperación económica. Estos factores deberían contribuir a aumentar la utilización, ajustar la oferta, elevar los precios y generar mayores beneficios, incluso teniendo en cuenta la presión inflacionaria. Sin embargo, puesto que estos factores ya se reflejan en los precios de mercado, la Estrategia se ha tornado más selectiva en sus posiciones en semiconductores.

Notas al pie

1 Bloomberg, September 23, 2021,“Worsening Chip Woes to Cost Automakers $210 Billion in Sales.”

2 cnbc.com, July 29, 2021,“The global chip shortage is starting to hit the smartphone industry.”

3 Semiconductor Industry Association Report, December 3, 2019.

4 Ibid.

5 cnbc.com, September 18, 2020,“A brewing U.S.-China tech cold war rattles the semiconductor industry.”

6 Bloomberg, April 2021,“TSMC to Spend $100 Billion Over Three Years to Grow Capacity.”

7 EE Times Asia, September 2021,“TSMC Price Hike Indicates Capacity Tightness to Persist in 2022.”