D'autre part, nous gérons des portefeuilles régionaux qui investissent dans des actions chinoises, indiennes ou africaines.

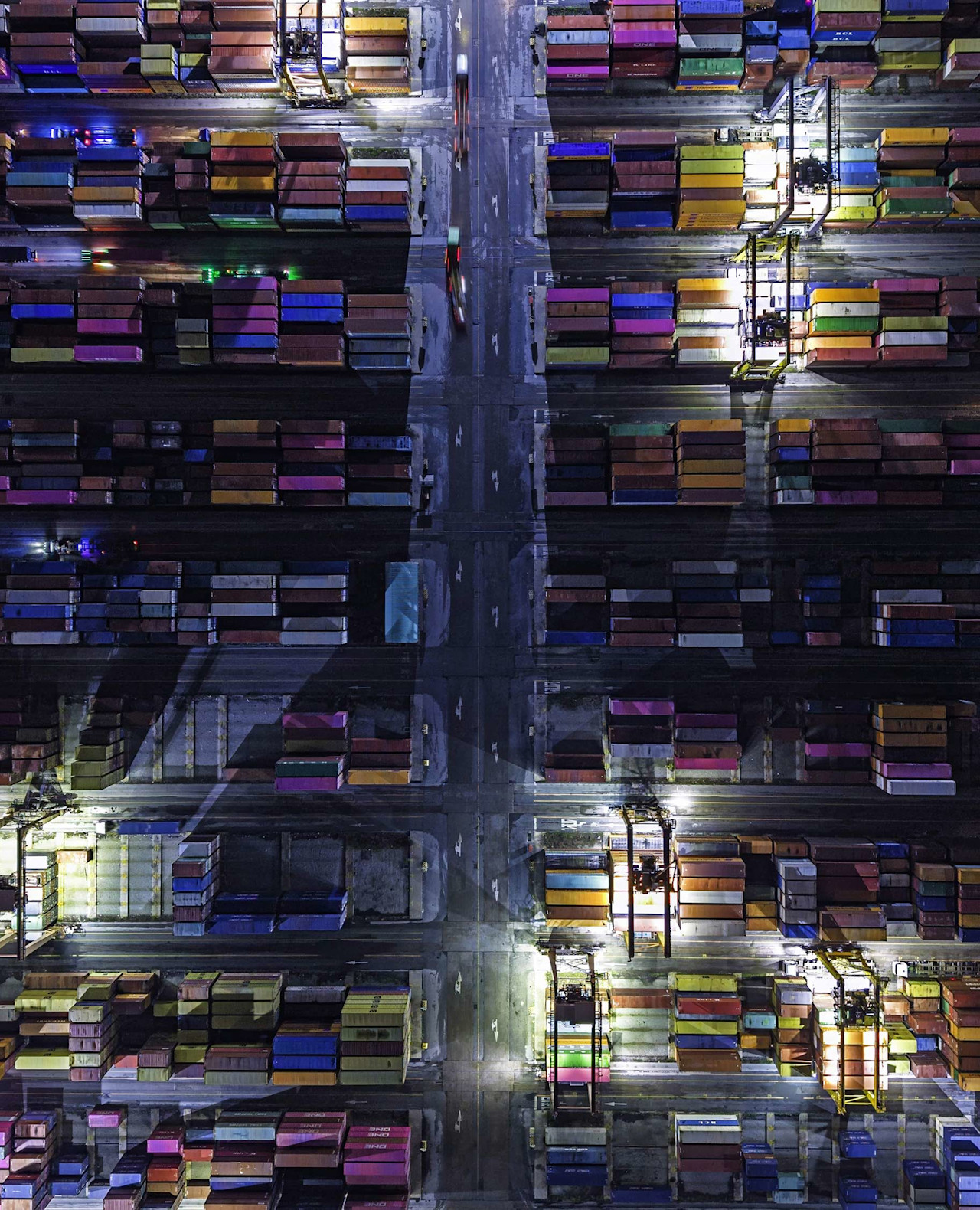

Actions émergentes

Plus de 90 ans d'expérience

Investissement sur les marchés émergents depuis 1930

Cadre unique d'analyse « top-down » des pays

Combinaison unique d’analyse fondamentale, quantitative et ESG