Momentum is een selffulfilling prophecy en daarin schuilt zijn kracht

De momentumpremie komt voort uit fouten in menselijk redeneren. Het concept is vrij eenvoudig en algemeen bekend, maar toch blijft het een sterke factor in meerdere beleggingscategorieën. Theorieën op het gebied van behavioral finance hebben licht geworpen op het bestaan ervan en waarom de factor niet is verdwenen door arbitrage.

Samenvatting

- De momentumfactor heeft op de lange termijn sterke rendementen opgeleverd

- De momentumpremie wordt verklaard door gedrag, niet door risico

- De menselijke neiging om fouten te maken ondersteunt de hardnekkigheid van de factor

Het concept momentumbeleggen is heel simpel: koop (overweeg) beleggingen die het recentelijk beter doen dan vergelijkbare beleggingen en verkoop (onderweeg) beleggingen die achterbleven. Ondanks de relatieve eenvoud van deze beleggingsbenadering heeft deze factor op de lange termijn een sterke performance gerealiseerd op de aandelenmarkten.

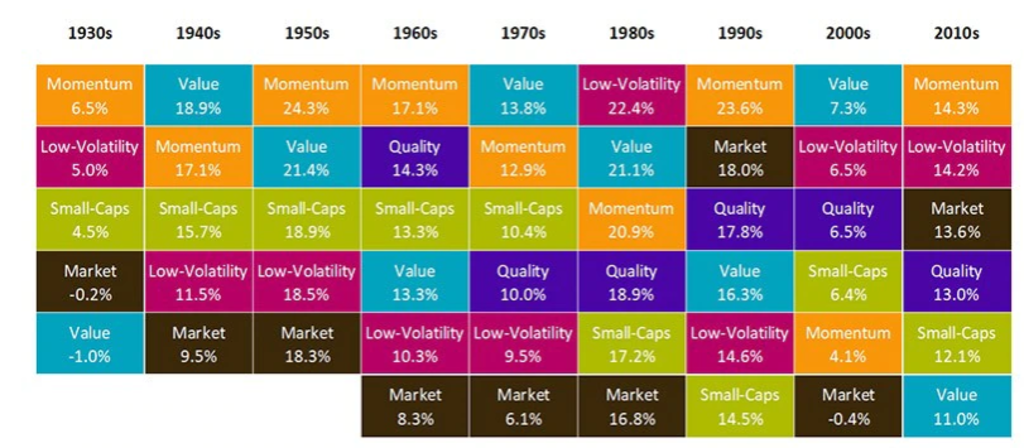

Dit is te zien in Figuur 1, waarin het 10-jaarsrendement van verschillende factoren is weergegeven sinds de jaren 30 van de vorige eeuw. In vijf van de negen decennia heeft momentum het hoogste rendement gerealiseerd en in alle negen decennia overtrof het de markt. Daarnaast wijst recent bewijs erop dat het een van de sterkste factoren blijft en dat het dus niet is verdwenen door arbitrage.1

Figuur 1 | Historische performance van aandelenfactorpremies

Bron: Databibliotheek van hoogleraar Kenneth French, Robeco. Alle factoren zijn long-only portefeuilles met Amerikaanse aandelen die voor 50% zijn belegd in de grootste aandelen en voor 50% in de kleinste aandelen, op basis van 2x3 portefeuilles gesorteerd naar omvang van hoogleraar Kenneth French. De factor low volatility is op dezelfde manier samengesteld, maar dan op basis van Robeco.com/data. Quality is een gelijkgewogen combinatie van operationele winstgevendheid en beleggingsportefeuilles van hoogleraar Kenneth French. Voor alle factoren loopt de periode van januari 1930 tot december 2019, behalve voor quality, waarvoor de periode in juli 1963 begint.

Om te begrijpen waarom momentumbeleggen het zo goed deed en niet is verdwenen door arbitrage, is het belangrijk om weten waarom dit verschijnsel überhaupt bestaat.

Volgens de neoklassieke stroming is de momentumpremie compensatie voor het dragen van systeemrisico. In de praktijk is momentum een snel veranderende factor en kunnen de aandelen die eronder vallen sterk verschillen per maand. Daarom kan de premie vanuit risicogebaseerd oogpunt afkomstig zijn van de voortdurend veranderende risico's op de financiële markt of van verschuivingen in de risicobereidheid van beleggers. Bewijs uit de echte wereld toont echter aan dat deze componenten eigenlijk maar langzaam veranderen.

Een andere risicogebaseerde verklaring is dat de momentumpremie ontstaat doordat beleggers verwachten dat ze worden gecompenseerd voor mogelijk crashrisico. Het is inderdaad bekend dat momentumstrategieën te maken kunnen krijgen met plotselinge, zware crashes, zoals we onder meer zagen in 2009. Toch blijkt uit onderzoek dat momentumstrategieën met goed risicobeheer die niet te maken hebben met crashes ook het potentieel hebben om hoge rendementen te genereren voor beleggers, wat duidelijk ingaat tegen deze theorie.2

Met het oog op het gebrek aan adequate risicogebaseerde verklaringen noemde zelfs de bedenker van de efficiënte-markthypothese, Eugene Fama, momentum de grootste uitdaging voor zijn theorie.

Behavioral finance heeft meer succes in het verklaren van het bestaan van de momentumfactor.

Behavioral biases veroorzaken de momentumpremie

Behavioral finance heeft meer succes in het verklaren van het bestaan van de momentumfactor

Waar neoklassieke, risicogebaseerde theorieën het bestaan van de momentumfactor niet konden verklaren, heeft behavioral finance meer succes. In tegenstelling tot mainstream, neoklassieke finance, waar beleggers worden gezien als ‘rationele’ tussenpersonen met inzicht in de risico's en kansen op de financiële markten, wordt er bij behavioral finance van uitgegaan dat beleggers niet helemaal rationeel zijn en dat ze beslissingen nemen op basis van voorkeuren. Dat kan leiden tot fouten en dus ‘anomalieën’.

Het te grote vertrouwen dat beleggers hebben in hun vermogen effecten te analyseren en de neiging om succes toe te schrijven aan vaardigheid en missers aan pech, kunnen helpen het bestaan van momentum te verklaren. Komt er bijvoorbeeld positief nieuws naar buiten dat de kijk van particuliere beleggers bevestigt, dan stuwen zij de koers van het betreffende bedrijf op tot boven de fundamentele waarde. Er is dan sprake van overextrapolatie. Uiteindelijk wordt dit echter gecorrigeerd als nieuwe berichten de overreactie van de beleggers benadrukken, wat doorgaans leidt tot een langdurige correctie van de koers.

Onderreactie kan ook bijdragen aan een momentumpremie. Dat komt door de conservatieve houding van beleggers. Die zorgt er namelijk voor dat hun standpunten maar langzaam veranderen.3 In dit scenario reageert de aandelenkoers van een bedrijf aanvankelijk niet adequaat op nieuwsberichten. Maar deze onderreactie kan wel momentum teweegbrengen, doordat de koers langzaam richting zijn correcte (fundamentele) waarde beweegt. Het goede nieuws wordt dan in toenemende mate meegenomen.

De psychologie van over- en onderreacties is in 1999 op een uniforme manier geconceptualiseerd in een wetenschappelijke paper.4 De onderzoekers ontwikkelden een model met daarin twee soorten beleggers met verschillende informatie: news watchers, die de waarde van een bedrijf bepalen op basis van fundamenteel nieuws, en momentum traders, die patronen van historische koersbewegingen extrapoleren.

Als er positief nieuws naar buiten komt over de fundamentele waarde van een bedrijf, reageren de news watchers daar als eerste op. De onderzoekers ontdekten dat dit ertoe leidt dat de koers onvoldoende stijgt, doordat het nieuws zich langzaam verspreidt op de markt – onderreactie. De momentum traders extrapoleren deze trend vervolgens pas als ze de aanvankelijke koersstijging waarnemen, wat resulteert in een overreactie. In de andere gevallen van overreactie volgde daarna een langdurige correctie.

Waarom is momentum niet verdwenen door arbitrage?

Als momentumgerelateerde anomalieën daadwerkelijk een robuust rendement hebben opgeleverd als gevolg van fouten in menselijk redeneren, is de logische vraag natuurlijk waarom ze niet zijn verdwenen door arbitrage.

Ten eerste is momentum geen factor die eenvoudig te benutten is. In tegenstelling tot bijvoorbeeld de value-factor, die geïmplementeerd kan worden met een bescheiden omzet van 10-20% per jaar, heeft de traditionele momentumfactor doorgaans een omzet van enkele honderden procentpunten per jaar. Het moge duidelijk zijn dat er slimme handelsstrategieën voor nodig zijn om deze factor effectief te benutten na aftrek van kosten.

Ten tweede wordt de momentumpremie weliswaar in verband gebracht met behavioral biases in plaats van risico, maar dat wil niet zeggen dat het benutten ervan altijd helemaal pijnloos is. Aangetoond is dat momentumstrategieën gevoelig zijn voor zeldzame, maar hevige crashes. Daarom moeten momentumbeleggers hun kapitaal langere tijd op zij kunnen zetten en voorbereid zijn op zware tijden.

Mensen maken voortdurend fouten, ook al zijn ze daar eerder over geïnformeerd

Ten derde is er niet slechts één juiste manier om momentum te definiëren. Zelfs voor een simpel koersmomentum worden vaak verschillende periodes gebruikt, uiteenlopend van drie tot twaalf maanden. Daarnaast kan een belegger ervoor kiezen om één vorm van momentum te implementeren of om verschillende vormen te combineren, zoals residual momentum of connected analyst momentum.

Tot slot moet ook de rol van de menselijke psyche en onze neiging om denkfouten te maken niet worden onderschat. Veel experimenten op het gebied van finance tonen aan dat mensen voortdurend fouten maken, ook al zijn ze daar eerder over geïnformeerd. Er hoeft niet heel diep gegraven te worden om voorbeelden te vinden van overextrapolatie op de markten, aangewakkerd door menselijk enthousiasme. Deze patronen zien we steeds opnieuw verschijnen en die leiden tot voorspelbare patronen waar alleen systematische en geduldige beleggers van kunnen profiteren.

In het volgende artikel in deze reeks kijken we door onze behavioral finance-bril naar de low volatility-factor.

Voetnoten

1Zie ook: Blitz, D.C., mei 2021, “The Quant Crisis of 2018:2020: Cornered by Big Growth”, Journal of Portfolio Management.

2Barroso P. & Santa-Clara P., april 2015, “Momentum has its moments”, Journal of Financial Economics.

3Daniel, K., Hirshleifer, D. & Subrahmanyam, A., december 1998, “Investor psychology and security market under- and overreactions“, Journal of Finance.

4Hong, H. & Stein, J. C., december 1999, “A unified theory of underreaction, momentum trading, and overreaction in asset markets“, Journal of Finance.

Ontdek de waarde van quant

Abonneer je op geavanceerde kwantitatieve strategieën en inzichten.