Aktive Credit-Manager erzielen in der Regel den größten Mehrwert durch die Bottom-up-Wertpapierauswahl. Dennoch sind wir der festen Überzeugung, dass eine ergänzende Top-down-Betrachtung entscheidend für eine nachhaltige Outperformance von Credit-Portfolios ist. Verschiedene Phasen des Kreditzyklus erfordern unterschiedliche Risikopositionen. Wie kann man also das Beta anpassen, um das Risiko zu verringern und Chancen zu nutzen?

Für aktive Manager von Credit-Strategien ist es entscheidend, das Risikoprofil des Portfolios so zu steuern, dass die relativen Renditen in einem positiven Kreditumfeld optimiert werden, während negative Auswirkungen unter ungünstigen Marktbedingungen abgemildert werden. Unser Top-Down-Ansatz knüpft an vierteljährliche Besprechungen zu den Perspektiven von Credits an. Dabei debattiert unser Credit-Team intensiv miteinander und stellt ihre Ansichten zum Markt- und Makroumfeld auf den Prüfstand. Die Diskussionen drehen sich um drei Hauptfaktoren, welche die Credit-Märkte maßgeblich beeinflussen: Fundamentaldaten, Bewertung und technische Marktsituation. Dazu gehören die allgemeine Positionierung der Anleger, die Kapitalströme und die Marktliquidität.

Unser vierteljährlicher Credit-Ausblick dient als wertvoller Input für die Positionierung während des Marktzyklus. Auf Grundlage dieser Einschätzung der Marktattraktivität bestimmen die Credit-Portfoliomanager die Gesamtrisikoposition, die als Beta der Portfolios definiert ist. Konkret berechnet wird das Beta als Duration Times Spread (DTS) des Portfolios geteilt durch DTS des relevanten Marktindex. Legt die Top-Down-Analyse eine Präferenz für ein höheres Risiko nahe, erhöhen die Portfoliomanager das Beta der Portfolios auf über 1. Umgekehrt kann bei einer defensiveren Risikoposition das Portfolio-Beta auf 1 oder unter 1 gesenkt werden.

Strategische Beta-Positionierung: Reaktion auf Veränderungen an den Credit-Märkten

Das Beta kann durch Einbeziehung bestimmter Strategien in Credit-Portfolios angepasst werden. Um das Beta zu erhöhen, könnte man einem Portfolio Unternehmensanleihen mit höheren Bonitäts-Spreads, Positionen außerhalb der Benchmark (z.B. Additional Tier 1-CoCos) oder Anleihen mit höherer Duration als der Index hinzufügen. Um das Beta zu reduzieren, sind dagegen ein komplettes De-Risking oder die Beimischung höherwertiger Anleihen mit niedrigeren Bonitäts-Spreads und/oder kürzeren Restlaufzeiten möglich. Effizient gesteuert werden kann das Beta außerdem durch Einsatz von Credit-Indexderivaten wie CDX oder iTraxx. Der Vorteil dieses Vorgehens ist, dass es im Vergleich zu physischen Anleihen schnell und kostengünstig ist.

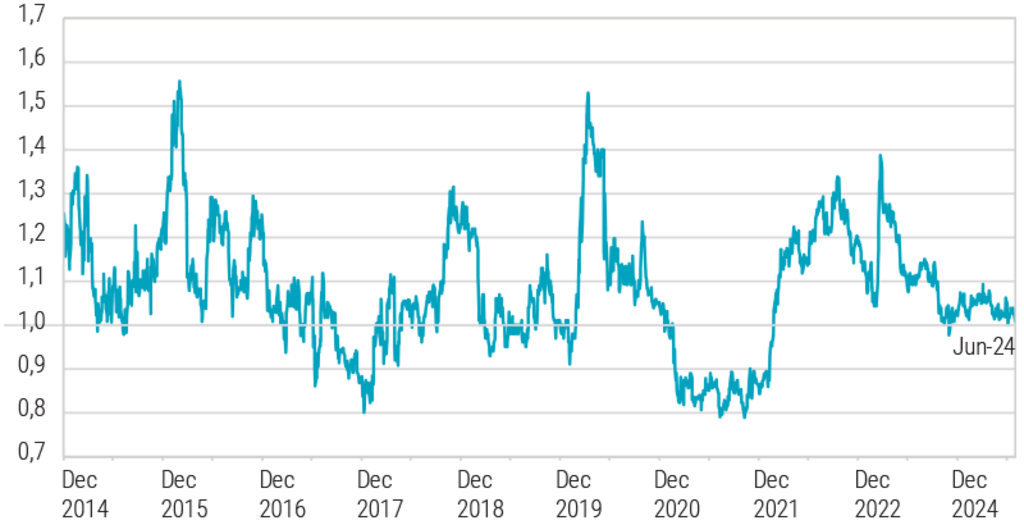

Das folgende Diagramm veranschaulicht die Beta-Positionierung der Global Credits-Strategie von Robeco seit 2014. Wie man sieht, kam es im ersten Quartal 2021 zu einer Änderung der Beta-Positionierung. Die Portfoliomanager entschieden sich damals, geleitet von ihrer Top-Down-Einschätzung, für eine defensivere Risikopositionierung. Ihre Analyse ergab, dass die Bewertungen von Credits recht hoch waren und mögliche Risikoszenarien nicht mehr angemessen berücksichtigten. Um das Beta des Portfolios zu senken, wurden hochwertige Unternehmensanleihen mit geringeren Spreads gekauft. Darüber hinaus wurde mit Hilfe von Indexderivaten eine Absicherung am breiteren Markt erworben. Infolge dieser Schritte wurde das Beta des Portfolios auf unter 1 gesenkt.

Historische Beta-Positionierung der Global Credits-Strategie von Robeco

Quelle: Robeco, Juli 2024

Darüber hinaus kam es im ersten Quartal 2023 zu einer beträchtlichen Änderung der Beta-Positionierung. In diesem Zeitraum nahmen die Portfoliomanager eine defensive Positionierung ein, was sich in einem Portfolio-Beta von nahezu 1 widerspiegelte. Im März desselben Jahres kam es jedoch zu einer erheblichen Ausweitung der Credit-Spreads. Dies galt insbesondere für Bankanleihen, ausgelöst von Problemen bei US-Regionalbanken und der Credit Suisse. Die gestiegenen Credit-Spreads sorgten für attraktive Bewertungen, vor allem bei Banktiteln. Aufgrund der zuversichtlichen Einschätzung des Teams, was größere systemrelevante Banken in Europa betrifft, wurde das Portfolio strategisch um nachrangige Bankanleihen ergänzt. Die Aufnahme von Banktiteln mit höherem Spread führte zu einem Anstieg des Portfolio-Betas auf 1,4.

Um ein Credit-Portfolio effektiv zu managen, ist es entscheidend, eine Top-Down-Betrachtung vorzunehmen. Dieser Ansatz stellt sicher, dass das Portfolio über verschiedene Phasen des Marktzyklus hinweg stetig gute Ergebnisse im Vergleich zum Gesamtmarkt abwirft. Aktives Beta-Management ist somit eine wertvolle Ergänzung der Bottom-up-Anleihenauswahl. Die vierteljährlichen Besprechungen des Credit-Ausblicks, in denen die Fundamentaldaten, Bewertungen und die technische Marktsituation analysiert werden, stellen sicher, dass unser Credit-Team flexibel und informiert bleibt und das Risikoprofil der Portfolios an verschiedene Marktbedingungen anpassen kann. Durch taktische Anpassungen des Credit-Exposures und der Spread-Duration können wir ein aktives Gleichgewicht zwischen dem Streben nach Outperformance unter günstigen Bedingungen und der Risikominderung in Abschwungphasen herstellen.

Climate Global Credits DH EUR

- performance ytd (31-12)

- 4,28%

- Performance 3y (31-12)

- 3,44%

- morningstar (31-12)

- SFDR (31-12)

- Article 9

- Ertragsverwendung (31-12)

- No

Alle Artikel in dieser Reihe anzeigen

Anlagechance: Credit Investing

Die Stärken von Unternehmensanleihen nutzen