Les marchés émergents, entre investissement fondamental et investissement quantitatif

Une nouvelle étude explore l'interaction dynamique de deux styles d'investissement, l'investissement fondamental et l'investissement quantitatif, dans les marchés émergents, dévoilant ainsi un potentiel d'amélioration de la performance des portefeuilles.

Résumé

- Les marchés émergents entrent probablement dans une nouvelle ère, riche en opportunités d'investissement

- Une nouvelle étude de Robeco montre que les stratégies fondamentales et quantitatives peuvent générer de l'alpha sur les marchés émergents

- En combinant habilement ces stratégies, le portefeuille peut gagner en stabilité grâce à la diversification des styles

Les marchés émergents sont bien placés pour prendre la tête du prochain cycle haussier des actions mondiales, tant sur le plan macroéconomique qu'en termes de valorisation. Ces perspectives favorables se reflètent d'ailleurs dans nos prévisions de rendement à 5 ans pour les marchés émergents, à 8,25 %, soit une prime de 1,5 % par rapport aux marchés développés.

En outre, nous constatons un intérêt croissant des clients pour cette classe d'actifs. Un nouveau livre blanc rédigé par nos analystes quantitatifs Vera Roersma, Harald Lohre et Matthias Hanauer se penche sur la question de savoir, entre l'approche fondamentale et l'approche quantitative, quelle est la mieux adaptée pour tirer parti de ces opportunités. Plus précisément, ils examinent les profils de risque et de rendement respectifs des stratégies fondamentales et quantitatives appliquées aux marchés d'actions émergents, ainsi que leur exposition à différents styles d'investissement. Les investisseurs qui s'abstiennent de choisir et adoptent les deux stratégies peuvent bénéficier des avantages des deux approches.

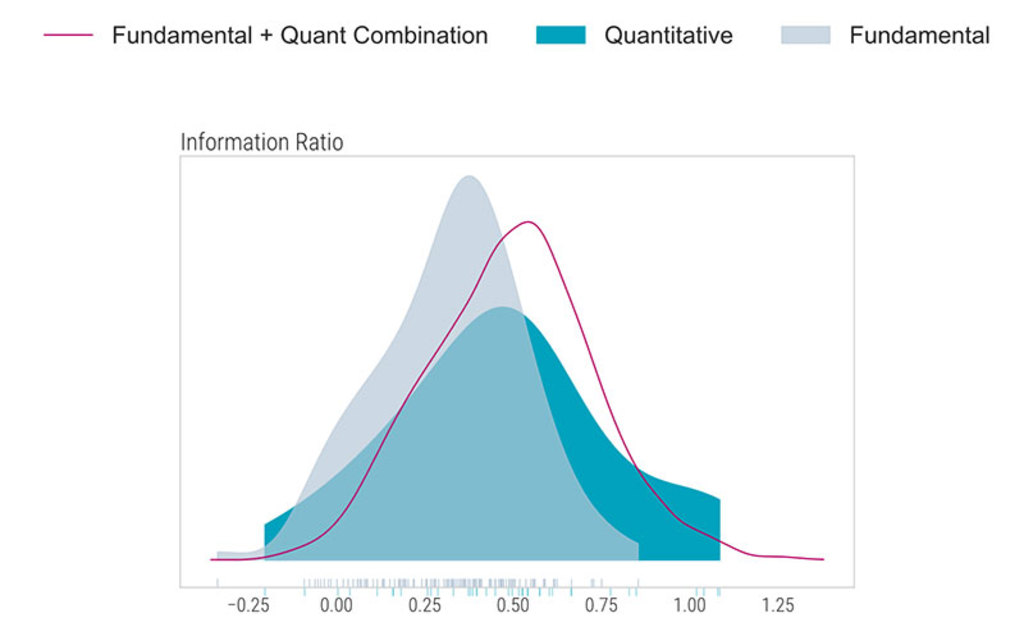

Notre étude révèle que les stratégies fondamentales et quantitatives se caractérisent par des styles d'investissement et des profils de risque distincts. Malgré une surperformance moyenne similaire d'environ 2 %, les gestionnaires fondamentaux prennent généralement des risques actifs plus élevés, ce qui se traduit par des ratios d'information (RI) relativement plus élevés pour les stratégies quantitatives (0,47, contre 0,32). Ces conclusions laissent entendre que les stratégies quantitatives ont tendance à générer des performances plus stables avec un risque relatif plus faible. Pourtant, des risques actifs (ou tracking errors, TE) plus élevés sont la plupart du temps une condition préalable à une surperformance élevée. Il est intéressant de noter que les TE élevées des stratégies ayant enregistré les meilleures performances découlent souvent d'une volatilité absolue inférieure à la moyenne, ce qui souligne l'efficacité des stratégies à faible volatilité sur les marchés émergents.

Graphique 1 – Distribution des ratios d'information pour les stratégies fondamentales, les stratégies quantitatives et leurs combinaisons à part égale (50/50)

Source : Robeco, eVestment. Le graphique montre les courbes de densité du ratio d'information annualisé. Les stratégies quantitatives sont représentées en bleu, les stratégies fondamentales en gris et les combinaisons (50 % fondamentales/50 % quantitatives) en rose. L'analyse porte sur les stratégies actives d'avril 2011 à septembre 2023. On compte donc 123 stratégies fondamentales, 39 stratégies quantitatives et 39x123 = 4 797 combinaisons 50/50.

Quelles sont les opportunités sur les marchés émergents ?

Recevez notre newsletter pour tout savoir sur les opportunités d'investissement des marchés émergents.

L'analyse des styles d'investissement montre que les stratégies quantitatives sont généralement exposées aux quatre facteurs de style considérés dans l'étude, contrairement à la plupart des stratégies fondamentales qui présentent une exposition orientée « growth », comme le montre leur biais anti-« value ». Cette différence offre une opportunité stratégique de diversification du portefeuille. En effet, la fusion des styles quantitatif et fondamental dans une répartition 50/50 fait passer le RI moyen à 0,49, ce qui représente une amélioration de 25 % par rapport aux moyennes des sous-groupes individuels, comme l'illustre le graphique 1.

Des combinaisons plus soigneusement réfléchies d'approches quantitatives et fondamentales peuvent renforcer davantage encore la performance des portefeuilles et la gestion des risques. L'étude présente donc trois approches d'investissement, à savoir un portefeuille principal lié à un indice de référence, un autre portefeuille principal durable et un portefeuille complémentaire conservateur.

Conclusion

Notre étude en profondeur met en évidence l'efficacité potentielle des stratégies quantitatives et fondamentales ciblant les actions des marchés émergents. Leurs rendements sont similaires, mais leurs approches en matière de prise de risque diffèrent, les fonds quantitatifs présentant généralement des risques actifs plus faibles. Une combinaison judicieuse de ces styles permet non seulement d'améliorer le RI, mais aussi de créer un profil de risque plus équilibré, ce qui démontre l'avantage stratégique d'une approche diversifiée des investissements dans les marchés émergents.

Télécharger la publication