Le Crédit Investment Grade est-il encore un investissement à considérer ?

Depuis le début de l’année, nous signalons les opportunités dans les crédits Investment Grade et cross-over (BB) de haute qualité, constatant que les hausses de rendement significatives ont permis aux investisseurs d’obtenir des revenus de qualité. En ce deuxième semestre de l’année, où en sommes-nous ?

Résumé

- Le crédit Investment Grade offre des rendements à long terme plus élevés que les obligations d’État

- Avec la baisse des taux et la modération de l’inflation, les obligations redeviennent un élément de diversification

- La dispersion accrue dans les marchés du crédit est une bonne nouvelle pour les gérants actifs

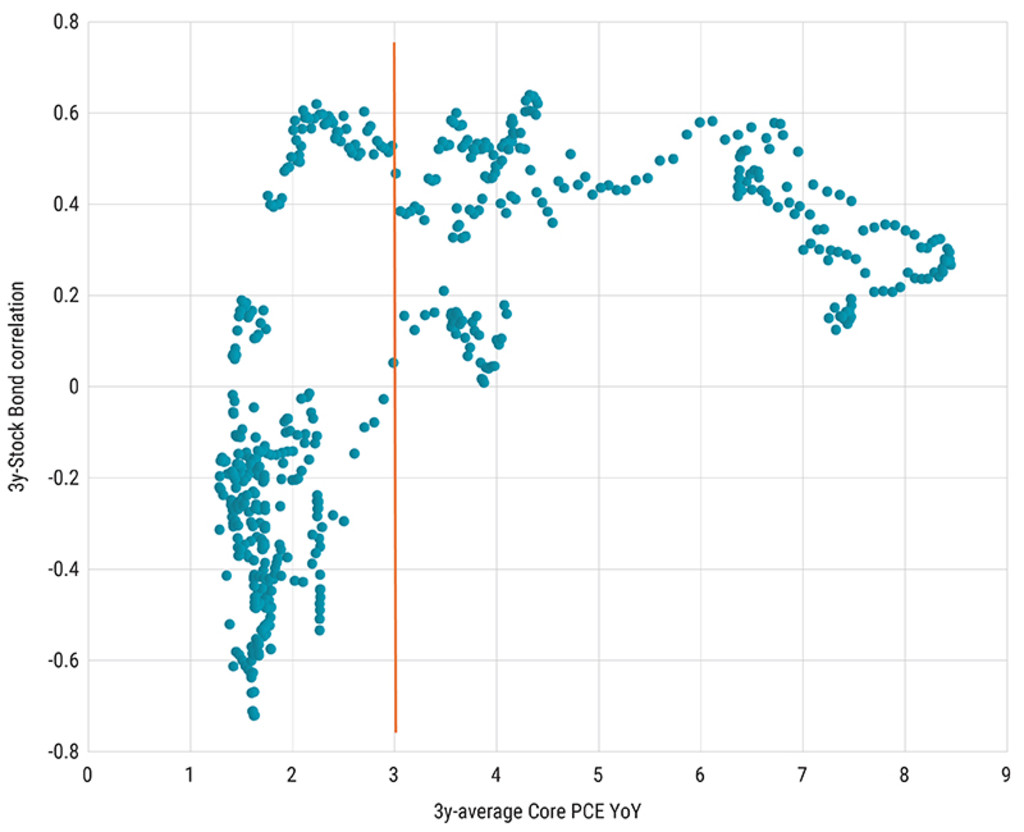

Historiquement, les obligations ont eu pour rôle d’assurer une diversification par rapport à des classes d’actifs plus risquées telles que les actions et les matières premières. Toutefois, en 2022, ce lien s’est rompu, car les obligations et les actions ont fait l’objet d’une correction considérable due à l’explosion de l’inflation et aux hausses de taux qui en ont résulté. Généralement, comme le montre le graphique ci-dessous, les corrélations entre les actions et les obligations sont historiquement négatives lorsque l’inflation diminue, ce qui permet aux obligations de retrouver leurs avantages en termes de diversification. Nous avons constaté le retour de cette dynamique plus récemment. Lorsque les banques centrales commenceront à réduire les taux et que l’inflation de base passera sous la barre des 3 %, les corrélations entre actions et obligations devraient redevenir négatives. Et les titres obligataires de haute qualité joueront à nouveau leur rôle d’élément de diversification des portefeuilles.

Au début du mois d’août 2024, les actions ont corrigé en raison de l’affaiblissement des données sur le marché de l’emploi américain et des risques géopolitiques, tandis que les investissements obligataires de haute qualité, tels que les obligations d’État américaines et le crédit Investment Grade, ont dégagé des rendements totaux positifs en raison de la baisse des taux des bons du Trésor américain.

Le crédit Investment Grade, avec son exposition à la duration, est un élément de diversification intégré. Cela signifie que même si les spreads des obligations d’entreprise peuvent s’élargir en réaction à des statistiques économiques décevantes ou à la volatilité, le crédit Investment Grade bénéficie aussi largement d’une baisse des taux d’intérêt, ce qui protège les rendements totaux.

Corrélation entre actions et obligations

Source : Robeco, Bloomberg, au 31 juillet 2024. Données mensuelles à partir de 1973. Les corrélations ont été calculées pour le marché américain des actions et des obligations. Indice Core PCE : indice de base américain des prix des dépenses de consommation personnelle.

Comprendre l'obligataire

Les obligations constituent le pilier stable d’un portefeuille, offrant des revenus réguliers et la préservation du capital.

Pourquoi ne pas se contenter des bons du Trésor ?

Si les rendements sont désormais plus attractifs et les titres obligataires de haute qualité sont censés constituer un meilleur élément de diversification à l’avenir, pourquoi ne pas investir dans des obligations d’État comme les bons du Trésor américain plutôt que dans le crédit Investment Grade, puisque les obligations d’État offrent déjà un rendement attractif ? La réponse réside dans la performance à long terme du crédit Investment Grade. Il ne s’agit pas tant d’anticiper le marché que de passer du temps sur le marché. Sur le long terme, le crédit Investment Grade a offert des rendements totaux plus élevés que les obligations d’État. Par exemple, le crédit Investment Grade mondial a généré un rendement total annuel de 3,6 % au cours des 24 dernières années (2000-2023) 1, contre une moyenne de 2,9 % pour les obligations d’État mondiales.2 Au cours des cinq dernières années, le crédit Investment Grade mondial a surperformé les obligations d’État mondiales de 1 % par an en moyenne.

Notre scénario de base prévoit une croissance mondiale modérée sans récession, une désinflation continue et une réorientation des banques centrales vers une politique moins restrictive. Cette situation crée un contexte favorable aux titres obligataires de haute qualité, en général, et au crédit Investment Grade en particulier. Dans ce scénario, les investisseurs peuvent bénéficier à la fois d’un rendement attractif et d’un potentiel de gain intéressant par rapport aux obligations d’État, et peut-être aussi d’un nouveau resserrement des spreads de crédit. Si nous nous trompons et que nous sommes confrontés à une croissance beaucoup plus faible ou à une récession, causant un élargissement des spreads de crédit, une réaction probablement plus agressive des banques centrales entraînerait un rally des obligations d’État, protégeant ainsi les rendements totaux des crédits Investment Grade.

Climate Global Credits DH EUR

- performance ytd (31-12)

- 4,28%

- Performance 3y (31-12)

- 3,44%

- morningstar (31-12)

- SFDR (31-12)

- Article 9

- Paiement de dividendes (31-12)

- No

Se démarquer sur le marché actuel

Les facteurs techniques sont également favorables, car la demande de crédit reste forte, les investisseurs cherchant à engranger des rendements plus élevés. À moins d’un choc majeur, il n’y a guère de raison de penser que les spreads de crédit devraient s’élargir de manière significative à partir de maintenant. Les fondamentaux des entreprises Investment Grade sont très solides. Le récent cycle de hausses des taux des banques centrales n’a pas été aussi douloureux que les cycles précédents, car les entreprises Investment Grade ont géré de manière proactive leur niveau d’endettement et ont émis des emprunts à faibles rendements dans le contexte de taux faibles de la pandémie de Covid-19. Par conséquent, les entreprises Investment Grade auront des coûts d’intérêts gérables.

Enfin, une dispersion accrue devrait s’opérer dans les marchés du crédit, ce qui est positif pour les gérants de crédit actifs et expérimentés. En se concentrant sur une sélection de crédits de haute qualité, les gérants peuvent identifier des émetteurs résilients, éviter les pièges potentiels et obtenir des performances ajustées du risque attractives, garantissant ainsi que le crédit Investment Grade reste une option séduisante même en période d’incertitude.

Notes de bas de page

1Mesuré par l’indice Bloomberg Global Aggregate Corporate Total Return (couvert en EUR)

2Mesuré par l’indice Bloomberg Global Aggregate Government Bond Total Return (couvert en EUR)