De afgelopen twee jaar waren een achtbaan voor obligatiebeleggers, met 2022 als moeilijkste jaar sinds 1788. In de laatste maanden van 2023 begon het tij echter langzaam te keren, waarbij de rente daalde vanaf het piekniveau. Dat kwam doordat de inflatie afnam en beleggers optimistischer werden over een zachte landing van de Amerikaanse economie.

Door de stijging van de obligatierente zijn obligaties nu weer een inkomstenbron voor beleggers. Maar leidt een hogere rente ook automatisch tot een hoger totaalrendement?

Normaal gesproken is de rente de doorslaggevende factor voor het obligatierendement op lange termijn, maar door de lage of zelfs negatieve rente in de voorbije jaren is vermogenswinst de belangrijkste motor van het obligatierendement geworden.

Maar nu de rente hoger ligt, zijn obligaties beter in staat om een rentestijging op te vangen en te voorkomen dat het totaalrendement negatief wordt. In de meeste segmenten van de wereldwijde obligatiemarkt is de rente gestegen, maar in onze ogen is de waarde het meest aantrekkelijk in hoogwaardige credits, die wij definiëren als investmentgradecredits en cross-overcredits (BB-rating). Deze delen van de obligatiemarkt bieden een aantrekkelijke rente met een beperkt kredietrisico.

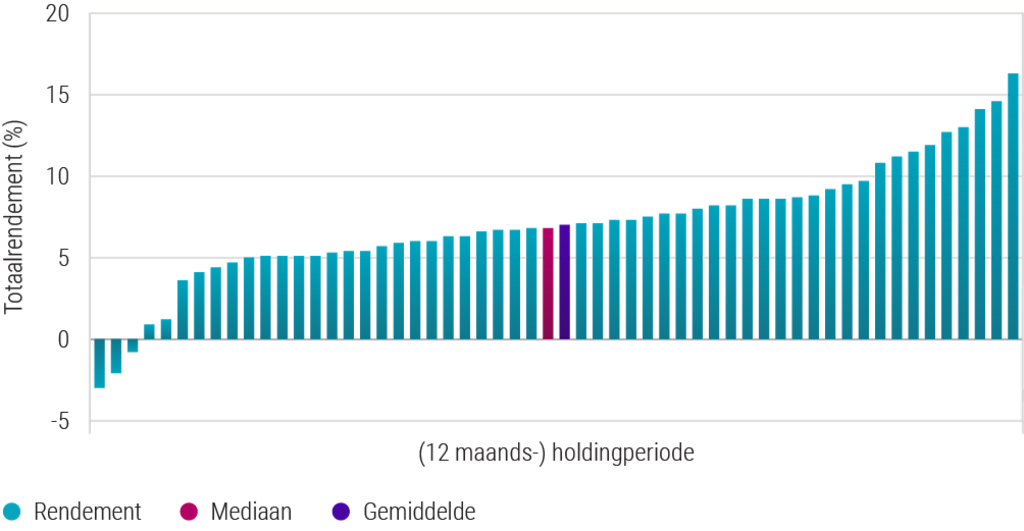

Om het totale rendementspotentieel van investmentgradecredits in de huidige renteomgeving te beoordelen hebben we de periodes van 12 maanden geanalyseerd die in de afgelopen 22 jaar begonnen met een vergelijkbaar renteniveau. Vervolgens hebben we het totaalrendement in die periodes berekend. Onderstaande grafiek geeft de verdeling weer van het totaalrendement in de 56 periodes van 12 maanden in onze onderzoeksperiode, die allemaal begonnen met een rente tussen 4% en 5%.

We zien duidelijk dat de kans op een positief totaalrendement bijzonder groot is. In slechts drie van de 56 periodes kwam het totaalrendement uit tussen -6% en 0%. Het laagste totaalrendement was -3,0%, terwijl het hoogste totaalrendement 16,3% was. Het gemiddelde rendement bedroeg 7,1%.

Verdeling van totaalrendement voor wereldwijde investmentgradecredits over een holdingperiode van 12 maanden

Bron: Bloomberg, Robeco. Onderzoeksperiode: maart 2001 - december 2023. De grafiek toont de verdeling van het totaalrendement van de Bloomberg Global Aggregate - Corporates Index over alle 56 periodes die begonnen met een rente tussen 4 en 5%. De weergegeven rendementen zijn onafgedekt en kunnen afwijken van de valuta van uw vestigingsland. Door wisselkoersfluctuaties kan het weergegeven rendement toe- of afnemen als het wordt geconverteerd naar uw lokale valuta. Periodes korter dan een jaar zijn niet geannualiseerd. De waarde van uw beleggingen kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Deze analyse geeft niet een beleggingsstrategie van Robeco

Wat betekent dit voor investmentgradecredits? Ten eerste wisten investmentgradecredits bij het huidige renteniveau historisch gezien een positief totaalrendement te realiseren over een periode van 12 maanden, in de meeste gevallen toen de rentes ongeveer gelijk waren. Dat geldt zelfs voor jaren waarin de obligatierente verder opliep, zoals 2005.

Ten tweede zagen we overwegend positieve totaalrendementen over een holdingperiode van 12 maanden, en in de meeste gevallen lag het geannualiseerde totaalrendement tussen de 6% en 12%. We moeten voorzichtig zijn met het repliceren van rendementen uit het verleden om voorspellingen te doen over toekomstige rendementen, maar de richting is duidelijk. De huidige rente op investmentgradecredits is zeer gunstig voor het toekomstige totaalrendement, in uiteenlopende marktomgevingen.

Rendement van investmentgradecredits in verschillende economische scenario's

In een scenario met een zachte landing, waarbij de Verenigde Staten (VS) een aanhoudende maar gematigde groei en inflatie doormaakt, dalen de beleidsrente van centrale banken en de obligatierente waarschijnlijk geleidelijk vanaf het huidige niveau, terwijl de spreads op bedrijfsobligaties meer binnen een bandbreedte bewegen. Zo'n omgeving is gunstig voor het totaalrendement van investmentgradecredits.

In een scenario met een harde landing, waarbij de Amerikaanse economie in een recessie terechtkomt, zien centrale banken zich waarschijnlijk genoodzaakt om de rente sneller te verlagen, waardoor ook de obligatierente sneller daalt. Op de markten zien we dan namelijk een verschuiving van risicovollere beleggingen naar staatsobligaties als veilige haven. Hoewel de spreads op investmentgradecredits in dit scenario mogelijk uitlopen, zou de daling van de onderliggende staatsobligatierente de negatieve impact van de hogere creditspreads verzachten en het totaalrendement ondersteunen. De correlatie tussen het rendement van aandelen en investmentgradecredits is doorgaans negatief tijdens een recessie, dus een allocatie naar credits kan dan fungeren als afdekking tegen lagere rendementen in de aandelensector.

In een economisch scenario met een sterke opleving van de inflatie zouden we een verdere stijging van de obligatierente kunnen zien. Maar op het huidige niveau moeten investmentgradecredits in staat zijn om de negatieve impact van de stijgende obligatierente grotendeels op te vangen met hun aantrekkelijke carry.

Als we de geschiedenis mogen geloven, en met het oog op de verschillende economische scenario's, kunnen we concluderen dat in de wereldwijde obligatiemarkt investmentgradecredits een aantrekkelijke rente en aantrekkelijk potentieel voor totaalrendement bieden met een beperkt kredietrisico. In iedere marktomgeving zijn een actieve benadering en grondig fundamenteel bottom-uponderzoek essentieel om ervoor te zorgen dat een rente en rendement van hoge kwaliteit nagestreefd kan worden zonder al te veel kredietrisico.

Climate Global Credits IH EUR

- Performance 3y (31-12)

- 3,94%

- morningstar (31-12)

- SFDR (31-12)

- Article 9

- Dividenduitkerend (31-12)

- No

- Actuele koers (12-2)

- 91,42

Bekijk alle artikelen in deze reeks

Kans: Creditbeleggen

Profiteren van credits