Discussies rond factorbeleggen: Luiden big data en AI een nieuw tijdperk in voor kwantitatief beleggen?

Factorbeleggen is gebaseerd op tientallen jaren van openbaar toegankelijk empirisch onderzoek. Om zich te onderscheiden van de concurrent investeren veel vermogensbeheerders aanzienlijke bedragen in eigen research, bijvoorbeeld in een poging om de factordefinities te verbeteren of de portefeuillesamenstelling te optimaliseren. In dit kader zien sommige beleggers nieuwe tools zoals alternatieve data en kunstmatige intelligentie (Artificial Intelligence, AI) als een game changer. Maar zijn ze dat ook?

Samenvatting

- Groeiend aantal wetenschappelijke artikelen bewijst nut van nieuwe technieken

- Kanttekening: bekijk deze innovatieve tools met een dosis voorbehoud

- Basisprincipes gelden nog steeds: evidence-based, economische onderbouwing en behoedzaamheid

Nieuwe tools zoals big en alternatieve data, AI1 en cloud computing domineren op dit moment de ontwikkelingen in de financiële wereld. Uit een onderzoek van de Bank of England en de Britse Financial Conduct Authority in 2019 bleek bijvoorbeeld dat twee derde van alle Britse financiële firma's al machine learning gebruikte.2 Veel van de respondenten verwachtten dat het aantal terreinen waarop zij deze nieuwe techniek inzetten de komende drie jaar ruimschoots zou verdubbelen.

Hoewel veel partijen binnen vermogensbeheer deze vernieuwingen publiekelijk omarmen en daar maar al te prat op gaan, blijven de praktische toepassingen op dit moment nog beperkt tot terreinen als procesautomatisering, en sales en marketing. Elders, en dan met name in beleggingen, moeten de voordelen van deze innovaties nog hun weg vinden.

Volgens een wereldwijd onderzoek onder beleggingsprofessionals door het CFA Institute in 20193 had slechts 10% van de portefeuillemanagers in de 12 voorgaande maanden AI of machine learning4 (ML) gebruikt om het beleggingsproces te verbeteren. Daarentegen gaf bijna de helft aan dat ze regressieanalyse hadden gebruikt om een lineair verband aan te tonen.

Hoewel de meeste van deze technieken nog in de kinderschoenen staan, doet een groeiend aantal spelers – vooral hedgefondsen – belangrijk onderzoek naar hoe ze kunnen worden ingezet voor de ontwikkeling van betere kwantitatieve beleggingsstrategieën. Volgens sommige deskundigen is dit het begin van ‘de volgende generatie quantbeleggen’.

Robeco bijvoorbeeld heeft hier in de afgelopen jaren aanzienlijke bedragen in geïnvesteerd, wat heeft geleid tot concrete vorderingen in de integratie van deze innovatieve technieken in onze beleggingsprocessen. Een goed voorbeeld hiervan is het news sentimentsignal (signaal voor nieuwssentiment), dat wordt afgeleid uit een geavanceerde tekstanalyse op basis van gebeurtenissen. Dit wordt nu al gebruikt om de momentumfactor in onze kwalitatieve aandelenstrategieën te verbeteren.5

Andere toepassingen van AI en alternatieve en big data die vermogensbeheerders en andere dienstverleners in de beleggingsindustrie noemen, zijn onder andere de analyse van conference calls over winstcijfers, de voorspelling van het handelsvolume in aandelen en het gebruik van algemeen toegankelijke geospatiale gegevens om het lokale marktaandeel in aggregaten in te schatten (de winning van zand, grind en steenslag voor de productie van beton).6

Daarmee blijven beleggers echter wel met een brandende vraag zitten. Moeten we deze tools alleen zien als aanvulling op de traditionele benadering van kwantitatief beleggen, die vooral is gebaseerd op tientallen jaren empirisch onderzoek naar factoren, gebruikmakend van signalen zoals balansinformatie, ramingen van financiële analisten en eerdere koersen op aandelen-, vastrentende, optie- of lendingmarkten? Of betekenen ze dat de drivers achter de bestaande kwantitatieve strategieën achterhaald dreigen te raken?

De voorstanders van innovatie zeggen natuurlijk dat dit laatste het geval is.7 Een veelgehoord argument is dat in een wereld waarin de meeste actieve kwantitatieve beheerders toegang hebben tot dezelfde data, zoals koersen of macro-economische fundamentals, en dezelfde methodes toepassen, zoals klassieke lineaire regressieanalyses en mean variance-optimalisatie, deze technieken de enige manier zijn om je te onderscheiden van zowel marktindices als directe concurrenten.

Aan de andere kant van het spectrum stellen de sceptici dat deze innovaties mogelijk wel marginale verbeteringen in bestaande beleggingsstrategieën aanbrengen, maar dat ze met het nodige voorbehoud8 moeten worden bekeken en in principe niets afdoen aan de meer traditionele en transparante benadering van kwantitatief beleggen.

Deze sceptici beweren vaak dat een solide beleggingsstrategie vraagt om uitgebreid empirisch onderzoek en falsificatietests op uitgebreide datasets die een lange periode beslaan. Het bewijs voor big data en kunstmatige intelligentie is echter voornamelijk anekdotisch. Alternatieve datasets hebben over het algemeen een zeer korte historie en zijn vaak te smal en te laag van kwaliteit om krachtige conclusies te kunnen trekken.9 Het is soms zelfs twijfelachtig of de leverancier van die data over vijf of tien jaar nog bestaat.

Een ander punt van kritiek is dat AI-algoritmes en modellen voor machine learning moeilijk te interpreteren en te toetsen zijn.10 Daarom ontbreekt het bij beleggingsstrategieën die hoofdzakelijk zijn gebaseerd op deze technieken ook vaak aan de gewenste heldere economische onderbouwing die gewoonlijk wel vereist is bij meer traditionele benaderingen.

Deze tweedeling maakt duidelijk voor welke keuzes vermogensbeheerders staan als ze hun voorsprong willen behouden. Blijven ze bij bewezen methoden met als risico dat deze uit de tijd raken? Of accepteren ze verandering en daarmee het risico op een misstap naar een innovatie die gedoemd is te mislukken? Het dilemma werd de laatste tijd nog verder aangezet door de teleurstellende performance van diverse algemeen geaccepteerde factoren, en dan vooral value.

Door de huidige zwakte zijn gevestigde kwantitatieve managers onder een vergrootglas komen te liggen en vragen veel beleggers zich af of factorbeleggen zo langzamerhand niet aan een complete opknapbeurt toe is. Maar ondertussen zijn de beleggingsresultaten van de meeste hardcore voorstanders van AI en alternatieve data ook nauwelijks indrukwekkend te noemen.11

Dat betekent dat beleggers in ieder geval voorlopig geen potentieel succesvol alternatief hebben voor de meer traditionele factoren. Natuurlijk kan dit nog veranderen. Alternatieve datasets voor beleggers worden ongetwijfeld in de loop der tijd beter en AI-algoritmes worden mogelijk betrouwbaar genoeg om zelfstandig de doelstelling van performance op lange termijn te realiseren.

In het verleden hadden de datasets die kwantitatieve vermogensbeheerders tegenwoordig op grote schaal gebruiken te maken met vergelijkbare problemen rond big en alternatieve data nu. Door de jaren heen zijn de kwaliteit, de reikwijdte en de geschiedenis van deze datasets verbeterd, waardoor ze bruikbaar zijn geworden. Naarmate de tijd verstrijkt en er meer data beschikbaar komt, zal ook de bruikbaarheid van big en alternatieve data toenemen.

Tegelijkertijd bewijst een groeiend aantal wetenschappelijke artikelen dat AI-technieken nuttig kunnen zijn als hulpmiddel om je beleggingsstrategie te verbeteren.12 Machines zullen weliswaar waarschijnlijk nooit in staat zijn de mens te vervangen, maar kunnen onder menselijk toezicht wel nieuwe patronen helpen signaleren en verklaren. Machines kunnen ook onderzoeksresultaten veel beter schaalbaar maken.

Wat kunnen beleggers hiermee?

Als het erop neerkomt, moeten beleggers open blijven staan voor nieuwe ideeën. Het fundamentele probleem is niet zozeer voor welke benadering ze kiezen. Er zijn meer dan genoeg mogelijkheden, van vasthouden aan traditionele koers- en verlies- en winstinformatie enerzijds tot volledig vertrouwen op bijvoorbeeld satellietbeelden van parkeerplaatsen en algoritmes voor deep learning anderzijds.

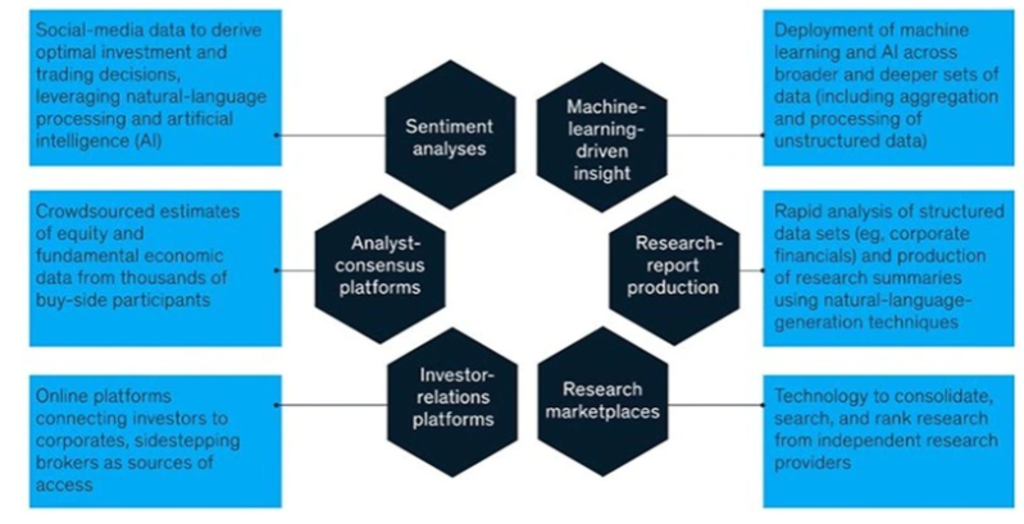

Het antwoord ligt waarschijnlijk in het gebruik van een mix van informatiebronnen. Zo kunnen signalen vanuit big data en AI zeer nuttig zijn voor fundamentele credit- en aandelenanalisten. Die sijpelen dan door in onze kwantitatieve strategieën, omdat die rekening houden met het oordeel van analisten. Op die manier maken we dus indirect gebruik van de informatie van big data en kunstmatige intelligentie. Figuur 1 laat zien hoe toonaangevende vermogensbeheerders dit soort geavanceerde analysetechnieken gebruiken.

Figuur 1: Nieuwe bronnen van beleggingsonderzoek voor vermogensbeheerders

Bron: Doshi, S., Kwek, J.-H. En Lai, J., 20 maart 2019, “Advanced analytics in asset management: Beyond the buzz”, artikel van McKinsey & Company.

Desondanks moeten we altijd zorgvuldig en verstandig blijven omgaan met innovaties, hoe nuttig en toepasbaar ook en niet vergeten dat de basisprincipes onverminderd van kracht zijn. Beleggingsbeslissingen moeten dus evidence-based, behoedzaam en goed economisch onderbouwd zijn, zelfs wanneer je daar ook vooruitstrevende technieken zoals alternatieve data of AI bij wilt betrekken.

Meer verhalen

Ontdek de waarde van quant

Abonneer je op geavanceerde kwantitatieve strategieën en inzichten.

Voetnoten

1 Onder AI verstaan we de inzet van rekenkundige hulpmiddelen om taken uit te voeren die normaal gesproken menselijke denkkracht vragen. Als discipline binnen de wetenschap is AI geenszins nieuw te noemen. De term werd medio jaren vijftig van de vorige eeuw bedacht door computerwetenschapper John McCarthy, destijds assistent-professor aan het Dartmouth College. Recente verbeteringen in het rekenvermogen en de spectaculaire groei van de hoeveelheid beschikbare data in dit digitale tijdperk hebben het potentiële toepassingsgebied van deze technologie echter aanzienlijk vergroot.

2 Jung, C., Mueller, H., Pedemonte, S., Plances, S. en Thew, O., oktober 2019, “Machine learning in UK financial services”, rapport van Bank of England en Financial Conduct Authority.

3 Cao, L., 2019, “AI pioneers in investment management”, rapport van het CFA Institute.

4 Machine learning verwijst naar het gebruik van computeralgoritmes die door ervaring hun voorspellingen automatisch verbeteren. In die zin kan ML worden beschouwd als onderdeel van kunstmatige intelligentie.

5 Marchesini, T. en Swinkels, L., juli 2019, “Integrating news sentiment in quant equity strategies”, klantmemo Robeco.

6 Het rapport van het CFA Institute genoemd in voetnoot 3 geeft een interessant overzicht van de eerste concrete toepassingen hiervan.

7 Zie bijvoorbeeld: Calvello, A., 15 januari 2020, “Fund managers must embrace AI disruption”, Financial Times. Zie ook: Rajan, A., 27 januari 2020, “AI will rewrite the future of fund management”, Financial Times.

8 Kirk, E., 3 maart 2020, “Don’t believe the hype about AI and fund management”, Financial Times.

9 Zie bijvoorbeeld: Arnott, R., Harvey, C. R. en Markowitz, H., 2019, “Backtesting protocol in the era of machine learning”, The Journal of Financial Data Science.

10 FSB 2017. Artificial intelligence and machine learning in financial services – Market developments and financial stability implications.

11 Zie: Fletcher, L., 7 september 2020, “AI hedge fund Voleon suffers in choppy markets”, Financial Times.

12 Simonian, J., Lopez de Prado, M., Fabozzi en F. J., 2018, “Order from chaos: How data science Is revolutionizing investment practice”, redactioneel artikel op uitnodiging, The Journal of Portfolio Management. Zie ook: Snow, D., 2020, “Machine learning in asset management – Part 1: Portfolio construction – Trading strategies”, The Journal of Financial Data Science. Zie ook: Snow, D., 2020, “Machine learning in asset management – Part 2: Portfolio construction – Weight optimization”, The Journal of Financial Data Science.