Europa: ¿estancamiento positivo, recuperación complicada?

Según afirma el estratega Peter van der Welle, a las acciones europeas les costará ofrecer una rentabilidad superior a corto plazo, aunque siguen estando baratas en comparación con otros mercados.

Resumen

- La renta variable de la zona euro desafía la gravedad en una época de «estancamiento con pleno empleo»

- Tres razones para mantener la prudencia con las acciones europeas frente a Japón y EE.UU.

- Alemania es un ejemplo de la importancia de las políticas industriales estratégicas

En un contexto de evidente desaceleración económica, la renta variable de la zona euro ha desafiado a la gravedad al aumentar un 11,6% en los últimos tres meses, lo que en parte se debe a la resiliencia del mercado laboral. Su tasa de desempleo sigue en un mínimo histórico del 6,4%, lo que da lugar a una situación que Klaas Knot, miembro del Consejo del Banco Central Europeo (BCE), ha denominado «estancamiento con pleno empleo».

Sin embargo, la recuperación a corto plazo parece difícil, y los inversores ahora obtienen una rentabilidad mayor en Japón y EE.UU., donde las perspectivas de las acciones son más favorables, afirma Van der Welle, estratega del equipo de Soluciones Multiactivo Sostenibles de Robeco.

«Evidentemente, los mercados bursátiles de la zona euro han apreciado este 'estancamiento positivo'; pero aun así, Europa ha mostrado una rentabilidad inferior a la de EE.UU. y Japón en los últimos tres meses», afirma. «Respecto a las carteras multiactivos, hemos adoptado una posición infraponderada en Europa y hemos preferido asumir el riesgo cíclico de Japón».

«Sin embargo, hace poco han surgido oportunidades prometedoras que podrían favorecer a Europa de nuevo: en el ámbito de la valoración, han aparecido descuentos históricos frente a los índices de referencia internacionales. En lo que respecta al ciclo económico, una incipiente recuperación del ciclo de fabricación global podría beneficiar especialmente a Europa e impulsar el factor value».

Una de las causas de la baja rentabilidad y los descuentos respecto a EE.UU. ha sido la naturaleza de los mercados europeos, que tienden a estar dominados por acciones de valor industriales. Gran parte del repunte generalizado del mercado se debe a acciones de crecimiento centradas en la tecnología. Van der Welle afirma que, por tanto, tenemos tres razones para mantener la prudencia con la renta variable europea.

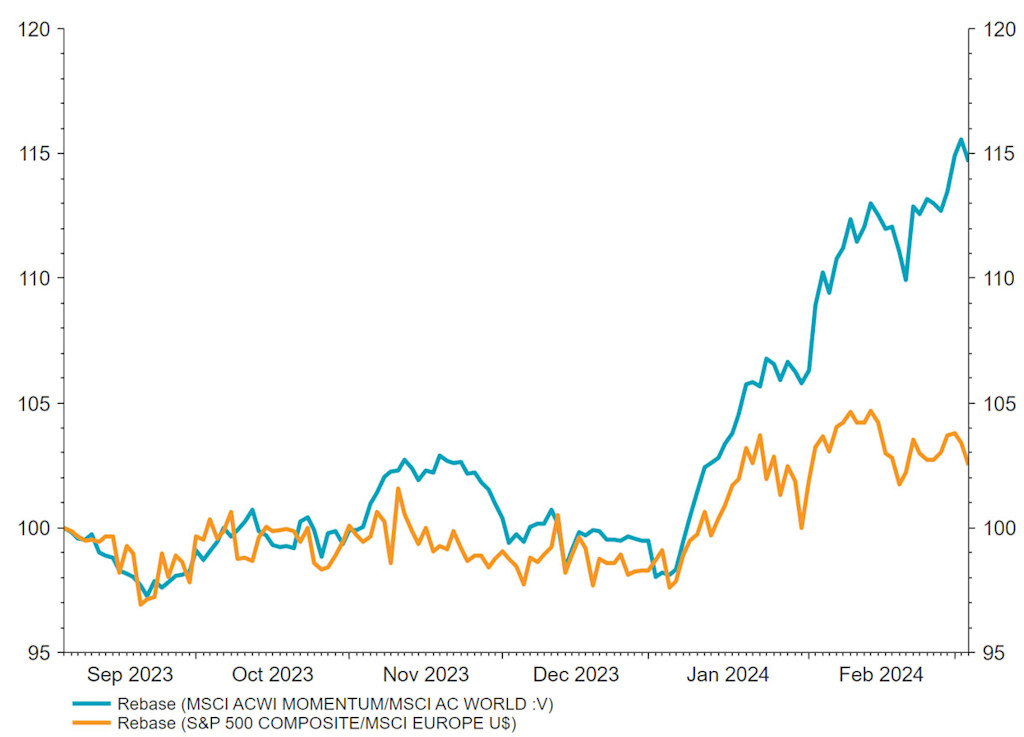

«Aunque hay indicios de que el mercado actual de renta variable se está ampliando a medida que los datos macroeconómicos siguen sorprendiendo al alza, los segmentos del mercado de renta variable con sesgo value siguen ofreciendo una rentabilidad inferior, y la racha alcista más reciente de la renta variable depende principalmente del factor momentum», afirma.

«Por tanto, la naturaleza de este repunte del mercado de renta variable no propiciará que Europa ofrezca una rentabilidad estructural superior a la de EE.UU. o a la del resto del mundo, ya que las empresas europeas se inclinan más por el sesgo value, mientras que las acciones estadounidenses tienen una mayor correlación con el factor momentum».

«Dado que el crecimiento económico fuera de EE.UU. todavía es relativamente escaso, las empresas estadounidenses orientadas al factor growth que tienen una capacidad superior de generación de flujos de caja, obtienen una prima más elevada en el mercado global de acciones y disfrutan de un momentum más sólido».

Repunte de la renta variable global impulsado por el factor momentum.

Fuente: LSEG Datastream, Robeco

Una recuperación ya descontada

La segunda razón es que los mercados europeos de renta variable ya han descontado una recesión en toda regla en el sector de la fabricación que aún no se ha producido y que puede que no lo haga. «El ciclo de fabricación global lleva en recesión desde septiembre del 2022; pero ahora hay indicios de un repunte incipiente», afirma Van der Welle.

«En EE.UU. se ha normalizado la ratio existencias/ventas, y el crecimiento de las exportaciones de países exportadores procíclicos, como Taiwán y Corea del Sur, se aceleró hace poco. Las cifras de confianza de los productores del sector de la fabricación han aumentado de forma sorprendente en los últimos tiempos».

«Sin embargo, aunque estos avances son prometedores para un continente con una sólida base manufacturera como Europa, los mercados ya han dado un salto de fe. Por ejemplo, el MSCI Europe cotiza actualmente a un nivel más acorde con el índice IFO de confianza en las expectativas, en torno a 100, un valor que suele observarse en torno a los picos de un ciclo económico. Al cierre de febrero, se situó en 81,6».

Alemania pierde en la ronda de penaltis

Por último, persiste el riesgo a la baja en materia de rentabilidad. A este respecto, podemos centrarnos en la mayor economía europea y antigua potencia industrial: Alemania. El canciller Olaf Scholz estaba tan seguro de poder volver a la época dorada de la industria que predijo una Zeitenwende (un punto de inflexión histórico) en un discurso que pronunció hace dos años, justo tras tomar posesión de su cargo. La realidad ha resultado ser otra, que puede describirse con la palabra alemana Schadenfreude (que alude a la alegría que provoca la desgracia ajena) en lo que respecta a sus rivales.

«El hecho de que la rentabilidad de Alemania sea inferior a la de EE.UU. tiene varias causas estructurales, la primera de las cuales está relacionada con la política industrial», afirma Van der Welle. «La última década ha propiciado una economía global donde 'el ganador se lo lleva todo' y en la que el aumento del poder de los monopolios ha tendido a coincidir con una productividad y una rentabilidad mayores».

«Mientras que la influencia de las empresas estadounidenses se ha incrementado, el poder monopolístico de Alemania ha disminuido debido a la estricta política de fusiones de la UE. El veto que la Comisión Europea impuso a la fusión de Siemens y Alstom en el 2019 ilustró la tensión que existe entre la política industrial del país, que intenta promover el establecimiento de líderes nacionales, y la Comisión, que trata de aplicar estrictos reglamentos de competencia».

«Por el contrario, EE.UU. ha ido blindando proactivamente a sus compañías líderes (tecnológicas). Por ejemplo, sancionó al gigante tecnológico chino Huawei en 2019 y, en virtud de la Ley de Reducción de la Inflación (IRA), ofrece incentivos fiscales y subvenciones corporativas para fomentar las inversiones verdes».

Error de cálculo en materia de energía

Además, la guerra de Rusia en Ucrania ha tenido repercusiones económicas particularmente negativas para Alemania, núcleo industrial de Europa. Incluso antes del Covid, los precios de la energía de uso industrial en EE.UU. ya eran un 30% más bajos que en Europa, una diferencia que ha aumentado desde que comenzó la invasión en febrero del 2022.

«Alemania cometió un error de cálculo estratégico al depender de la energía rusa», afirma Van der Welle. «La carga de esta desventaja competitiva recayó desproporcionadamente sobre Alemania, la cual tiene una industria manufacturera intensiva en energía que representa en torno al 20% de su valor añadido, frente al 15% de la Eurozona».

A Europa le costará ofrecer una rentabilidad superior

Los inversores globales no deberían dar por sentado que Europa ofrecerá una rentabilidad superior con un repunte generalizado de la renta variable, ya que a Japón y EE.UU. aún les podrían quedar cartuchos por quemar, según apunta Van der Welle.

«Dado el fuerte repunte impulsado por el factor momentum, las grandes expectativas sobre un incremento en el sector manufacturero y las dificultades a las que se enfrenta la rentabilidad europea a corto plazo (como una mayor masa salarial frente a una productividad mediocre), creemos que a Europa le costará ofrecer una rentabilidad superior en el primer semestre del 2024».

«Prevemos que Japón liderará la recuperación por contar con un panorama bottom-up más favorable, y que lo hará con un interés renovado en la creación de valor para los accionistas. Dicho esto, si es verdad que nos encontramos en una Zeitenwende, la renta variable alemana tendrá valor real que ofrecer a medio y largo plazo, ya que el descuento actual de la ratio PER es del 50%, una cifra que se acerca a un máximo histórico en comparación con su homóloga estadounidense».