Los consumidores de EE.UU. sostienen el mundo sobre sus hombros

La economía estadounidense, que se mantiene a flote gracias a la resiliencia de los consumidores, ha sido la fuente más importante de crecimiento de la economía mundial tras el Covid, y hay motivos para confiar en que lo seguirá siendo durante el año 2024 según afirma el gestor multiactivos Colin Graham.

Resumen

- El crecimiento de los salarios reales ha fomentado un consumo sostenido

- La subida de los tipos de interés sigue afectando unicamente a una minoría de consumidores

- Es probable que la generosidad fiscal se mantenga durante todo el ciclo electoral

La divergencia entre la economía de EE.UU. y del resto del mundo ha caracterizado el periodo posterior al Covid: Europa evita a duras penas una recesión y China lucha contra el estallido de una burbuja inmobiliaria, mientras que el PIB de EE.UU. ha crecido a un ritmo superior a la tendencia.

«El pilar de este crecimiento ha sido la resiliencia de los consumidores estadounidenses, favorecida por un derroche del gasto público y una falta de sensibilidad ante la subida de los tipos de interés», afirma Graham, Responsable de las Estrategias Multiactivos de Robeco.

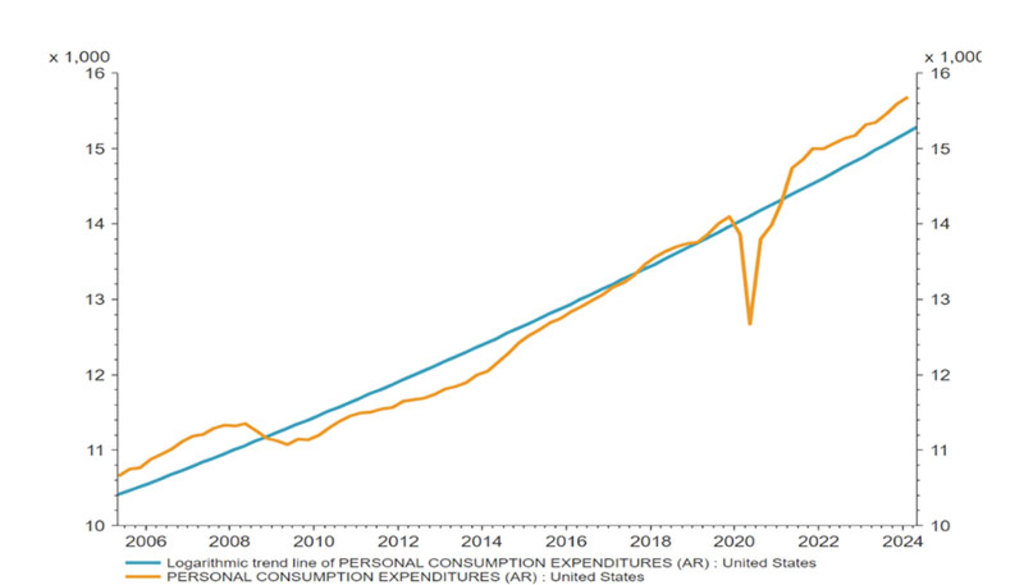

Gráfico 1: El gasto real de los consumidores se ha mantenido por encima de la tendencia anterior al Covid

Fuente: LSEG Datastream, Robeco

«A primera vista, parte de la explicación reside en las políticas del confinamiento, con las que EE.UU. llenó el bolsillo de los consumidores, mientras que otros Gobiernos ofrecieron ese dinero a las empresas o incluso no llegaron a desembolsar nada de efectivo».

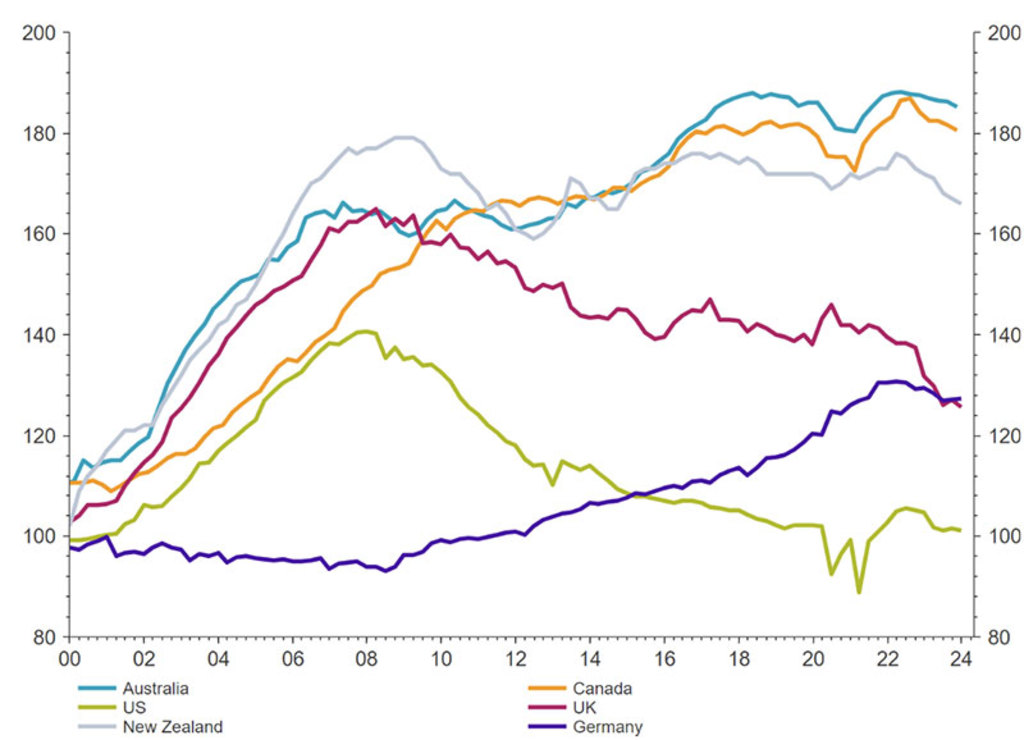

La segunda razón por la que los consumidores han resistido es que EE.UU. es un mercado en el que predominan los préstamos hipotecarios de interés fijo, por lo que los tipos ultrabajos permitieron a los consumidores «aligerar» sus deudas, manteniendo tipos del 3% fijos durante 30 años1 hasta hace tan solo 3 años. Esto significa que el reciente tipo hipotecario del 7,55% a 30 años solo afecta a los compradores primerizos o a quienes necesitan trasladarse.

«En consecuencia, los consumidores estadounidenses siguen cosechando el desapalancamiento posterior a la crisis financiera global (Gráfico 2), al tiempo que cubren fácilmente los costes de la deuda», afirma Graham.

Gráfico 2: Deuda de los hogares como porcentaje de los ingresos disponibles

Fuente: LSEG Datastream, Robeco

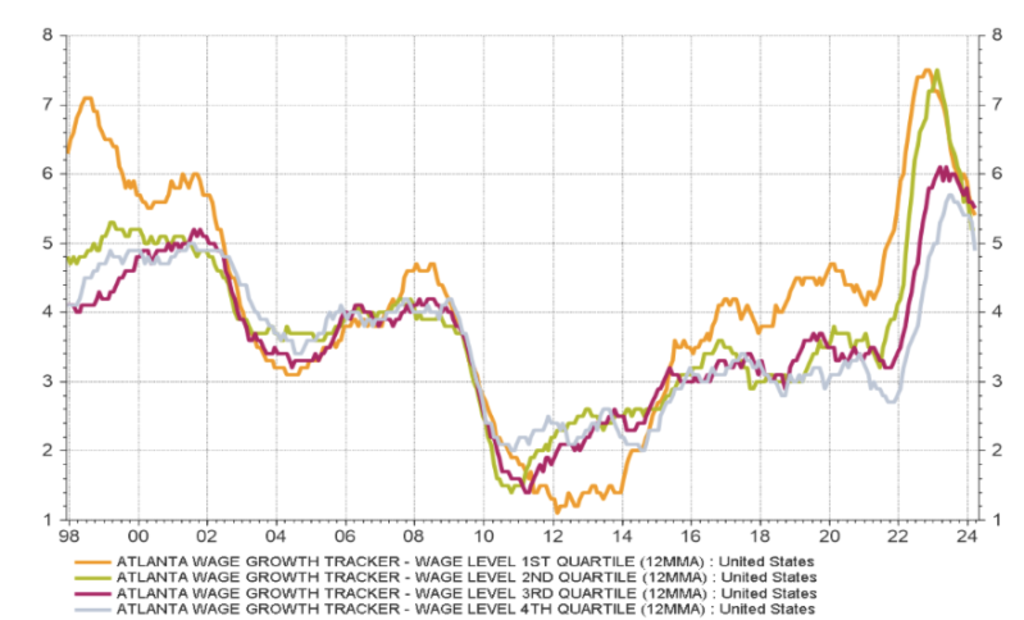

Aumento de los ingresos reales

Los datos subyacentes sugieren que el consumo cuenta con un buen respaldo. En primer lugar, debido al sólido incremento de los ingresos disponibles, que supera la inflación, el consumidor estadounidense medio sigue beneficiándose de un crecimiento del salario real. El poder adquisitivo está aumentando, lo que les permite mantener los niveles de consumo incluso ante la subida de los precios.

Gráfico 3: El crecimiento salarial sigue siendo alto

Fuente: LSEG Datastream, Robeco

En segundo lugar, la confianza del consumidor en EE.UU. sigue siendo relativamente alta y generalizada, lo que fomenta el gasto. «En un entorno inflacionista, compensa gastar hoy, dado que los bienes y servicios serán más caros mañana».

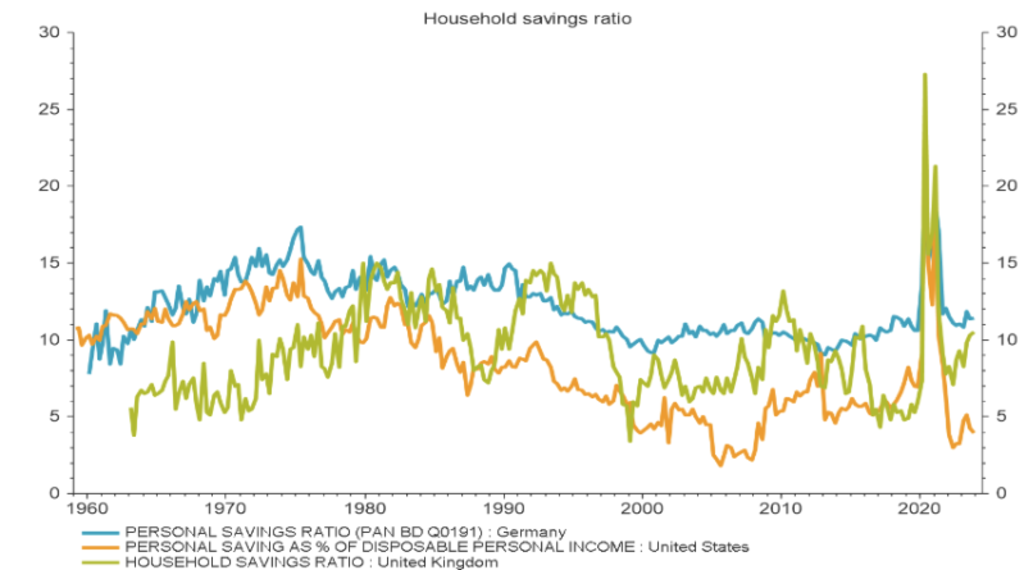

Gráfico 4: La tasa de ahorro de EE.UU. vuelve a estar cerca de mínimos históricos

Fuente: LSEG Datastream, Robeco

En tercer lugar, durante la pandemia de Covid-19 el consumo viró hacia la adquisición de bienes en lugar de servicios debido a los confinamientos y las restricciones. Esto obligó a los consumidores online a comprar productos para mejorar la «vida doméstica», tendencia que no se ha invertido porque la penetración online sigue siendo aproximadamente un 30% superior a los niveles anteriores a la crisis del Covid, aunque algunos fabricantes de material deportivo podrían discrepar.

El efecto duradero reside en que los consumidores son más fieles a las marcas de ultralujo, menos fieles a las marcas en general y más propensos a abarcar una gama más amplia de tiendas, precios y calidades.

«Además, tras el confinamiento, EE.UU. experimentó una boom del “gasto de venganza” en viajes y servicios; una tendencia que ha continuado gracias a salarios más altos y una propensión menor de los consumidores estadounidenses a ahorrar los ingresos por subsidios y salarios que en Europa o China».

Los servicios son el mayor componente del PIB estadounidense, de ahí su importancia para el conjunto de la economía y su contribución al excepcional rendimiento económico de EE.UU.

Por último, diversas medidas de apoyo del Gobierno, como los paquetes de estímulo y las prestaciones por desempleo, han servido de amortiguador a los consumidores estadounidenses, permitiéndoles mantener sus niveles de gasto incluso en periodos de incertidumbre económica. Como ya se ha dicho, esto no ha sido así en ninguna otra parte del mundo.

¿Por dónde podría hacer aguas el gasto de los consumidores?

Sería imprudente no mencionar las dificultades a las que podrían enfrentarse los consumidores estadounidenses. En primer lugar, el gasto público podría disminuir, aunque es poco probable, ya que Biden intenta seducir a los votantes para conseguir su apoyo en las elecciones presidenciales de noviembre. En segundo lugar, los largos y volátiles retrasos de las políticas monetarias empiezan a hacer mella y aumentan la carga de la deuda de más consumidores, lo que agota los ingresos disponibles. Además, el servicio de la deuda pública por parte del Departamento del Tesoro de EE.UU. limita la expansión fiscal (pilar del apoyo al gasto de los consumidores), de ahí que la refinanciación en un entorno de política monetaria de la Reserva Federal al alza y a largo plazo siga siendo motivo de preocupación para todos.

Por último, preocupa el debilitamiento de los indicadores del mercado laboral.

«El reciente desplome de las tasas de abandono sugiere que la prima salarial por cambiar de empleador ha disminuido o desaparecido, lo que implica que la seguridad laboral es cada vez más importante para los hogares estadounidenses», afirma Graham.

También considera que puede producirse una reducción de la mano de obra, en comparación con el acaparamiento posterior al Covid, a medida que las pequeñas y medianas empresas reevalúan sus costes y despiden a algunos trabajadores. Esto invertiría el excepcionalismo de los consumidores estadounidenses, ya que el incremento de los salarios se desaceleraría con mayor rapidez debido a un aumento del desempleo superior al 5% en EE.UU.

«Con todo, parece que el viento soplará a favor de los consumidores estadounidenses durante el año 2024, sobre todo hasta que se celebren las elecciones presidenciales, lo que explica la reticencia de la Fed a relajar la política monetaria por el momento».

Nota al pie

1Datos de bankrate.com, 30 de abril de 2024

Acceda a las perspectivas más recientes

Suscríbase a nuestro newsletter para recibir información actualizada sobre inversiones y análisis de expertos.