投资者从现金转向投资级信用债的三个理由

资金通常随回报而流动,目前我们看到投资者正从现金转战信用债市场。那么问题来了:这是否明智,或者说当前环境下是否仍坚持现金为王?

概括

- 投资级信用债和BB级信用债或具有更大的回报潜力

- 经济衰退环境下投资级信用债表现出色

- 提高风险敞口的多样化水平

去年此时,许多市场参与者认为,2023年将是债券市场大放异彩的一年。事实恰恰相反,去年多数时间利率持续上升,流入债券市场的资金出奇的少。实际上,2023年是现金为王的一年;投资者在货币市场和短期国债市场可稳获4%-5%的回报率,而且没有信用或久期风险,因此流入其中的资金达到了创纪录的水平。

然而,在2023年底和今年一开年,随着债券收益率下降,债券市场表现强劲。这说明市场相信美国经济软着陆的情景,即,美国经济虽然减速但没有陷入负增长,同时通胀会大幅降温。

去年,全球投资级信用债市场的美元对冲和欧元对冲总回报分别为9.1%和6.5%,全球高收益债的美元对冲和欧元对冲总回报分别为13.8%和11.2%。而同期货币市场的美元对冲和欧元对冲总回报分别仅为5.2%和3.3%,这凸显了信用债市场极具吸引力的回报潜力。

我们认为,在当前环境下,投资级信用债和交叉信用债(BB级信用债)或将是现金的理想替代品,原因有以下三点。

首先,投资级信用债和BB级信用债的收益率高于现金,特别是考虑到预计央行会停止加息并最终开始降息。此外,未来央行的降息会立即降低货币市场投资的回报率,而投资级信用债和BB级信用债可保护投资者免受央行降息的影响。优质信用债,特别是短期信用债市场的回报前景越来越具有吸引力,因为投资者可以锁定未来12个月高于现金的收益率,同时仅需面临有限的利率或利差风险。

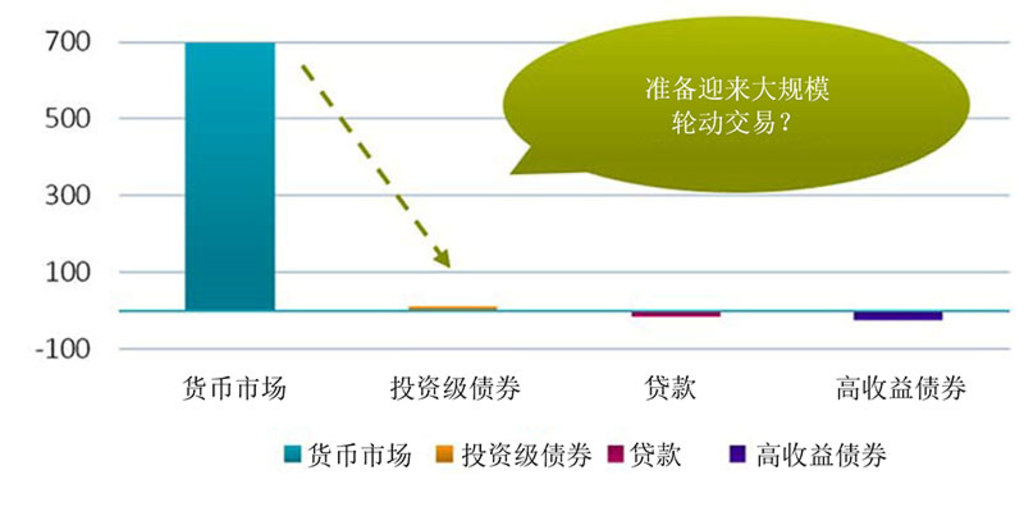

图1:资金开始轮动流出货币市场

来源:彭博社、摩根士丹利研究部。2023年初至今累积流入资金(单位:十亿美元

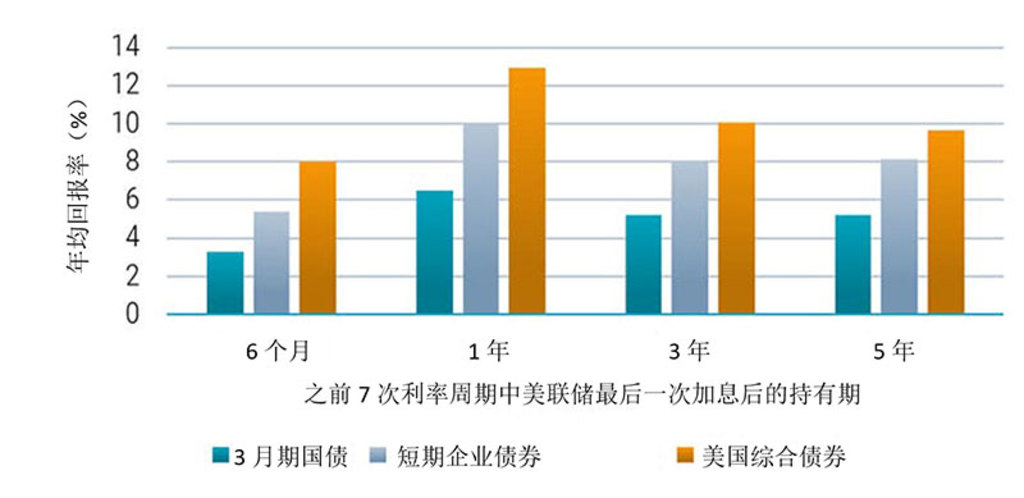

货币市场基金和短期政府债券市场的收益率已经超过4%,成为有望实现丰厚回报的资金去处。然而历史表明,当央行最终转向宽松政策时,这些工具并不是最佳选择。以下图2说明了这一点,该图比较了美联储最后一次加息后短期企业债券、货币市场投资和长期综合债券的表现。

总体而言,在不同的投资期限(持有期)内,短期企业债券的表现比货币市场平均高出300个基点。期限较长的债券(美国综合债券)回报较高,但它们的久期风险也随之增加。也就是说,如果利率持续波动,期限较长的债券受到的影响更大。

我们的研究还表明,短期信用债的回报波动性远低于长期信用债,因此风险调整后的回报更高。历史还表明,当美联储开始加息时,现金是一个有吸引力的投资选择,但一旦央行停止加息或开始降息,投资者将不得不以越来越低的利率将到期债券的收益进行再投资。

图2:历史上短期债券的表现好于现金

来源:荷宝、彭博社,2023年9月。

2)经济衰退环境下投资级信用债表现出色

其次,投资级和BB级公司债券能够在衰退环境下表现出色。我们认为当前市场过于乐观,经济衰退的可能性高于目前的市场预期。我们在最近的信用债市场季度展望中指出,历史表明,央行加息周期几乎总会导致经济衰退,最近的一次例外是90年代。然而,即使在小幅负增长的衰退环境中,投资级信用债和交叉信用债(BB级信用债)也是替代现金的理想选择。

如果经济陷入衰退,信用债市场的某些赛道更易受到负面影响。但投资级和BB级公司在小幅负增长的环境下仍将有不俗的表现。这些公司一直采取更保守的债务方法,因此能够承受经济衰退对其盈利能力的负面影响。此外,利率上升的影响对它们来说也是可控的,因为它们的长期债务更多,短期内不会面临以更高利率进行再融资的风险。

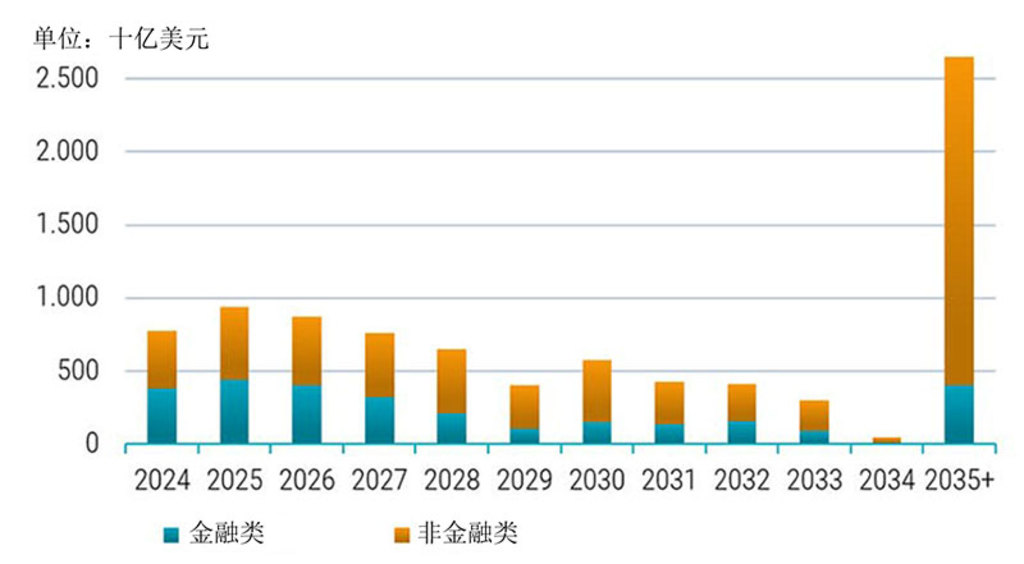

下图3显示了美国投资级公司(金融机构和企业)的待偿债务。这些待偿债务中很大一部分的到期时间是2035年或以后,因此投资级公司的很大一部分待偿债务只需在十年或更长时间后进行再融资。因此,在短期内利率上升不会加大这些公司的利息负担。

评级较低(CCC级)的高收益债公司则面临截然不同的情况。未来四年它们有超过50%的待偿债务需要再融资。它们的利息负担很可能会在经济放缓之际大幅加重。在高收益信用债市场,我们预计会出现负面信贷事件,因为高收益债公司将需要以更高的利率为其债务进行再融资。因此,在当前的信贷周期阶段,我们希望避开高收益债市场。

图3:投资级公司再融资风险较小

来源:美银全球研究部。十亿美元等价物。

3)提高风险敞口的多样化水平

我们认为,投资者从现金转向投资级和交叉信用债市场的第三个原因是,这样可以更好地分散发行人风险。货币市场投资通常集中于少数发行人或对手方。虽然这些发行人的信用质量很高,但仅集中于少数发行人会产生较高的风险敞口。投资于优质投资级和BB级信用债,可以提高发行人的多样化程度。

此外,我们不提倡在信用债市场采取被动型投资方法,因为这可能会让投资者陷入违约风险较高的低质量公司。投资信用债市场旨在通过主动管理和自下而上的基本面研究来避免输家。正如我们在近期播客中讨论的那样,主动策略是当前环境下的投资关键。

我们认为,在当今变化莫测的市场环境中投资高质量信用债不失为明智之举。高质量信用债不仅是投资者用以替代现金和短期政府债券的一种选择,而且随着央行最激进的加息周期接近尾声,投资者还可以借此把握时机并降低风险。

免责声明:

本文由荷宝私募基金管理(上海)有限公司(“荷宝上海”)编制, 本文内容仅供参考, 并不构成荷宝上海对任何人的购买或出售任何产品的建议、专业意见、要约、招揽或邀请。本文不应被视为对购买或出售任何投资产品的推荐或采用任何投资策略的建议。本文中的任何内容不得被视为有关法律、税务或投资方面的咨询, 也不表示任何投资或策略适合您的个人情况, 或以其他方式构成对您个人的推荐。本文中所包含的信息和/或分析系根据荷宝上海所认为的可信渠道而获得的信息准备而成。荷宝上海不就其准确性、正确性、实用性或完整性作出任何陈述, 也不对因使用本文中的信息和/或分析而造成的损失承担任何责任。荷宝上海或其他任何关联机构及其董事、高级管理人员、员工均不对任何人因其依据本文所含信息而造成的任何直接或间接的损失或损害或任何其他后果承担责任或义务。本文包含一些有关于未来业务、目标、管理纪律或其他方面的前瞻性陈述与预测, 这些陈述含有假设、风险和不确定性, 且是建立在截止到本文编写之日已有的信息之上。基于此, 我们不能保证这些前瞻性情况都会发生, 实际情况可能会与本文中的陈述具有一定的差别。我们不能保证本文中的统计信息在任何特定条件下都是准确、适当和完整的, 亦不能保证这些统计信息以及据以得出这些信息的假设能够反映荷宝上海可能遇到的市场条件或未来表现。本文中的信息是基于当前的市场情况, 这很有可能因随后的市场事件或其他原因而发生变化, 本文内容可能因此未反映最新情况, 荷宝上海不负责更新本文, 或对本文中不准确或遗漏之信息进行纠正。