Umfangreiche Belege dafür, dass Factor Investing an Anleihenmärkten gut funktioniert

Daten aus mehr als zwei Jahrhunderten bestätigen, dass die Faktoren Value, Momentum und Low Risk attraktive Prämien aufweisen. Dies ist in unterschiedlichen Markt- und Makroszenarien gleichermaßen der Fall.

Zusammenfassung

- Wir analysieren die Faktorprämien an den Staatsanleihenmärkten über mehr als 200 Jahre

- Value, Momentum und Low Risk bieten attraktive und dauerhafte Prämien

- Ein Multifaktor-Anleihenportfolio erzielt Mehrwert unabhängig davon, ob die Renditen steigen oder fallen

Mehrere Studien zeigen, dass Faktorprämien dauerhafte Phänomene an den Finanzmärkten sind.1 Viele dieser Studien betrachten Faktoren an den Aktienmärkten. In jüngster Zeit haben jedoch mehrere Forschungspapiere dargelegt, dass individuelle Faktoren auch an den Märkten für Unternehmensanleihen und in diversen Assetklassen wirksam sind. Ungeachtet dieser Entwicklungen ist nicht viel über Faktorprämien an den Staatsanleihenmärkten bekannt. Dort haben sich die Investoren langsamer dem Factor Investing zugewandt. Und das, obwohl Staatsanleihen rund 30 % der gesamten Marktkapitalisierung aller Assetklassen ausmachen.

Wir haben Faktorprämien an den Märkten für Staatsanleihen auf Grundlage einer umfassenden Datenbasis untersucht, die 221 Jahre von 1800-2020 umspannt. Bisherige Studien zu Faktoren bei Anleihen decken lediglich die letzten 20-30 Jahre ab. Dies hat einen beträchtlichen potentiellen Nachteil: Die Renditen sind über diesen Zeitraum strukturell gesunken. Außerdem kann ein Betrachtungszeitraum von 20-30 Jahren im Hinblick auf Bedenken über „P-Hacking“2 bei Backtests und Research kurz sein. Insgesamt machen unsere Ergebnisse deutlich, dass Faktoren bei Anleihen (Value, Momentum, Low Risk) attraktive Prämien bieten, die über unterschiedliche Stichproben und Zeiträume gegeben sind und in verschiedenen Markt- oder Makroszenarien fortbestehen.

Eine Multifaktor-Anleihenstrategie die die Faktoren Value, Momentum und Low Risk kombiniert, wirft die höchsten risikobereinigten Renditen ab und weist im Zeitverlauf einen stabilen Anlageerfolg auf. Dieser solide Anlageerfolg ist unabhängig von „guten“ oder „schlechten“ Marktsituationen wie Aufschwung und Rezession, stabile Zeiten oder Krisen, positive oder negative Aktienmarktentwicklungen oder niedrige bzw. hohe Inflation. Des Weiteren bewirken die Faktorprämien eine Diversifikation untereinander sowie gegenüber Anleihen- oder Aktienmarktrisiken und werfen stetigen Mehrwert gegenüber traditionellen Anleihenportfolios ab. Allgemein ist ein Multifaktor-Anleihenportfolio interessant für Anleiheninvestoren, da es in stetiger Weise Mehrwert gegenüber einem passiven Staatsanleihenportfolio erzielt.

Bislang wurden in nur wenigen Untersuchungen Faktorprämien bei Staatsanleihen analysiert. Diese Studien betrachten typischerweise Faktoren im Bereich Staatsanleihen anhand einer Stichprobe von begrenztem Umfang, legen den Fokus auf einen speziellen Faktor oder betrachten eine Long-Short-Perspektive. So decken sie allgemein den 30-Jahres-Zeitraum von 1982-2012 ab. Diese Stichprobe umfasst jedoch eine recht spezielle historische Phase, die mehrere größere Krisen an den Anleihenmärkten, wirtschaftliche Rezession und Inflationsschübe beinhaltet. Seit 1980 sind die Renditen an den meisten Anleihenmärkten langfristig gesunken. Vor diesem Hintergrund ist es eine wichtige Frage, wie Faktorprämien bei Anleihen von fallenden oder steigenden Renditen bzw. anderen für Investoren relevanten Entwicklungen beeinflusst werden. Des Weiteren wird in mehreren Untersuchungen die Ansicht vertreten, dass die publizierten Faktorprämien durch P-Hacking beeinflusst sein könnten. Das bedeutet, dass die veröffentlichten Ergebnisse einen Typ I-Fehler beim Testen widerspiegeln (d. h. einen tatsächlich nicht gegebenen Prognosezusammenhang identifizieren) und sich bei anderen Stichproben möglicherweise nicht bestätigen. Das wäre ein erhebliches Problem, da unser Fokus darauf liegt, in Zukunft die bestmögliche Wertentwicklung zu erzielen anstatt Ergebnisse anzustreben, die möglicherweise nur für die Vergangenheit gelten.

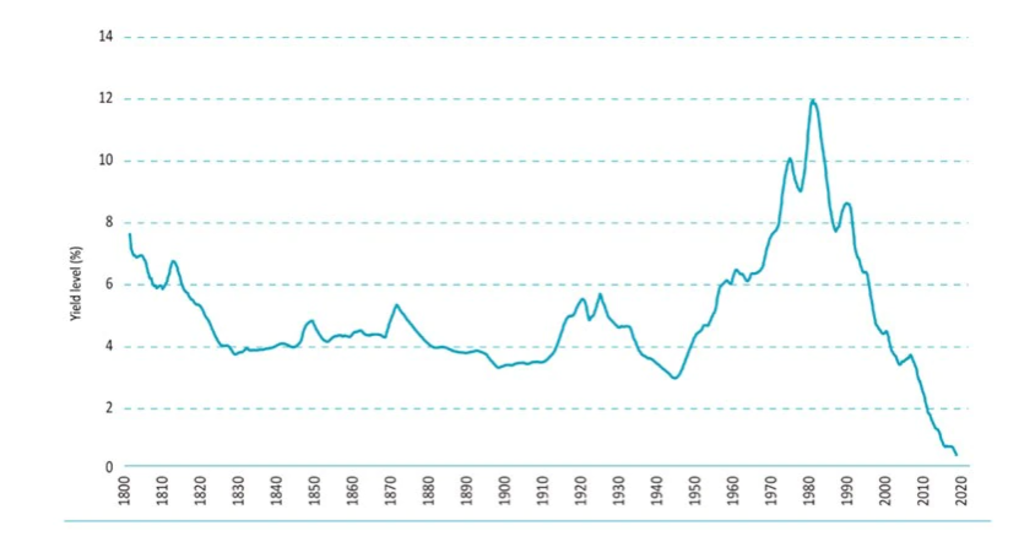

Um diesen Bedenken Rechnung zu tragen, verwenden wir eine umfassende historische Stichprobe, die alle wichtigen Staatsanleihenmärkte aus entwickelten Ländern über einen Zeitraum von 221 Jahren umfasst. Insgesamt enthält unsere Stichprobe 35.784 Monatsrenditen. Damit verfügen wir über eine beträchtliche Testgrundlage zur Untersuchung von Faktorprämien bei Anleihen. Außerdem wiesen während unseres Betrachtungszeitraum die globalen Anleihenrenditen unterschiedliche langfristige Zinszyklen auf. Dies ist dargestellt in Grafik 1 anhand der Entwicklung der durchschnittlichen globalen 10-Jahres-Rendite auf Basis der Märkte in Frankreich, Deutschland, Japan, Großbritannien und den USA. Allgemein gesagt befanden sich die Renditen globaler Staatsanleihen nach 1980 in einem langfristigen Abwärtstrend. Davor allerdings entwickelten sich die Renditen abweichend, und es kam auch zu längeren Phasen steigender Renditen. Unsere Analyse liefert daher auch einen natürlichen Robustheitstest im Hinblick auf den Einfluss langfristiger Renditetrends auf die Faktorprämien bei Anleihen.

Grafik 1 | Durchschnittliche 10-Jahres-Rendite 1800-2020

Hinweis: Rollierender 3-Jahres-Durchschnitt der 10-jährigen Renditen von Staatsanleihen aus Frankreich, Deutschland, Japan, Großbritannien und den USA im Zeitraum von Januar 1800 bis Dezember 2020

Quelle: Baltussen, Martens und Penninga, 2021.

Was gibt es Neues im Credit Investing?

Bleiben Sie mit unserem Newsletter über die neuesten Entwicklungen im Credit Investing auf dem Laufenden.

Über lange Zeiträume stabile attraktive Faktorprämien

In unserer Studie legen wir den Fokus auf drei wesentliche Anleihenfaktoren: Value, Momentum und Low Risk. Diese untersuchen wir entweder bei unterschiedlichen Anleihen aus entwickelten Ländern oder innerhalb eines Markts auf der Renditekurve. Diese Faktoren werden in der Finanzbranche typischerweise als die wichtigsten angesehen. Sie sind in früheren Studien dokumentiert worden und weisen eine ausreichende Abdeckung über einen beträchtlichen Teil unseres Betrachtungszeitraums sowie die von uns untersuchten Märkte auf.

Wir fanden heraus, dass die Faktoren Value, Momentum und Low Risk attraktive Faktorprämien aufweisen. Außerdem sind diese Faktorprämien im Zeitverlauf stabil. Sie sind in 72 % (Momentum) bis 92 % (Value) der rollierenden 10-Jahres-Zeiträume positiv. Die Kombination der Faktoren in einem einfachen Multifaktor-Portfolio liefert eine hochsignifikante Sharpe Ratio von 0,56 über den Zeitraum von 1800-2020. In 89 % der rollierenden 10-Jahres-Zeiträume ist die Prämie positiv. Anders gesagt weisen Faktorstrategien bei Staatsanleihen attraktive Renditen auf und diversifizieren einander wechselseitig.

Als nächstes zeigen wir, dass ein Multifaktor-Anleihenportfolio eine robuste Wertentwicklung in unterschiedlichen Makrosituationen aufweist, die für Anleger typischerweise relevant sind. Diese Erkenntnis ist deshalb sehr wichtig, da die Renditen in den letzten 40 Jahren dauerhaft gesunken sind und Anleger befürchten, dass wir am Anfang einer Phase eines längerfristigen Renditeanstiegs stehen könnten.

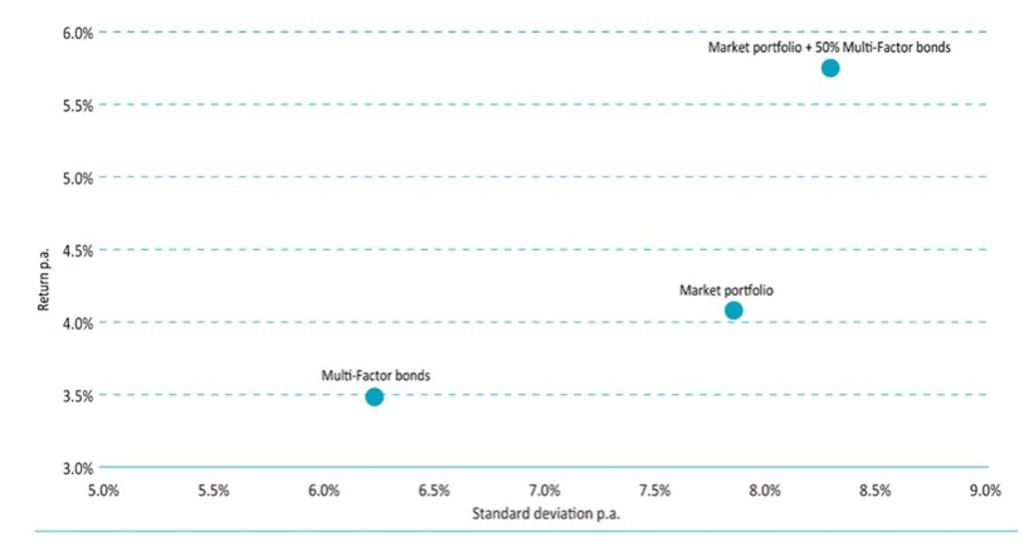

Grafik 2 | Rendite und Risiko des Anleihenmarktportfolios und der Anleihenfaktorprämien

Hinweis: Die Grafik zeigt die durchschnittliche annualisierte Rendite und Standardabweichung des globalen Anleihenmarkt Portfolios („Marktportfolio“), des globalen Multifaktor-Anleihenportfolios („Multifaktor-Anleihen“), welches die Faktoren Momentum, Value und Low Risk kombiniert, sowie eine Kombination aus dem Anleihenmarktportfolio und 50 % Multifaktor-Anleihen. Der Betrachtungszeitraum reicht von 1800-2020.

Quelle: Baltussen, Martens und Penninga, 2021

Für einen „Long only“-Anleihen- bzw. Multi Asset-Anleger, der die Einbeziehung von Anleihenfaktorprämien in Betracht zieht, liefert unsere Untersuchung eine starke Evidenz für den Mehrwert, den ein Multifaktor-Anleihenportfolio erzielt. Grafik 2 fasst die Vorteile zusammen. Ein Multifaktor-Anleihenportfolio weist eine durchschnittliche jährliche Rendite von 3,48 % pro Jahr auf bei einer Korrelation von -0,05 mit dem Anleihenmarkt. Die Ergänzung eines passiven Portfolios aus globalen Staatsanleihen um eine Multifaktor-Anleihenstrategie erhöht die Rendite beträchtlich, ohne dass dies größere Auswirkungen auf das Risiko hat.

Die Ergebnisse zeigen, dass insgesamt betrachtet ein Multifaktor-Anleihenportfolio eine interessante Chance für Anleiheninvestoren darstellt, in dem es einen Mehrwert gegenüber einem passiven Anleihenportfolio abwirft.

Fußnoten

1Dieser Artikel basiert auf einem akademischen Papier mit dem Titel „Factor Investing in Bond Markets: Deep Sample Evidence”.

2P-Hacking bezeichnet den bewussten oder unbewussten Missbrauch von Datenanalysen, um Muster innerhalb des Datenbestands zu finden.