Financieras: ¿en la cresta de la ola o atrapadas por la corriente?

Desde Robeco, creemos que las financieras se beneficiarán de una ola de factores estructurales favorables, siendo crucial la gestión activa y la selección de las compañías para identificar las mejores oportunidades.

Resumen

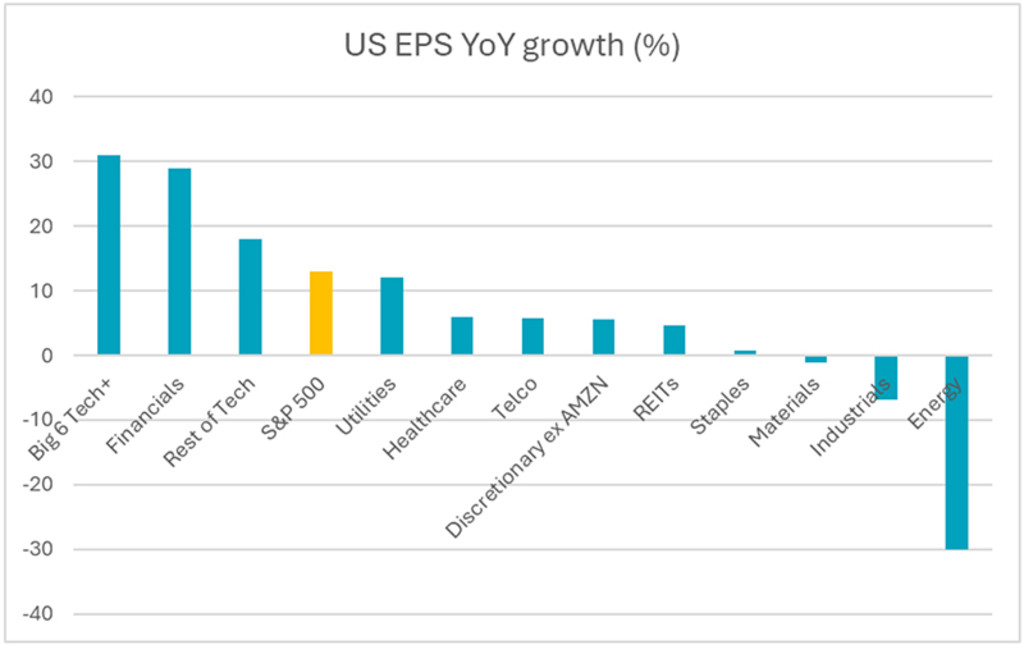

- Se espera que los bancos sean los segundos que más crezcan en beneficios, sólo por detrás de las Big Tech

- Las fintech y un auge de las fusiones y adquisiciones (M&A) beneficiarán al sector

- Es probable que la desregulación beneficie a EE.UU. en comparación con Europa

Los bancos han batido a los principales índices de referencia este año, y las financieras de EE.UU. son las segundas que más beneficios acumulan, por detrás de las Big Tech. Además, puede que lo mejor aún esté por llegar, con la disrupción tecnológica que sigue moldeando el futuro de las finanzas, el auge de actividadel de M&A en el sector bancario estadounidense y las financieras europeas comienzan a registrar unas rentabilidades positivas, según nuestros equipos de inversión en multiactivos y fintech.

«El sector financiero se está beneficiando de varios factores positivos» afirma Colin Graham, responsable de Estrategias Multiactivo Sostenibles de Robeco. «Según las previsiones, los tipos de interés y la actividad económica se mantendrán “higher for longer”, lo que favorece la rentabilidad de las entidades financieras.»

«Las financieras americanas han obtenido beneficios y, aunque van a la zaga de las Big Tech, claramente siguen yendo por delante del S&P 500. No es de extrañar que se haya producido un importante repunte de los sectores de deuda y renta variable en los últimos 12 meses. También debemos ser prudentes, ya que, aunque creamos que muchas de las noticias positivas están descontadas por el mercado y no son inversiones “baratas” en relación con el historial del índice, la gestión activa nos puede ayudar a identificar las mejores oportunidades del sector en relación con otros sectores.»

«Los mercados de capitales están cada vez más activos, se está produciendo una oleada de operaciones de M&A y de ofertas públicas de venta (OPV), lo cual se debe a la desregulación prometida de EE.UU. en todas las industrias y en el sector de la banca. Europa va a la zaga en este sentido y es improbable que la regulación se suavice, pero el continente se beneficia de la bajada de los costes de financiación por los recortes de tipos del Banco Central Europeo (BCE).»

Las financieras estadounidenses se sitúan en el segundo puesto en crecimiento de beneficios por acción (BPA). Fuente: Robeco y UBS.

Mucho depende de la regulación, que se espera se reduzca drásticamente en EE.UU. y que siga siendo estricta en Europa, además de la futura evolución de los tipos de interés que marcará los márgenes netos de intereses (es decir, la diferencia entre los tipos a los que los bancos prestan a los prestatarios y pagan a los ahorradores).

«La actividad económica de Europa y China va mejor de lo previsto, por lo que necesitamos que la economía de EE.UU. se ralentice, aunque la probabilidad de recesión sigue siendo baja,» afirma Graham. «La desaceleración del crecimiento de EE.UU. permitirá que los tipos de interés bajen, lo cual respalda los márgenes netos de intereses, una de las medidas clave que favorecen la rentabilidad.»

«La demanda de préstamos sigue siendo débil fuera del sector del consumo, y una gran parte de dicha demanda se cubre mediante crédito privado, que está sometida a una presión regulatoria menor. Cabe tener en cuenta que la situación prevista de tipos “higher for longer” en EE.UU. y el incremento de los criterios de concesión de préstamos favorecen el encarecimiento de los títulos de deuda financiera, como los AT1 y los CoCos.»

FinTech D USD

- performance ytd (30-9)

- 13,52%

- Performance 3y (30-9)

- 22,08%

- morningstar (30-9)

- SFDR (30-9)

- Article 8

- Pago de dividendos (30-9)

- No

Auge de operaciones de M&A

Uno de los factores más favorables es la consolidación prevista en el sector bancario de EE.UU., donde coexisten cientos de bancos regionales cuyos modelos de negocio se han visto trastocados por compañías fintech y que podrían ser demasiado pequeños para sobrevivir sin recurrir a fusiones.

«Tras las elecciones de EE.UU., los equipos de M&A esperan con entusiasmo que el régimen regulatorio pase a ser mucho más permisivo con Trump 2.0, y es probable que el sector financiero en general y las fintech en particular estén en el punto de mira de los negociadores,» afirma Patrick Lemmens, gestor de las estrategias Fintech y New World Financials de Robeco.

«Consideramos que, de cara al futuro, las operaciones de M&A y las OPV serán factores favorables importantes para los bancos regionales estadounidenses, excesivamente fragmentados, y también para la banca china y la consolidación inmobiliaria. Aunque algunos políticos han sido reacios, el deseo del BCE de que se produzcan más fusiones transfronterizas debería traducirse en una intensificación de la actividad de M&A en el sector financiero europeo.»

Acceda a las perspectivas más recientes

Suscríbase a nuestro newsletter para recibir información actualizada sobre inversiones y análisis de expertos.

Objetivo: la población infrabancarizada

Otro factor favorable son las oportunidades comerciales que se podrían aprovechar al prestar servicios bancarios a millones de personas que carecen de una cuenta.

«Aunque la integración de factores ambientales, sociales y de gobernanza (ASG) no esté pasando por su mejor momento en EE.UU., los beneficios sociales que ofrece la banca son innegables, por lo que la inclusión financiera y la prestación de servicios a la población infrabancarizada son tendencias que han llegado para quedarse,» afirma Lemmens.

«La tendencia de finanzas emergentes se centra en el crecimiento de la clase media global, sobre todo en los mercados emergentes, donde la penetración de los servicios financieros sigue siendo reducida. Además, existe la tendencia de finanzas digitales, por la que las empresas fintech ofrecen soluciones digitales inteligentes a clientes sin cuenta bancaria o que reciben servicios bancarios deficientes.»

Esto también ocurre en EE.UU., tal y como se observa en un estudio realizado por la Federal Deposit Insurance Corporation (FDIC) en 2023 para identificar cuantas personas no cuenta bancaria (sin bancarizar) y quiénes aunque tienen, utilizan servicios financieros alternativos (infrabancarizados). Los resultados se muestran en la siguiente tabla:

Adoptar un enfoque activo

Dicho esto, ¿dónde encontramos las mejores oportunidades? En este caso, la selección estratégica de valores es esencial, ya que las fintech siguen siendo un elemento disruptor del sistema. Por otra parte, las operaciones de M&A ofrecen oportunidades y el envejecimiento de la población provoca un aumento de la demanda de servicios financieros en general, según afirma Lemmens.

«La rápida evolución de las fintech exige un enfoque activo de la gestión,» apunta. «Preferimos empresas fintech que operen mediante una plataforma tecnológica, con un software superior que les permita prestar servicios a costes mucho más bajos que sus competidores y, desde luego, que los bancos tradicionales.»

«Un servicio mejor y más rápido permite ir creciendo hasta alcanzar una base considerable de clientes a los que ofrecer un número cada vez mayor de productos y servicios. Las inversiones activas en este tipo de ganadores deberían ofrecer sólida rentabilidad posible a largo plazo, siempre que se siga un enfoque de crecimiento a un precio razonable (GARP).»

«Consideramos que la selección de valores es absolutamente vital dada la rivalidad en el amplio ecosistema entre empresas emergentes, los actores existentes y los operadores tradicionales del sector financiero que intentan seguir adelante con antiguos modelos de negocio.»