Sebbene i gestori obbligazionari attivi generino di norma il massimo valore attraverso la selezione bottom-up dei titoli, siamo fermamente convinti che l’analisi top-down sia fondamentale per ottenere una sovraperformance duratura dei portafogli di titoli corporate. Le diverse fasi del ciclo del credito richiedono posizioni di rischio differenti. Come si procede dunque a regolare il beta per mitigare il rischio e cogliere al meglio le opportunità?

In qualità di gestori obbligazionari attivi, reputiamo essenziale modificare il profilo di rischio del portafoglio in modo da ottimizzare le performance relative in un contesto favorevole per il credito, mitigando al contempo gli impatti negativi in condizioni di mercato avverse. Il nostro approccio top-down si basa su una serie di riunioni trimestrali dedicate alle prospettive del credito, durante le quali tutti i membri del nostro team obbligazionario partecipano a discussioni approfondite, analizzando criticamente le opinioni sul mercato e sul contesto macro. Le discussioni sono strutturate intorno ai tre principali fattori che condizionano l’andamento dei mercati del credito: fondamentali, valutazioni e quadro tecnico del mercato. Quest’ultimo comprende il posizionamento degli investitori, i flussi e la liquidità del mercato.

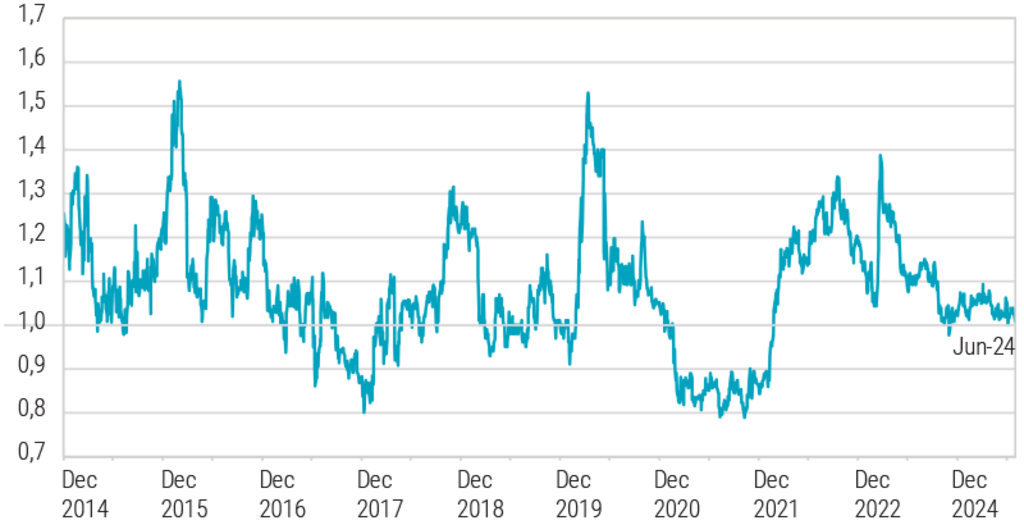

Il Credit Outlook trimestrale fornisce un valido apporto per decidere il posizionamento all’interno del ciclo di mercato. Prendendo spunto dalla loro valutazione dell’attrattiva del mercato, i gestori di portafoglio determinano il posizionamento dei portafogli di titoli corporate in termini di rischio complessivo, che va sotto il nome di beta del portafoglio. In particolare, il beta è calcolato come il Duration Times Spread (DTS) del portafoglio diviso per il DTS del relativo indice di mercato. Quando l’analisi top-down suggerisce che è preferibile una maggiore esposizione al rischio, i gestori aumentano il beta del portafoglio a un livello superiore a 1. Per contro, se si vuole adottare una posizione di rischio più difensiva, il beta del portafoglio può essere ridotto a un livello pari o inferiore a 1.

Posizionamento beta strategico: reagire alle dinamiche dei mercati dei credito

Il beta può essere regolato incorporando strategie specifiche nei portafogli di titoli corporate. Per incrementare il beta, si possono aggiungere al portafoglio obbligazioni corporate con spread creditizi più elevati, posizioni fuori benchmark come quelle in CoCo AT1 o titoli obbligazionari con duration più elevata rispetto all’indice. Per ridurre il beta, di contro, si può abbassare l’esposizione al rischio complessiva o aggiungere obbligazioni di alta qualità con spread creditizi più bassi e/o con scadenze più brevi. Inoltre, il beta può essere gestito in modo efficiente utilizzando derivati su indici di credito, come il CDX o l’iTraxx. Questa strategia ha il vantaggio di essere rapida e conveniente rispetto all’utilizzo di cash bond.

Il grafico che segue illustra il posizionamento beta della strategia Global Credits di Robeco dal 2014. Come si può notare, questo posizionamento è stato modificato nel primo trimestre del 2021. I gestori di portafoglio, sulla base della loro analisi top-down, hanno optato per un posizionamento più difensivo in termini di rischio. Da questa analisi è emerso che le valutazioni del credito erano tese e che non scontavano più adeguatamente i potenziali scenari di rischio. Per ridurre il beta del portafoglio, i gestori hanno acquistato obbligazioni corporate di alta qualità e con spread più ridotti. Inoltre, hanno introdotto una protezione rispetto al mercato più ampio utilizzando derivati su indici. In conseguenza di queste azioni, il beta del portafoglio è sceso sotto il livello di 1.

Posizionamento beta storico della strategia Global Credits di Robeco

Fonte: Robeco, luglio 2024

Un altro cambiamento significativo nel posizionamento beta si è registrato nel primo trimestre del 2023. In questo periodo i gestori di portafoglio hanno adottato un posizionamento difensivo, come indicato da un beta prossimo a 1. Tuttavia, nel marzo di quell’anno abbiamo assistito a un notevole allargamento degli spread creditizi, in particolare del debito bancario, a seguito delle difficoltà che hanno investito le banche regionali statunitensi e Credit Suisse. L’aumento dei differenziali ha creato un valore interessante, specialmente nel debito bancario. Rifacendoci al giudizio favorevole del team sulle maggiori banche di importanza sistemica in Europa, abbiamo aggiunto debito bancario subordinato al portafoglio in chiave strategica. L’inclusione del debito bancario con spread più elevati ha provocato un aumento del beta del portafoglio, che è salito a 1,4.

Per gestire efficacemente un portafoglio di titoli corporate, è fondamentale condurre un’analisi top-down. Questo approccio garantisce che il portafoglio produca regolarmente solidi risultati in termini relativi in diversi cicli di mercato. La gestione attiva del beta è un valido complemento alla selezione bottom-up dei titoli corporate. Il ricorso alle riunioni trimestrali dedicate alle prospettive del credito, nel corso delle quali si analizzano fondamentali, valutazioni e fattori tecnici, permette al nostro team di restare agile, informato e pronto a regolare il profilo di rischio dei portafogli in funzione delle condizioni di mercato. Le modifiche tattiche dell’esposizione al credito e della spread duration ci consentono di trovare attivamente il giusto equilibrio tra cercare di sovraperformare in condizioni favorevoli e mitigare il rischio nelle fasi avverse.

Climate Global Credits DH EUR

- performance ytd (31-12)

- 4,28%

- Performance 3y (31-12)

- 3,44%

- morningstar (31-12)

- SFDR (31-12)

- Article 9

- Pagamento del dividendo (31-12)

- No

Vedi tutti gli articoli di questa serie

Opportunità: investire nel credito

Cogliere i vantaggi del credito