Entdecken Sie den Wert von Quantitative Investing

Abonnieren Sie den Newsletter, um aktuelle Strategien und Einblicke für Quantitative Investing zu erhalten.

Die Krise quantitativer Aktienstrategien von 2018-2020 stellte Manager quantitativer Aktienstrategien durch eine seltene Kombination von Umständen vor eine außergewöhnliche Herausforderung. In diesem Zeitraum gab es im Grunde genommen nur eine Möglichkeit, eine Outperformance zu erreichen, nämlich durch Anlage in den größten und teuersten Wachstumsaktien. Etablierte Faktoren waren dagegen nur insoweit effektiv, als sie zu einer impliziten Positionierung in eben diesen großen Wachstumsaktien führten. Somit gab es in den Jahren 2018-2020 viele Möglichkeiten, erfolglos zu bleiben, aber im Grunde genommen nur eine, Erfolg zu haben.

Die jüngste Krise quantitativer Aktienstrategien („Quant-Equity-Krise“) wird im Allgemeinen auf die unterdurchschnittliche Performance des Value-Faktors zurückgeführt, einem Eckpfeiler vieler quantitativer Aktienauswahlmodelle. Value ist allerdings nur einer der von quantitativen Anlegern genutzten Faktoren. Deshalb stellt sich die Frage, warum andere Faktoren die Verluste aus dem Value-Faktor offenbar nicht ausgeglichen oder nicht besser davor geschützt haben.

Um diese Frage zu beantworten, haben wir die Faktor-Performance während der Quant-Equity-Krise, die wir als den Zeitraum von Juni 2018 bis August 2020 definieren, gründlich analysiert. Grafik 1 zeigt, dass der Faktor Value deutliche Verluste einfuhr, während sich die Faktoren Size und Investment ebenfalls im negativen Bereich bewegten. Das letztere Ergebnis ist nicht überraschend, weil die Wirkungen von Investment und Value bekanntermaßen eng zusammenhängen.1 Andererseits schnitten die Faktoren Ertragskraft und Momentum im genannten Zeitraum verhältnismäßig gut ab.

Quelle: Datenbibliothek von Professor Kenneth French. Neben dem nach Börsenkapitalisierung gewichteten Markt-Portfolio betrachten wir die üblichen wissenschaftlichen Faktoren Size (SMB), Value (HML), Investment (CMA), Ertragskraft (RMW) und Momentum (WML), wie von Fama und French beschrieben (1993, 2015). Die Faktoren HML, CMA, RMW und WML basieren auf 2 x 3 unabhängig nach Größe und Zielfaktor sortierten Portfolios. Alle Portfolios sind nach Börsenkapitalisierung gewichtet, und alle angegebenen Renditen sind Gesamtrenditen in US-Dollar bei Wiederanlage der Erträge. In diesen Renditen spiegeln sich hypothetische, backgetestete Portfolios ohne Berücksichtigung von Kosten, Gebühren und Steuern wider. In der Vergangenheit erzielte Renditen bieten keine Garantie für die Zukunft.

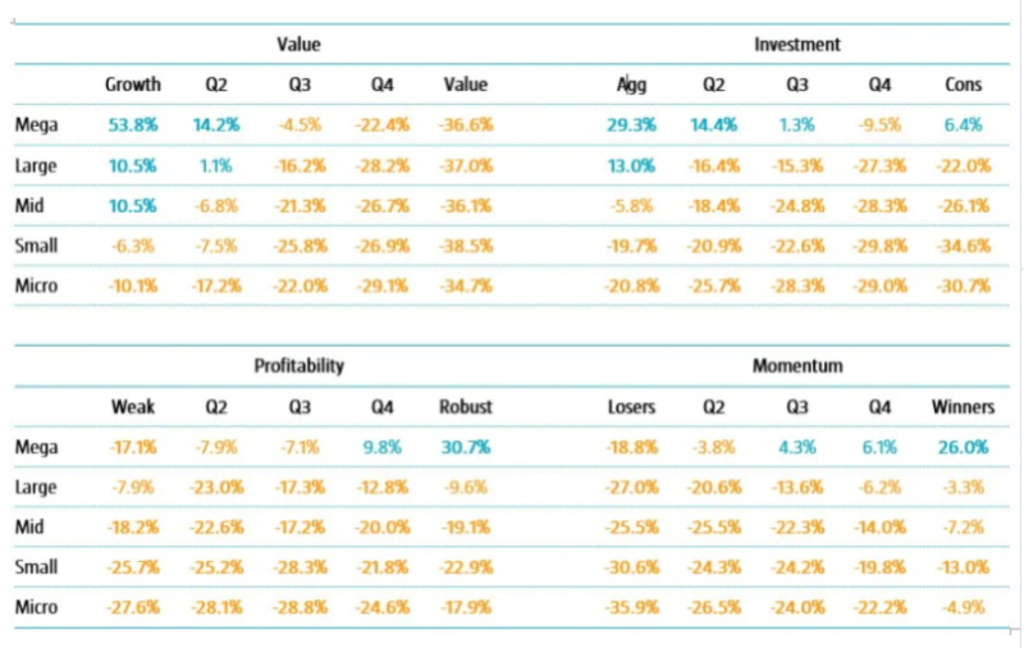

Um die dieser Faktor-Performance zugrunde liegenden Treiber besser zu verstehen, sehen wir uns die Portfolio-Renditen in Relation zum Markt an, sortiert anhand der verschiedenen Faktoren innerhalb der einzelnen Börsenkapitalisierungskategorien. Wie in Tabelle 1 dargestellt, stammte die Outperformance fast vollständig von der Anlage in den Aktien mit der höchsten Börsenkapitalisierung und besonderen Faktoreigenschaften.

Unsere Analysen stellen zudem die Vorstellung in Frage, dass es mehr als eine Möglichkeit gab, im Mega-Cap-Bereich eine Outperformance zu erzielen. Wir kommen zu dem Ergebnis, dass Ertragskraft und Momentum von Mega-Cap-Aktien im Wesentlichen verkleidetes Mega-Cap-Wachstum waren. Tatsächlich entwickelten sich Mega-Cap-Portfolios mit hohem Momentum bzw. hoher Ertragskraft sehr ähnlich wie Mega-Cap-Wachstums-Portfolios, wobei die Korrelation zwischen den monatlichen Renditen in Relation zum Markt 75 % bzw. 89 % betrug.

Abonnieren Sie den Newsletter, um aktuelle Strategien und Einblicke für Quantitative Investing zu erhalten.

Quelle: Datenbibliothek von Professor Kenneth French, Robeco. Neben dem nach Börsenkapitalisierung gewichteten Markt-Portfolio betrachten wir die üblichen wissenschaftlichen Faktoren Size (SMB), Value (HML), Investment (CMA), Ertragskraft (RMW) und Momentum (WML), wie von Fama und French beschrieben (1993, 2015). Die Faktoren basieren auf 5 x 5 unabhängig sortierten Portfolios. Alle Portfolios sind nach Börsenkapitalisierung gewichtet, und alle angegebenen Renditen sind Gesamtrenditen in US-Dollar bei Wiederanlage der Erträge. In diesen Renditen spiegeln sich hypothetische, backgetestete Portfolios ohne Berücksichtigung von Kosten, Gebühren und Steuern wider. In der Vergangenheit erzielte Renditen bieten keine Garantie für die Zukunft. Zweistellige Renditen sind durch Fettdruck hervorgehoben.

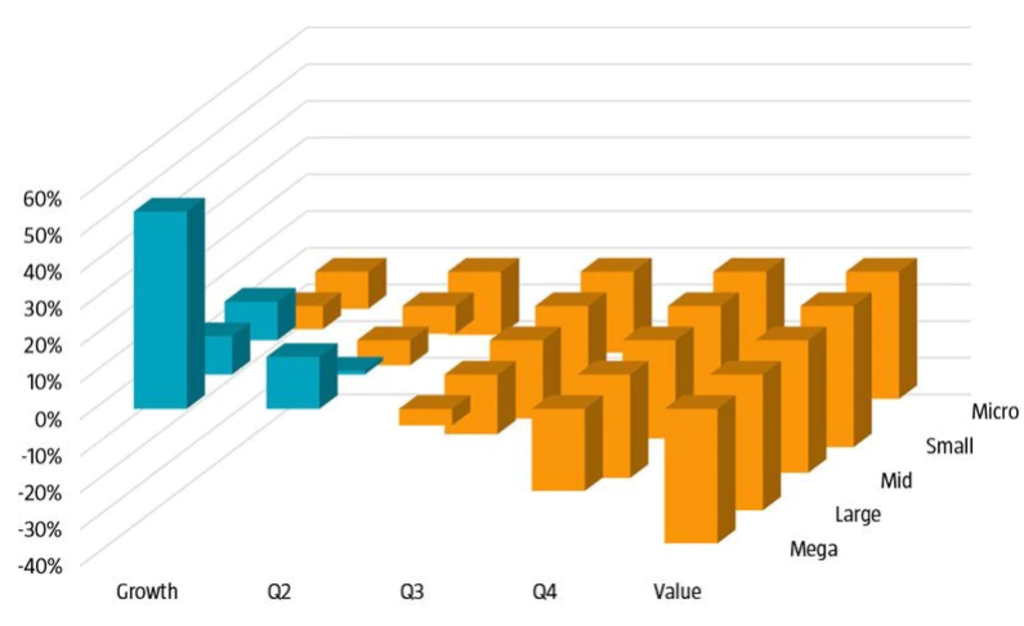

Wir kommen zu dem Ergebnis, dass es im genannten Zeitraum im Grunde genommen nur eine Möglichkeit gab, eine Outperformance zu erreichen, nämlich durch Anlage in den größten und teuersten Wachstumsaktien. Unsere Analysen zeigen tatsächlich, dass das Mega-Cap-Wachstums-Portfolio, wie in Grafik 2 dargestellt, eindeutig die höchsten Renditen erzielt hat. Dies war das beherrschende Phänomen während der Quant-Equity-Krise, in der es viele Möglichkeiten gab, erfolglos zu bleiben, aber im Grunde genommen nur eine, Erfolg zu haben. Diese Konzentration der Outperformance in einem Teilsegment des Marktes und die Underperformance der übrigen Bereiche ist in Grafik 2 dargestellt.

Quelle: Datenbibliothek von Professor Kenneth French. Neben dem nach Börsenkapitalisierung gewichteten Markt-Portfolio betrachten wir die üblichen wissenschaftlichen Faktoren Size (SMB), Value (HML), Investment (CMA), Ertragskraft (RMW) und Momentum (WML), wie von Fama und French beschrieben (1993, 2015). Die Faktoren basieren auf 5 x 5 unabhängig sortierten Portfolios. Alle Portfolios sind nach Börsenkapitalisierung gewichtet, und alle angegebenen Renditen sind Gesamtrenditen in US-Dollar bei Wiederanlage der Erträge. In diesen Renditen spiegeln sich hypothetische, backgetestete Portfolios ohne Berücksichtigung von Kosten, Gebühren und Steuern wider. In der Vergangenheit erzielte Renditen bieten keine Garantie für die Zukunft.

Wir haben den Zeitraum 2018-2020 zudem mit früheren größeren Verlustphasen des Faktors Value verglichen und dabei bemerkenswerte Unterschiede festgestellt. An erster Stelle steht dabei, dass frühere Verlustphasen des Faktors Value besser als eine Rally des Faktors Momentum beschrieben werden können, weil dessen Outperformance die Underperformance des Faktors Value überschattete. Deshalb mündeten frühere Verlustphasen des Faktors Value nicht unbedingt in eine Quant-Equity-Krise.

Ein weiterer wichtiger Unterschied ist die starke Underperformance von Small-Cap-Aktien gegenüber Large-Cap-Titeln. In früheren Verlustphasen des Faktors Value gab es immer noch Gelegenheiten, in Segmenten mit geringerer Börsenkapitalisierung eine Outperformance zu erreichen. Im Zeitraum 2018-2020 konnten auch die besten Titel im Small- und Mid-Cap-Bereich nicht mit den großen Wachstumswerten mithalten.

Neben 2018-2020 enthält unsere Stichprobe tatsächlich eine weitere reale Quant-Equity-Krise. Diese ereignete sich während der kräftigen Markterholung im ersten Halbjahr 2009. Beiden Krisen ist gemeinsam, dass die Hauptursache auf einen bestimmten Faktor zurückgeführt werden kann. 2009 stürzte allerdings nicht der Value-, sondern der Momentum-Faktor ab. Der Grund dafür war eine drastische Erholung der Aktien, die in der Schuldenkrise von 2008 die höchsten Kursverluste erlitten hatten. Ein weiterer bemerkenswerter Unterschied zu 2018-2020 ist die relativ kurze Dauer der Quant-Equity-Krise von 2009. Faktoren setzten ihren Aufwärtstrend innerhalb von sechs Monaten fort.

Manche fragen sich, ob die Quant-Equity-Krise von 2018-2020 bedeutet, dass faktorbasiertes Investieren dauerhaft beeinträchtigt ist. Unserer Ansicht nach weisen die hohen Verluste aus einem Faktor, die nicht durch Gewinne aus anderen Faktoren kompensiert wurden, nicht auf einen strukturellen Bruch und auch nicht darauf hin, dass seit vielen Jahrzehnten bestehende Faktor-Prämien plötzlich verschwunden sind. Daher würden wir diese Phase zusammenfassen als eine ungewöhnliche Kombination von Umständen, die zu einer extrem schwierigen Situation für Mehr-Faktoren-Anleger führte, aber auch als eine Phase, von der sich quantitative Anlagestrategien zu gegebener Zeit voraussichtlich wieder erholen werden.

1See: Fama, E. F., and French, K. R., 2015. “A five-factor asset pricing model.” Journal of Financial Economics, 116(1), 1-22.

Warnung – Betrügerischer Verweis auf Robeco von Websites und in sozialen Medien Mehr lesen