Unternehmensanleihen aus Schwellenländern: Unerschlossenes Wachstum

Unternehmensanleihen aus Schwellenländern blicken auf ein starkes Jahr 2024 zurück, in dem sie einen aggressiven Zinserhöhungszyklus in den USA und den Konjunkturabschwung in China überstanden haben. Und die Zukunft sieht vielversprechend aus

Zusammenfassung

- Wettbewerbsfähige risikobereinigte Renditen und Diversifizierung

- Positionierung in wachstumsstarken Regionen, die globale wirtschaftliche und nachhaltige Lösungen voranbringen

- Robeco hat Strategien erstellt, um vom langfristigen Wachstum zu profitieren

Unternehmensanleihen aus Schwellenländern haben sich im Jahr 2024 als widerstandsfähig erwiesen und sowohl makroökonomische Turbulenzen als auch regionale Herausforderungen gemeistert. Ein wesentlicher Faktor für diese Performance waren die proaktiven politischen Maßnahmen der Zentralbanken in Schwellenländern, die, indem sie früher als die Zentralbanken in den Industrieländern handelten, das Wachstum stabilisieren und die Inflation kontrollieren konnten. Die frühzeitigen Zinssenkungen schaffen ein günstigeres Umfeld für Emittenten von Unternehmensanleihen, was die Finanzlage der Unternehmen stärkt und das Ausfallrisiko verringert.

In den vergangenen zehn Jahren haben die Zentralbanken der Schwellenländer ihre Glaubwürdigkeit am Markt erhöht, wodurch sie sich eine größere Unabhängigkeit von der Fed bei der Festlegung ihrer Politik erlauben können. Diese Flexibilität hat die Zentralbanken der Schwellenländer in die Lage versetzt, wirksamer auf die wirtschaftlichen Bedingungen im eigenen Land zu reagieren, und ihnen geholfen, Inflation und Wachstum erfolgreicher zu steuern. Da die Fed ihre Zinssenkungen fortsetzt, könnte ein schwächerer Dollar die Märkte der Schwellenländer weiter begünstigen, indem er die lokalen Währungen aufwertet und die Kreditkosten für Emittenten aus Schwellenländern senkt.

Unternehmensanleihen aus Schwellenländern haben sich zu einer eigenständigen, unabhängigen Anlageklasse entwickelt. Der JPM Corporate EMBI Broad Diversified Index, eine der am häufigsten genutzten Benchmarks, ist auf fast 500 Mrd. USD angewachsen. Das breitere Anlageuniversum für externe Unternehmensanleihen aus Schwellenländern beträgt jedoch mehr als 1,5 Billionen USD, was darauf hindeutet, dass die strengen Indexregeln erhebliche Teile des Marktes ungenutzt lassen. Dieses Wachstum hat zunehmend institutionelles Interesse geweckt, Handelsvolumen erhöht und die Marktliquidität vertieft. Daher können Anleger in Segmenten des Marktes für Unternehmensanleihen in Schwellenländern Bewertungsreserven finden, die jenseits der üblichen Benchmarks liegen.

Nachhaltigkeit und Transition Investing: ein Wachstumstreiber

Ein entscheidender Faktor für das Wachstum der Schwellenländer ist der Aufstieg des Transition Investing, da sich Unternehmen in den Schwellenländern auf nachhaltigere und widerstandsfähigere Modelle umstellen. Laut PWC könnten die Volkswirtschaften der Schwellenländer etwa doppelt so schnell wachsen wie jene der Industrieländer, und bis 2050 werden sechs der sieben größten Volkswirtschaften zu den Ländern gehören, die wir heute als Schwellenländer bezeichnen1. Das rasche Wachstum dieser Regionen, auf die 65 % der Treibhausgasemissionen und über 80 % der Weltbevölkerung entfallen, bringt erhebliche Herausforderungen mit sich, zumal sie mit den schwersten Auswirkungen des Klimawandels konfrontiert sind.

Im Festzinsbereich gibt es eine Reihe von Instrumenten, um den Übergang zu finanzieren. Green Bonds, deren Erlöse ausschließlich zur Finanzierung von förderfähigen Klimaprojekten verwendet werden, sind ein gutes Beispiel dafür. Dieser Markt expandiert rasch, besonders in den Schwellenländern. Die Verkäufe von Green Bonds in diesen Ländern sind im laufenden Jahr um fast 50 % gestiegen, womit die wachsende Bedeutung der Region für nachhaltige Finanzierungen verdeutlicht wird.

Unternehmen aus Schwellenländern werden im Vergleich zu ihren starken Fundamentaldaten häufig unterschätzt

Eine Alternative besteht darin, Unternehmen auszuwählen, die sich noch am Anfang ihres Weges befinden, den Klimawandel zu bekämpfen. Investitionen in Sektoren mit schwer zu vermeidenden CO2-Emissionen wie Energie, Grundstoffe und Versorger sind notwendig, wenn wir den CO2-Ausstoß senken und den globalen Temperaturanstieg begrenzen wollen. Jedes Unternehmen, das sich derzeit auf eine CO2-arme Zukunft vorbereitet, hat einen erheblichen Vorteil gegenüber solchen, die dies nicht tun. Mithilfe unseres eigenen zukunftsorientierten geistigen Eigentum können wir Unternehmen ausfindig machen, die glaubwürdige Pläne haben, um im Jahr 2050 Klimaneutralität zu erreichen. Ein gutes Beispiel dafür ist ein mexikanischer Zementhersteller, der zum jetzigen Zeitpunkt vielleicht zu hohe Emissionen aufweist, aber die richtigen Investitionen getätigt hat, um beim Übergang zu den Marktführern zu gehören. Die Auswahl dieser Anlagearten fördert nicht nur unsere Fähigkeit des Übergangs, sondern auch, die bestmöglichen risikobereinigten Renditen zu generieren. Wir haben unsere Strategien für Schwellenländer strategisch so positioniert, dass sie auf den Übergang ausgerichtet sind, um diesen neuen Trends gerecht zu werden.

Die Auswirkungen von Unternehmensanleihen in Schwellenländern sind jedoch nicht die einzige Geschichte. Nachfolgend werden die zahlreichen Möglichkeiten für Anleger in dieser Anlageklasse erläutert.

Überlegene risikobereinigte Renditen

Unternehmen aus Schwellenländern werden im Vergleich zu ihren starken Fundamentaldaten häufig unterschätzt. Dies ist zum Teil auf den von den Rating-Agenturen verwendeten Ansatz des „Country Ceilings“ zurückzuführen, bei dem das Bonitätsrating eines Unternehmens auf der Grundlage des Länderratings seines Heimatlandes begrenzt wird, unabhängig von der finanziellen Solidität des Unternehmens. Daher werden viele hochwertige Unternehmen aus Schwellenländern niedriger eingestuft, als ihre Bilanzen vermuten lassen, was den Anlegern die Möglichkeit bietet, höhere Renditen zu erzielen.

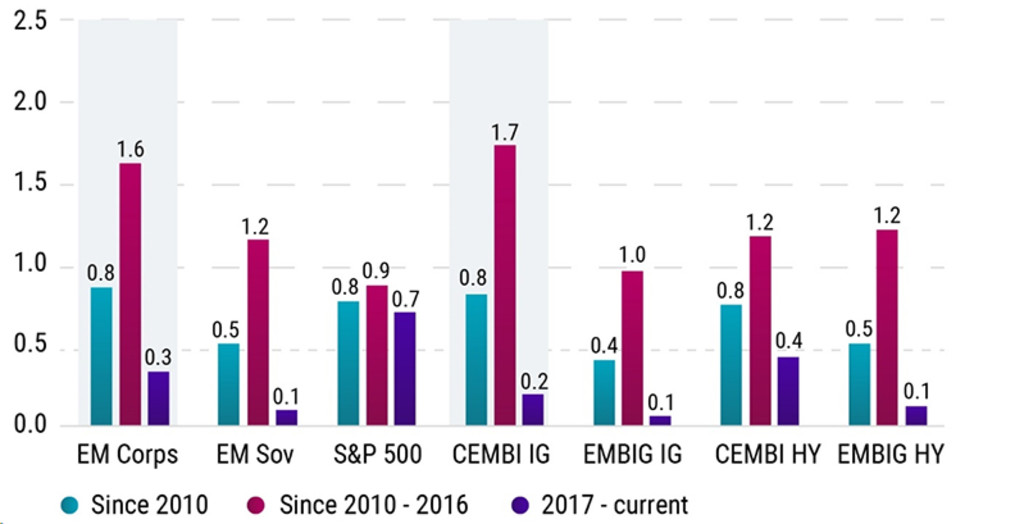

Aus diesem Grund bieten Unternehmensanleihen aus Schwellenländern (CEMBI Broad Diversified) bessere risikobereinigte Renditen als Anleihen aus Industrieländern, was sich in höheren Sharpe-Ratios, stärkeren kumulativen Renditen und relativ günstigen jährlichen Renditen trotz höherer Volatilität zeigt. In Abbildung 1 wird veranschaulicht, dass sich Unternehmensanleihen aus Schwellenländern langfristig als attraktiver erweisen als andere Anlageklassen und eine konstant gute Performance aufweisen.

Diversifizierung und Widerstandsfähigkeit

Obwohl die Schwellenländer in den letzten zehn Jahren mit zwei großen Abschwüngen konfrontiert waren – der Rohstoffkrise in Lateinamerika im Jahr 2015 und der Immobilienkrise in Asien im Jahr 2020 – haben sie sich durch eine stärkere, proaktive Politik und Entschuldungsmaßnahmen in Unternehmen als widerstandsfähig erwiesen. Diese Ereignisse haben auch die Trennung zwischen Schwellen- und Industrieländern sowie zwischen den Schwellenländern verdeutlicht. Asien florierte während der Rohstoffkrise, dafür schnitten lateinamerikanische Unternehmensanleihen während des Abschwungs in Asien stark ab. Dadurch werden die erheblichen Diversifizierungsvorteile von Unternehmensanleihen in Schwellenländern deutlich, durch die sie eine überzeugende Anlageklasse für Anleger sind, die sowohl Stabilität als auch Wachstumspotenzial suchen.

Sharpe-Ratio der verschiedenen Anlageklassen: CEMBI IG hat eine überzeugende Sharpe-Ratio

Quelle: JPM, August 2024. EM Corps (Unternehmensanleihen), EM Sov (Staatsanleihen), S&P 500 (Aktien), CEMBI IG (Investment-Grade-Unternehmensanleihen), EMBIG IG (Investment-Grade-Staatsanleihen), CEMBI HY (High-Yield-Unternehmensanleihen), EMBIG HY (High-Yield-Staatsanleihen).

Unsere Lösungen: Positioniert, um Kapitalflüsse zu erfassen

Unternehmensanleihen in Schwellenländern haben sich im Jahr 2024 als widerstandsfähig erwiesen. Sie haben die globalen Herausforderungen gemeistert und bieten gleichzeitig attraktive Renditen und Diversifizierung. Da das Kapital zunehmend nach Unternehmen Ausschau hält, die in der Lage sind, den Übergang zu meistern, ist Robeco der Zeit voraus. Unsere Strategie Transition Emerging Credits konzentriert sich auf Anleihen in harter Währung, die breiter gehandelt werden und in der Regel weniger volatil sind. In Kombination mit unserem robusten Rahmenwerk für Unternehmensanleihen und unserem starken Fokus auf Nachhaltigkeit hat dieser Ansatz dazu geführt, dass wir den Markt im Laufe der Zeit kontinuierlich übertreffen konnten.