Die nächste Stufe des Value Investing in Unternehmensanleihen: Integration von maschinellem Lernen

Robeco verschiebt die Grenzen des Value-Investing durch Erweiterung seines bestehenden Ansatzes mit Techniken des maschinellen Lernens (ML). Durch den Einsatz von ML können wir Anleihebewertungen besser beurteilen, was zu höheren risikobereinigten Renditen für unsere Multifaktor-Unternehmensanleihe-Portfolios führt.

Zusammenfassung

- Es ist sehr wichtig, zwischen unterbewerteten Anleihen und solchen zu unterscheiden, deren Kurse wegen größerer Risiken niedrig sind

- Wir haben unseren bestehenden Value-Faktor-Ansatz durch Einbeziehung von Techniken des maschinellen Lernens erweitert

- Mit Hilfe von ML können wir die Bewertung von Anleihen besser beurteilen und höhere risikobereinigte Renditen erzielen

Bei Value Investing in Unternehmensanleihen geht es traditionell darum, unterbewertete Anleihen ausfindig zu machen und von einem späteren Anstieg ihrer Kurse auf ihren angemessenen Wert zu profitieren. Seit vielen Jahren verwendet Robeco einen robusten Value-Faktor, der relevante Risikokennzahlen und genaue statistische Techniken einbezieht, um den angemessenen Wert von Unternehmensanleihen zu schätzen. Dieser Value-Faktor hat seit 2015, dem Jahr ihrer Auflegung, maßgeblich zur Outperformance der mehrere Milliarden Euro verwaltenden Multi-Factor Credits-Strategie von Robeco beigetragen.

Bei Value Investing in Unternehmensanleihen geht es darum, unterbewertete („billige“) Anleihen zu kaufen und davon zu profitieren, wenn deren Kurse schließlich zu ihrem erwarteten („angemessenen“) Niveau zurückkehren. Bei Anleihen kann es aus vielen, oft mit dem Verhalten von Anlegern zusammenhängenden Gründen vorübergehend zu einer Fehlbewertung kommen. Wenn Anleger beispielsweise auf eine schlechte Nachricht überreagieren, kann der Kurs einer Anleihe stärker fallen, als es wegen dieser Nachricht gerechtfertigt wäre. Der Kurs einer Anleihe kann auch nach einer Rating-Herabstufung übermäßig unter den durch das neue Rating implizierten Wert fallen.

Es ist jedoch sehr wichtig, zwischen Anleihen, die unterbewertet sind, und solchen zu unterscheiden, deren Kurse wegen größerer Risiken niedrig sind. Diese so genannten „Value-Fallen“ zu vermeiden, ist für erfolgreiches Value-Investing von zentraler Bedeutung. Es geht darum, keine Anleihen zu kaufen, die zwar unterbewertet erscheinen, bei denen eine Erholung des Anleihekurses aber unwahrscheinlich ist.

In der wissenschaftlichen Literatur gibt es mehrere Studien zu Factor Investing in Unternehmensanleihen, insbesondere zum Value-Faktor. Ein häufig verwendeter wissenschaftlicher Ansatz besteht darin zu beurteilen, inwieweit sich die Bewertung einer Anleihe durch ihr Rating und ihre Restlaufzeit erklären lässt. Dem liegt die Annahme zugrunde, dass Anleihen mit ähnlichem Rating und ähnlicher Laufzeit auch ein ähnliches Risikoprofil und folglich auch eine ähnliche Bewertung haben sollten. Davon ausgehend zielt eine Value-Strategie darauf ab, Anleihen zu kaufen, deren Bewertung deutlich unter ihrem erwarteten Wert liegt. Dieser wertbasierte Ansatz bringt höhere risikobereinigte Renditen ein, was bspw. in unserer wissenschaftlichen Publikation nachgewiesen wurde.1

Dieser wissenschaftliche Ansatz hat allerdings seine Grenzen. Erstens ist das Rating einer Anleihe zwar ein gutes, aber kein perfektes Maß für die damit verbundenen Risiken. Dies liegt hauptsächlich daran, dass es dauern kann, bis Ratings angesichts neuer Informationen angepasst werden, weil sie i. d. R. nur wenige Male pro Jahr aktualisiert werden. Zweitens wird die Bewertung einer Anleihe mit Hilfe eines linearen Schätzmodells mit der von Anleihen mit ähnlichem Rating und ähnlicher Laufzeit verglichen, um das Maß ihrer Unterbewertung zu ermitteln.

Die Beziehung zwischen der Bewertung und diesen Faktoren ist aber tatsächlich alles andere als linear. Besonders deutlich wird dies bei Anleihen mit sehr hohen Spreads, bei denen eine lineare Schätzung zu einer weniger genauen Bewertung führt. Und schließlich wird es für den wissenschaftlichen Ansatz schwierig, Wechselwirkungen zwischen den verschiedenen Risikofaktoren effektiv zu erfassen, wenn mehr Risikokennzahlen berücksichtigt werden.

Robecos Ansatz für Value Investing

Aufbauend auf dem wissenschaftlichen Ansatz für Value Investing hat Robeco einen erweiterten Value-Faktor entwickelt und in seine Multifaktor-Unternehmensanleihestrategien integriert. Dieser erweiterte Value-Ansatz folgt demselben Prinzip wie der wissenschaftliche, bringt aber zwei wichtige Verbesserungen mit sich. Erstens ergänzt er das Rating um mehrere, genauere und leichter anzupassende Risikokennzahlen wie z. B. den Verschuldungsgrad, die „Entfernung“ zu einem Adressenausfall und die Volatilität von Aktien. Zweitens geht er durch Verwendung einer gekrümmten Linie, um den angemessenen Wert zu schätzen, über den vereinfachenden „geradlinigen Ansatz“ hinaus. Mit dieser verbesserten Methode wird die nichtlineare Beschaffenheit der von Anlegern in tatsächlichen Szenarien beobachteten Creditspread-Kurven besser erfasst, und es kann damit besser zwischen wirklich unterbewerteten Anleihen und „Value-Fallen“ unterschieden werden.2

Robeco hat diesen erweiterten Value-Ansatz in seinen Multifaktor-Unternehmensanleihen- und High-Yield-Strategien erfolgreich umgesetzt. Bei der Flaggschiff-Strategie, der Global Multi-Factor Credits-Strategie, hat der Value-Faktor seit Auflegung am stärksten zur Outperformance beigetragen. Bemerkenswerterweise hat sie sogar in solchen Phasen eine gute Performance erreicht, in denen Value-Strategien bei Aktien nur unterdurchschnittlich performten.3

Holen Sie sich die neuesten Einblicke

Abonnieren Sie unseren Newsletter, um aktuelle Anlageinformationen und Analysen durch Sachverständige zu erhalten.

Die Integration von maschinellem Lernen bringt uns auf die nächste Stufe

Auch wenn der erweiterte Value-Ansatz von Robeco zu positiven Ergebnisse geführt hat und bis zu 5 Mrd. Euro Kundengelder in Strategien investiert sind, die diesen Faktor nutzen, ist unseren jüngsten Studien zufolge bei der Beurteilung des angemessenen Werts Raum für weitere Verbesserungen vorhanden, insbesondere in risikoreicheren Segmenten des Unternehmensanleihemarkts wie z. B. bei High-Yield-Anleihen. In diesen Segmenten, in denen die absoluten Spreads höher sind, ist ein genauerer Ansatz nötig, um „Value-Fallen“ zu vermeiden. Nach umfangreichen Analysen haben wir deshalb beschlossen, unseren bestehenden Value-Ansatz durch Einbeziehung von Techniken des maschinellen Lernens (ML) zu erweitern, mit denen der Grad der Unterbewertung von Anleihen besser beurteilt werden kann.

Die als Regressionsbäume bezeichneten ML-Techniken, die wir einsetzen wollen, wurden entwickelt, um die komplexen Beziehungen und Muster zwischen den verschiedenen, von uns verwendeten Risikokennzahlen besser auszunutzen. Mit dieser erweiterten Methode können wir echte Value-Anlagechancen besser erkennen, was zu noch höheren risikobereinigten Renditen führt. Ausführlichere technische Informationen zu den von uns eingesetzten ML-Techniken finden Sie im White Paper zu diesem Thema.4

Höhere risikobereinigte Renditen

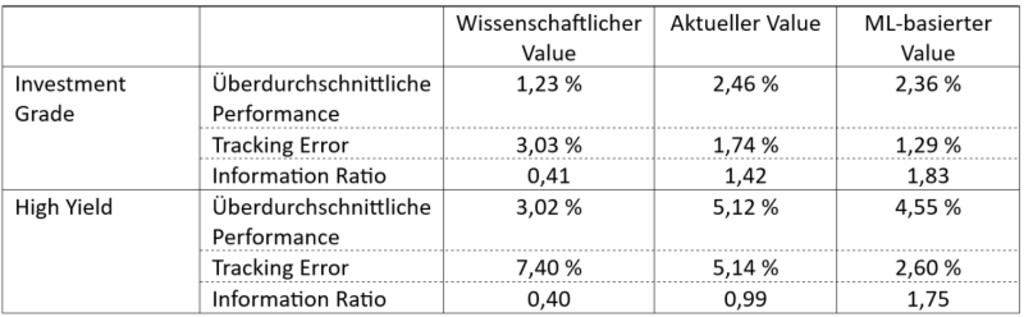

Die Tabelle unten zeigt die Untersuchungsergebnisse für ein globales Universum von Unternehmensanleihen in den Jahren 1994 bis 2022. Darin sind die einem Backtest unterzogene Outperformance, das aktive Risiko (Tracking Error) und das Rendite-Risiko-Verhältnis (Information Ratio) des wissenschaftlichen Value-Ansatzes, des aktuell von Robeco verwendeten Ansatzes und des ML-basierten Ansatzes dargestellt.

Die entscheidende Verbesserung des ML-basierten Ansatzes gegenüber dem aktuell verwendeten Value-Ansatz ist die Reduzierung des aktiven Risikos (Tracking Error). Der ML-basierte Value-Ansatz zeichnet sich dadurch aus, dass er Value-Fallen im risikoreicheren Segment des Marktes meidet, was zu weniger Exponiertheit gegenüber den risikoreichsten Anleihen führt. Im Investment-Grade-Bereich wird diese Reduzierung des aktiven Risikos bei im Vergleich zum derzeitigen Ansatz etwas geringerer Outperformance erreicht. Bei High-Yield-Anleihen ist die Outperformance zwar geringer. Der ML-basierte Ansatz reduziert aber das aktive Risiko erheblich, was zu einer deutlich besseren risikobereinigten Gesamtperformance der Strategie führt, wie die Information Ratio zeigt. Dies macht deutlich, dass mit dem ML-basierten Value-Faktor bei moderatem Risiko eine attraktive Outperformance erreicht werden kann.

Umsetzung in bestehenden Strategien

Die Multi-Factor Credits-, Multi-Factor High Yield-, Conservative Credits- und die Enhanced Index-Strategie von Robeco bieten eine ausgewogene Exponiertheit gegenüber mehreren Faktoren. Value ist einer der fünf Faktoren – neben Low-Risk, Quality, Momentum und Size. Wir ergänzen den bestehenden Value-Faktor künftig durch einen ML-basierten Value von 50 %. Diese Ergänzung zielt in erster Linie darauf ab, den Risikobeitrag des Value-Faktors zu verringern und so höhere risikobereinigte Renditen zu erzielen. Durch Einbeziehung des ML-basierten Values kann die Strategie besser zwischen wirklich unterbewerteten Anleihen und Value-Fallen unterscheiden, was zu besseren Anlageentscheidungen führt.

Fußnoten

1 Houweling und Van Zundert: „Factor Investing in the Corporate Bond Market“; Financial Analysts Journal; 2017.

2 Houweling, Van Zundert, Beekhuizen und Kyosev: „Smart Credit Investing: The Value Factor“; White Paper von Robeco; 2016.

3 Berkien und Houweling: „There’s no quant crisis in credits“; White Paper von Robeco; 2021.

4 Messow, ‘t Hoen und Houweling: „Enhancing the Value Factor in Credits with Machine Learning“; White Paper von Robeco; 2023.